Хто подає спрощену декларацію з ПДВ

Спрощену декларацію з ПДВ (далі - декларація) подає особа-нерезидент, зареєстрована як платник ПДВ відповідно до п. 2081.2 ПКУ, які надають електронні послуги, визначені пп. 14.1.565 ПКУ, місце постачання яких розташоване на митній території України.

Нагадаємо, що нерезидент, що постачає електронні послуги, зобов’язаний подати заяву про реєстрацію як платника ПДВ, якщо за результатами попереднього календарного року загальна сума від здійснення нею операцій з постачання фізичним особам електронних послуг, місце постачання яких розташоване на митній території України, сукупно перевищує суму, еквівалентну 1 000 000 гривень, яка обчислюється за офіційним курсом валюти України до іноземної валюти, встановленим НБУ, що діє на 0 годин 1 січня відповідного року. Така заява подається до 31 березня включно календарного року, наступного за роком, у якому така особа-нерезидент досягла обсягу постачань в 1 млн грн.

Також нерезидент може зареєструватися платником ПДВ добровільно. У цьому випадку він може подати заяву про реєстрацію як платника ПДВ не пізніше ніж за 10 календарних днів до початку звітного (податкового) періоду, з якого така особа-нерезидент вважатиметься платником ПДВ.

Які строки подання спрощеної ПДВ-декларації

Згідно з п. 2081.4 ПКУ звітним періодом для платника ПДВ – нерезидента є квартал. Декларація подається протягом 40 календарних днів після закінчення звітного кварталу – незалежно від того, поставляв нерезидент протягом такого кварталу електронні послуги українським фізособам чи ні.

Останнім звітним (податковим) періодом у разі анулювання ПДВ – реєстрації є період, який розпочинається першим днем кварталу, в якому анульовано реєстрацію особи-нерезидента як платника ПДВ, та закінчується днем анулювання ПДВ-реєстрації.

Не пропустити жоден дедлайн та уникнути штрафів за прострочки допоможе наш зручний сервіс «Календар бухгалтера». З ним отримаєте усю звітність та платежі в одному місці: на тиждень, місяць і навіть рік!

Куди подавати спрощену декларацію з ПДВ

Декларацію подається в електронній формі через спеціальне портальне рішення для користувачів нерезидентів шляхом електронної ідентифікації.

Форма, за якою подають спрощену декларацію з ПДВ

Форма декларації та порядок її заповнення затверджена наказом Мінфіну від 21.10.2021 №555 (далі - Порядок № 555).

Електронний ідентифікатор форми декларації J0212002

До спрощеної податкової звітності з податку на додану вартість належить:

- спрощена податкова декларація з податку на додану вартість;

- уточнюючий розрахунок податкових зобов’язань з податку на додану вартість до спрощеної податкової декларації у зв’язку з виправленням самостійно виявлених помилок.

Завантажуйте бланк Спрощена податкова декларація з податку на додану вартість для нерезидента, Уточнюючий розрахунок податкових зобов'язань з податку на додану вартість до спрощеної податкової декларації у зв'язку з виправленням самостійно виявлених помилок

Яка відповідальність за неподання спрощеної декларації з ПДВ

За неподання або несвоєчасне подання платником ПДВ декларації передбачені штрафи (п. 120.1 ПКУ): в розмірі 340 гривень, за кожне таке неподання або несвоєчасне подання.

Ті самі дії, вчинені платником податків, до якого протягом року було застосовано штраф за таке порушення, тягнуть за собою накладення штрафу в розмірі 1020 гривень за кожне таке неподання або несвоєчасне подання.

Так у разі якщо нерезидент платник ПДВ у встановлений термін не подає декларацію, ДПС, протягом 30 календарних днів після спливу встановлених термінів направляє такому нерезиденту повідомлення про необхідність подання декларації та/або сплати податку, а також про суму штрафних санкцій за такі порушення (ЗІР 101.29).

Який порядок заповнення спрощеної декларації з ПДВ

При заповненні декларації слід врахувати наступне:

- декларація заповнюється державною або англійською мовою;

- усі показники у податковій звітності проставляються в іноземній валюті (євро або долар США), яку обрано при реєстрації платником ПДВ та в якій сплачується податок, з відповідним округленням за загальновстановленими правилами;

- нерезидент самостійно обчислює суму податкового зобов’язання, яку зазначає у податковій звітності;

- у рядках розділу I податкової звітності, що не заповнюються, нулі, прочерки та інші знаки чи символи не проставляються;

- податкове зобов’язання, самостійно визначене особою-нерезидентом, зареєстрованою як платник податку на додану вартість, вважається узгодженим з дня подання декларації до контролюючого органу і не може бути оскаржене платником податку в адміністративному або судовому порядку.

Декларація складається із вступної частини, службових полів та одного розділу.

Вступна частина

Рядок 01 – обирається тип декларації, тобто проставляється позначка «Х» у рядку:

- 011 – якщо декларація звітна;

- 012 – якщо подається нова звітна декларація у випадку якщо у попередньо поданої декларації були допущені помилки. Подати таку декларацію потрібно до закінчення граничного терміну подання декларації за звітний період.

Рядок 02 – вказується звітний (податковий) період, за який подається декларація, заповнюється у такій послідовності: рік (чотири цифри), квартал (одна цифра).

Рядок 03 – зазначається найменування нерезидента.

Рядок 04 - вказується індивідуальний податковий номер нерезидента платника ПДВ.

Рядок 05 – зазначається валюта (євро або долар США), в якій здійснюється декларування та сплата податкового зобов’язання.

Для обрання валюти потрібно поставити відповідну позначку «Х» у полі:

- 051 – якщо обирається евро;

- 052 – якщо обирається долар США.

Розділ І Розрахунок податкових зобов’язань за звітний (податковий) період

Рядок 1 – вказується загальна сума (договірна вартість) постачання електронних послуг (без ПДВ) за операціями, що підлягають оподаткуванню ПДВ, та/або за операціями, що звільнені від оподаткування, в іноземній валюті (євро або долар США).

Рядок 1.1 – зазначається сума (договірна вартість) постачання електронних послуг (без ПДВ), що підлягають оподаткуванню податком на додану вартість, в іноземній валюті (євро або долар США).

Рядок 1.2 – вказується сума (договірна вартість) постачання електронних послуг (без ПДВ), звільнених від оподаткування податком на додану вартість, в іноземній валюті (євро або долар США). До таких операцій, зокрема, належать постачання освітніх послуг шляхом доступу до публічних освітніх, наукових та інформаційних ресурсів у мережі Інтернет з галузей знань і спеціальностей, за якими здійснюється підготовка здобувачів вищої освіти, проведення та надання яких не потребує участі людини (пп. 197.1.32 ПКУ).

Рядок 2 – зазначається сума ПДВ (20 % від бази оподаткування), нарахована за операціями з постачання електронних послуг в іноземній валюті (євро або долар США), яка підлягає сплаті до бюджету.

Зазначимо, що база оподаткування операцій з постачання нерезидентом електронних послуг визначається виходячи з вартості таких послуг (п. 2081.6 ПКУ).

ПДВ становить 20% бази оподаткування та додається до вартості електронних послуг, крім операцій, звільнених від оподаткування податком на додану вартість.База оподаткування і сума податку визначаються в іноземній валюті (євро або долар США).

У спеціальному полі «Відмітка про подання декларації за останній звітний (податковий) період у разі анулювання реєстрації платником ПДВ» декларації проставляється позначка «Х» у разі подання декларації за останній звітний (податковий) період нерезидентом, ПДВ реєстрацію якого анульовано у такому періоді.

Як подавати спрощену декларацію з ПДВ

Декларацію подається в електронній формі через спеціальне портальне рішення для користувачів нерезидентів шляхом електронної ідентифікації.

Порядок електронної ідентифікації осіб-нерезидентів, які надають електронні послуги затверджено наказом Мінфіну від 07.12.2021 №636.

Важливо! За загальним правилом декларацію в електронному вигляді слід подати не пізніше закінчення останньої години дня, в якому спливає граничний строк її подання (п. 49.5 ПКУ). Але у період дії воєнного стану електронні документи від платників податків приймають у робочі дні з 8:00 до 20:00 (п. 69.18 підрозд. 10 розд. ХХ ПКУ)

Надія КОВАЛЬ, експерт з обліку та оподаткування

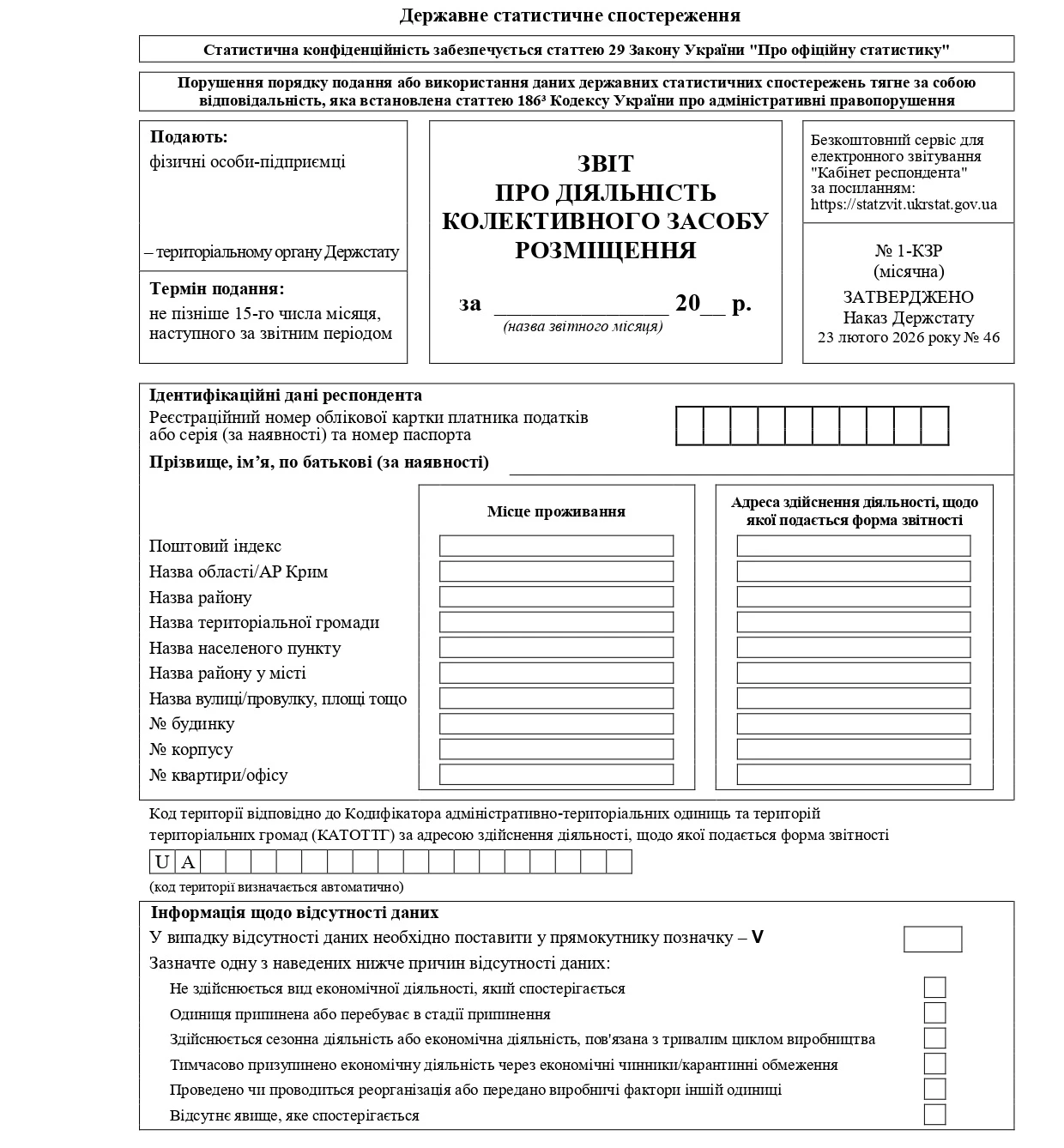

Бланк документа:

Спрощена податкова декларація з податку на додану вартість для нерезидента