Точна відповідність

Нові

Нові

Популярні

За вподобаннями

За коментарями

За весь час

За тиждень

За місяць

За рік

За весь час

Нові

Нові

Популярні

За вподобаннями

За коментарями

За весь час

За тиждень

За місяць

За рік

За весь час

ПДФО

Очистити фільтр

Сьогодні

Вчора

10 березня

09 березня

05 березня

03 березня

02 березня

27 лютого

24 лютого

20 лютого

19 лютого

17 лютого

16 лютого

Усі публікації380

Новина336

Стаття16

Консультація27

Мінікурс1

Теми

Акцизний податок209

Аліменти43

Благодійність, волонтерство37

Бронювання, критичність461

Будівництво45

Вечірній бухгалтер418

Виробництво33

Витрати діяльності72

Відпустка, відпускні363

Відрядження, підзвітні кошти112

Відстрочки, ВЛК243

Військовий збір126

Військовий облік538

Державний нагляд185

Дивіденди33

Дозвілля49

Документообіг, первинні документи409

Е-сервіс577

Екологічний податок40

Єдиний податок386

ЄСВ267

Заборгованість128

Запаси35

Заробітна плата517

Звільнення, скорочення186

ЗЕД270

Зміни у законодавстві717

Інвентаризація16

Індексація, компенсація213

Інше403

ІТ, Дія Сіті, Дефенс Сіті115

Кадрова робота322

Календар бухгалтера175

Калькулятори21

Кошти, розрахунки638

Курсові різниці4

Лікарняні та декретні319

Ліквідація госпсуб'єкта58

Ліцензії та дозволи268

Медицина149

Місцеві збори25

Нематеріальні активи11

Неприбуткова діяльність45

Облікова політика22

Освіта36

Основні засоби, МНМА112

Особи з інвалідністю233

Охорона праці221

ПДВ738

ПДФО380

Пенсія, соцпільги335

Перевірки, штрафи937

Підсумки тижня73

Пільги132

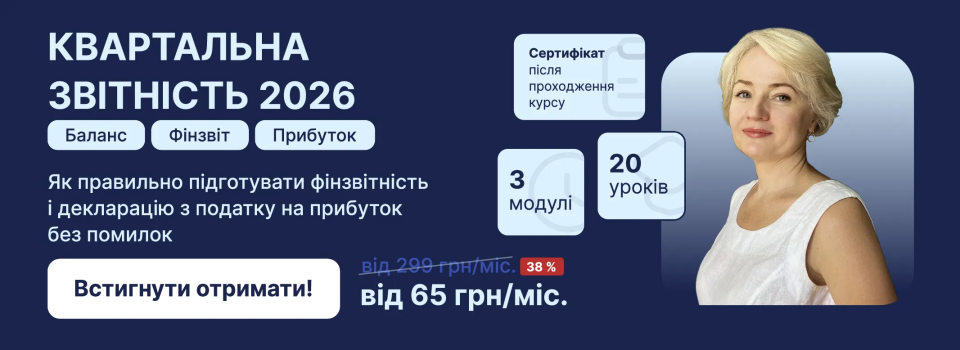

Податкова та фінзвітність794

Податковий борг44

Податок на майно229

Податок на прибуток162

Політика, економіка507

Працевлаштування, переведення358

Рентна плата44

Робочий час, графіки роботи94

Розрахунки за ЦПД16

РРО / ПРРО, фіскальні чеки403

Самозайняті особи42

Сільгоспдіяльність217

Статистичні звіти133

Створення суб'єкта, зміни154

Судова практика672

Сумісництво, суміщення106

Торгівля, послуги160

Транспорт у діяльності226

Трудові книжки168

Фінансові інвестиції17

ФОП709

Форма №20-ОПП106

Цільове фінансування130

Цінні папери7