👆 Таке питання надійшло до сервісу «Особистий Консультант», наші експерти ретельно працювали над ним та надали вичерпну відповідь🕵️:

Якщо Ви придбали в офіс чайник, мікрохвильову піч, кавомашину, кондиціонер, то перш за все треба визначитися – чи будуть вони використовуватись в господарській діяльності чи ні.

Наприклад, Ви плануєте їх використання в господарській діяльності, зокрема, для забезпечення позитивного іміджу компанії при проведенні ділових зустрічей з комерційними партнерами та клієнтами, для забезпечення дотримання належних умов праці працівників (температурний режим), та інше. При цьому витрати на такі придбання закладені в калькуляцію продажної ціни Ваших товарів / послуг. В такій ситуації Ви не нараховуєте умовні ПЗ за п. 198.5 «г» ПКУ як по придбаним необоротним активам призначеним для використання в негосподарській діяльності, оскільки ці об'єкти визнані такими, що використовуються в господарській діяльності підприємства.

ДПСУ дає зокрема таку позицію в ІПК від 24.10.2024 №4963/ІПК/99-00-21-03-02 ІПК:

«…Товариство придбає за власний рахунок чай, каву, цукор, цукерки тощо (далі – товар), які призначені для використання в офісі будь-яким працівником та / або відвідувачем офісу. Придбання товарів Товариством здійснюється у платників та неплатників ПДВ.

…Якщо придбання Товариством товарів, які призначені для використання в офісі будь-яким працівником та/або відвідувачем офісу, здійснювалося у платників ПДВ, то відповідно до пунктів 198.1 та 198.2 статті 198 розділу V ПКУ за датою першої з подій суми ПДВ, нараховані (сплачені) Товариством у зв'язку з придбанням таких товарів, включаються до складу податкового кредиту за умови наявності відповідного документального підтвердження (податкові накладні / розрахунки коригування до таких податкових накладних, зареєстровані в ЄРПН, митні декларації, інші документи, передбачені пунктом 201.11 статті 201 розділу V ПКУ).

Якщо вартість таких товарів включається до складу витрат та, відповідно, до вартості товарів/послуг, операції з постачання яких є об'єктом оподаткування (тобто компенсуються покупцями, збільшуючи при цьому базу оподаткування ПДВ), товари визнаються такими, що призначаються для використання / використані у господарській діяльності, в оподатковуваних операціях, і додаткового нарахування податкових зобов'язань за правилами, встановленими пунктом 198.5 статті 198 розділу V ПКУ, не здійснюється...»

Вважаємо, що вказаний ДПСУ підхід може бути застосований і для необоротних активів (в т.ч. МНМА).

Якщо ж Ви приймаєте рішення про «негосподарське» використання таких МНМА, то врахуйте наступне:

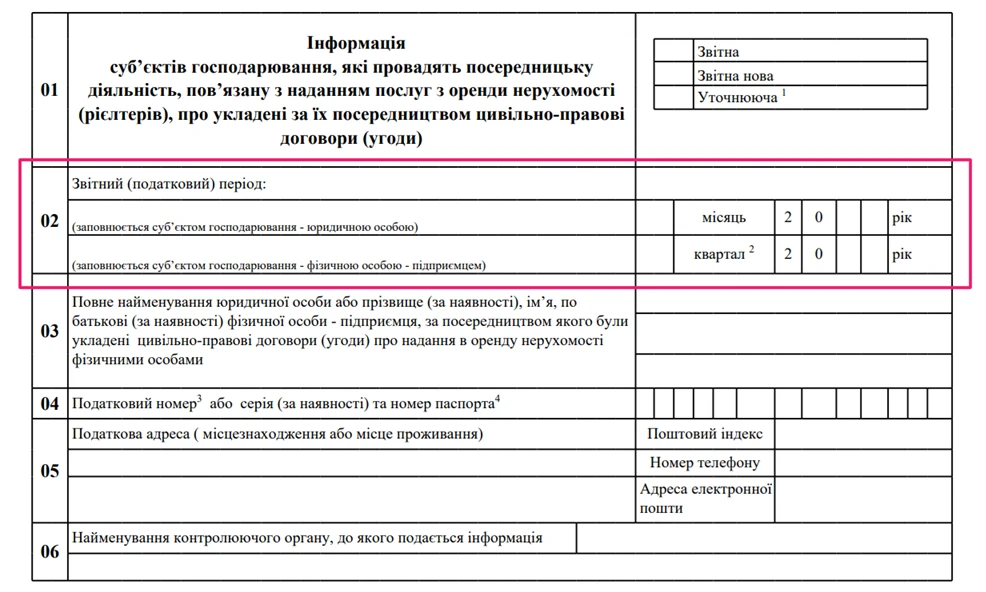

- Вам треба буде нарахувати умовні ПЗ за п. 198.5 «г» ПКУ, скласти та зареєструвати зведену ПН типу 1 з кодом причини невидачі покупцю 13. Правила заповнення такої ПН наведені в ЗІР, категорія 101.16.

- Умовні ПЗ включають до первісної вартості необоротного активу, як ПДВ не компенсований з бюджету (в Дт 153 Кт 6412, Дт 112 Кт 153), що відповідає нормі п. 8 НПСБО 7. І тут може бути так, що за рахунок ПДВ первісна вартість об'єкта перевищить 20000 грн, і це вже буде основний засіб, а не МНМА.

Бухоблік. Незалежно від напряму використання офісного обладнання в бухобліку амортизація таких МНМА може бути віднесена на адміністративні витрати (Дт 92 Кт 132), або на витрати збуту (Дт 93 Кт 132) – в залежності від того – в якому підрозділі буде експлуатуватися той чи інший об'єкт МНМА.

Щодо податку на прибуток

Якщо Ви є «малодохідником», то для цілей податкового обліку повністю приймаємо дані бухгалтерського обліку.

Якщо Ви є «великодохідником», який проводить коригування, то врахуйте наступне: МНМА вартістю до 20 000 грн не вважаються основними засобами для цілей оподаткування. Відповідно, амортизація МНМА не приймає участі в коригуванні фінрезультату до оподаткування, при чому це стосується будь-яких МНМА (використовуються в господарській діяльності чи ні). Така амортизація залишається на витратах за правилами бухобліку. Це підтверджує ДПСУ в ЗІР, категорія 102.05.

👌 Сервіс «Особистий Консультант» – це письмові безлімітні швидкі відповіді (від 15 хвилин) на професійні питання. Отримайте доступ до сервісу, оформивши передплату у пакетах «Професіонал» або «Преміум».

Джерело: 7eminar

Матеріали на тему:

Чай, кава, солодощі для працівників та відвідувачів: облік та оподаткування

Кавомашина, кава і вода: чи можна включити у витрати при розрахунку податку на прибуток?

Купили кавомашину для офісу? Як правильно оформити в обліку та отримати податковий кредит