Бухгалтерський облік

Довгострокове зобов’язання в балансі має відображатися за дисконтованою вартістю, яка завжди менше номіналу (наприклад, сума отриманої поворотна фінансова допомога (ПФД).

Тому, щоб «не загубити» в обліку номінальну суму боргу перед кредитором, рекомендуємо вести облік довгострокових заборгованостей із застосуванням контррахунків.

Наприклад, під заборгованість по ПФД відкрити такі субрахунки:

- 551 «Інші довгострокові зобов’язання (номінал)»;

- 552 «Інші довгострокові зобов’язання (дисконт)» (контррахунок буде мати дебетовий залишок);

- тоді в балансі в згорнутому виді рахунок 55 (сальдо Кт) буде давати дисконтовану вартість на дату балансу.

В бухобліку на дату визнання дисконтованої вартості зобов'язання проводять:

- Дт 311 Кт 551 – тіло заборгованості;

- Дт 552 Кт 733 – дисконт – відразу визнані фінансові доходи.

У міру амортизації дисконтованої вартості:

- Дт 952 Кт 552 – поступово нараховуються фінансові витрати.

Коли від дати балансу до дати погашення (повернення) зобов'язання залишається менше 12 місяців, зобов'язання має визначатися як поточне, але це не зупиняє дисконтування, адже оцінка дисконтованої вартості проведена за весь період користування займом.

В обліку такий перехід відображають:

- Дт 551 Кт 6111 – перевели борг по номіналу;

- Дт 6112 Кт 552 – перевели залишок суми дисконту.

Довгострокова дебіторська заборгованість обліковується за тими ж правилами, що й довгострокова кредиторка.

В бухобліку на дату визнання дисконтованої вартості проводять:

- Дт 1831 Кт 311 – тіло заборгованості;

- Дт 952 Кт 1832 – дисконт (1832 – контррахунок), відразу визнані фінансові витрати.

У міру амортизації дисконтованої вартості:

- Дт 1832 Кт 733 – дисконт, поступово нараховуються фінансові доходи.

Коли від дати балансу до дати погашення (повернення) заборгованості залишається менше 12 місяців, заборгованість має визначатися як поточна. В обліку такий перехід відображають:

- Дт 3771 Кт 1831 – перевели борг по номіналу;

- Дт 1832 Кт 3772 – перевели залишок суми дисконту.

Якщо довгострокова заборгованість / зобов'язання виникають у відносинах з учасником (власником) підприємства, то є позиція, що суми дисконту та його амортизація не мають включатися в доходи та витрати підприємства, а мають обліковуватись, наприклад, на рах. 425 (використовується замість рах. 73 та 95).

Підґрунтям для такої думки є норми п. 5 НП(С)БО 15 та п. 6 НП(С)БО 16, які вказують, що не є доходами / витратами, зростання /зменшення власного капіталу за рахунок внесків учасників підприємства. На жаль, наразі відсутні роз'яснення Мінфіну, які б підтвердили чи спростували таку позицію щодо застосування норм національних стандартів бухобліку.

Продовження прикладу, який розглядали у статті Дисконтування дебіторської і кредиторської заборгованостей: формула, ставка, період

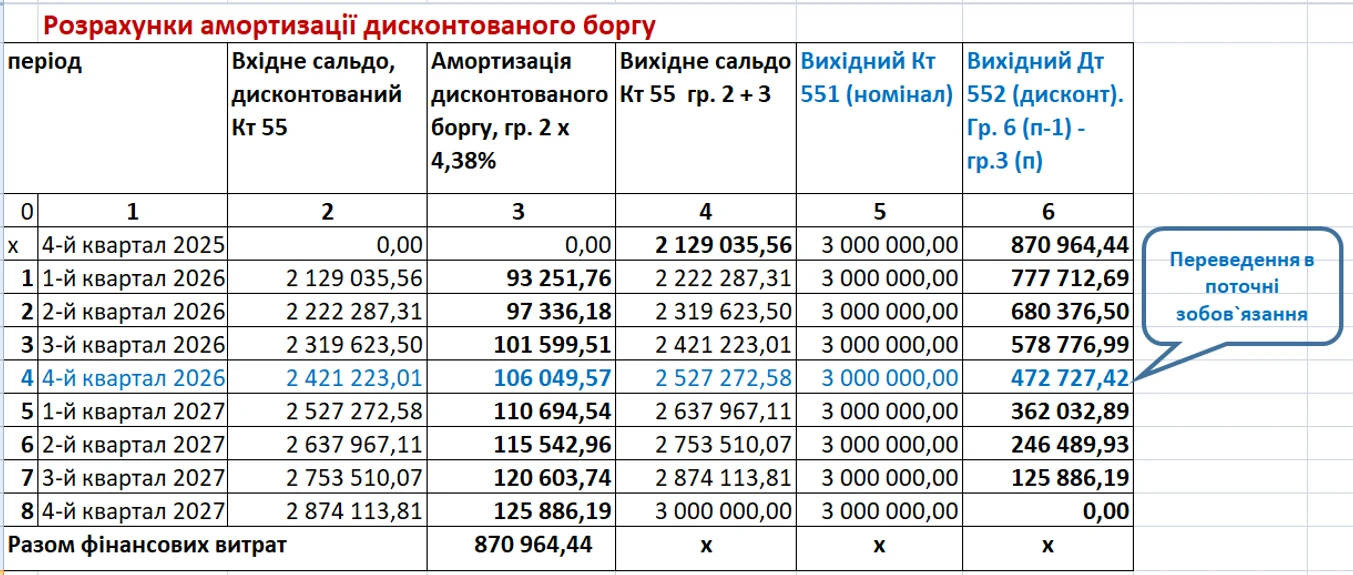

Для бухгалтерського обліку використовуємо дані Таблиці 1.

Таблиця 1

Амортизації дисконтованої вартості боргу

Таблиця 2.

Бухгалтерський облік

№з/п | Операція | Документ | Бухгалтерський облік | ||

Дт | Кт | Сума | |||

1 | 2 | 3 | 4 | 5 | 6 |

4-й квартал 2025 року | |||||

1 | Отриманий займ | Виписка банку | 311 | 551 | 3 000 000,00 |

2 | Визнаний дисконт | Бухгалтерська довіка | 552 | 733 | 870 964,44 |

1-й квартал 2026 року | |||||

1 | Нарахована амортизація дисконту за 1-й квартал 2026 р. | Бухгалтерська довідка | 952 | 552 | 93 251,76 |

Далі операції повторюються аналогічно в 2-му та 3-му кварталі 2026 року | |||||

4-й квартал 2026 року | |||||

1 | Нарахована амортизація дисконту за 4-й квартал 2026 р. | Бухгалтерська довідка | 952 | 552 | 106 049,57 |

2 | Заборгованість переведена в поточну*:

| Бухгалтерська довідка | 551 | 6111 | 3 000 000,00 |

| 6112 | 552 | 472 727,42 | ||

1-й квартал 2027 року | |||||

1 | Нарахована амортизація дисконту за 1-й квартал 2027 р. | Бухгалтерська довідка | 952 | 6112 | 110 694,54 |

Далі операції повторюються аналогічно в 2-му та 3-му кварталі 2027 року | |||||

4-й квартал 2027 року | |||||

1 | Нарахована амортизація дисконту за 4-й квартал 2027 р. | Бухгалтерська довідка | 952 | 6112 | 125 886,19 |

2 | Повернення займу | Виписка банку | 6111 | 311 | 3 000 000,00 |

* коли до дати повернення боргу (26.10.2027) з дати балансу (31.12.2026) залишається менше 12 місяців, заборгованості мають бути переведені в поточні зобов’язання за довгостроковою заборгованістю (рах. 611) | |||||

Податковий облік

Платники податку на прибуток

Суми доходів та витрат при дисконтуванні заборгованостей приймаються за правилами бухобліку без будь-яких коригувань. На це неодноразово вказувала ДПСУ (ІПК від 04.09.2020 №3690/ІПК/99-00-05-05-02-06, від 06.05.2024 №2576/ІПК/99-00-21-02-02 ІПК, ЗІР, категорія 102.02).

Отже, розумний підхід при проведенні дисконтування може дозволити «керувати» доходами та витратами окремих підприємств, які перебувають, зокрема, у складі корпорацій, навіть якщо є пов’язаними особами. Наприклад, надана поворотна фіндомога строком на 20 років може утворити одномоментно для надавача значні фінансові витрати, а для отримувача – фінансові доходи.

Тільки розуміємо, що у разі прожиття цього строку або при достроковому поверненні займу у сторін такого договору будуть виникати доходи / витрати у «зворотньому» порядку.

При цьому прибутки / витрати від дисконтування не є контрольованими операціями (не впливають на суму контрольованої операції) для цілей ст. 39 ПКУ (ІПК від 24.06.2020 №2552/6/99-00-05-05-02-06/ІПК).

У платників єдиного податку групи 3 (юрособи)

Позиція ДПСУ – дохід від дисконтування є базою для нарахування єдиного податку (ІПКУ від 12.01.2023 №30/ІПК/99-00-04-03-03-06).

Позиція ця спірна, але будьте готові відстоювати право на НЕдисконтування

У платників єдиного податку групи 4 (юрособи)

Доходи від дисконтування можуть «розбавляти» частку сільськогосподарського виробництва 75% (!), оскільки ці доходи є у складі загальних доходів (ряд. 2) за формою Розрахунку частки сільськогосподарського товаровиробництва (затверджений Наказом Мінагрополітики від 26.11.2011 №772), але їх немає в ряд. 3 цього Розрахунку – доходи, на які зменшується загальний дохід при розрахунку частки сільгосптоваровиробництва.

Висновки

- Податковий облік операцій по дисконтуванню і амортизації дисконтованої вартості заборгованості для платників податку на прибуток співпадає з бухобліком.

- Для платників єдиного податку – може мати неприємні «сюрпризи», треба це враховувати.

Валентина ВЕРХОГЛЯД, консультант з податків та зборів, САР

Читайте більше:

Інвентаризація дебіторської і кредиторської заборгованості

Дисконтування дебіторської і кредиторської заборгованостей: формула, ставка, період

Дисконтування довгострокової заборгованості: чи дозволяє відсутність методики уникнути застосування