Зміни до Податкового кодексу України (далі – ПКУ), зокрема щодо правил нарахування та сплати військового збору з 1 січня 2025 року, передбачені Законом України від 04.12.2024 N4113-IX. Про сплату військового збору розповів на вебінарі Віталій Лушников – начальник Черкаського відділу податків і зборів з фізичних осіб та проведення камеральних перевірок управління оподаткування фізичних осіб ГУ ДПС у Черкаській області.

За словами Віталія Леонідовича, для ФОПів першої, другої та четвертої груп ставка військового збору становить 10% від мінімальної заробітної плати, встановленої на початок 2025 року (8 000 грн) і становитиме 800 грн на місяць.

Водночас юридичні особи та ФОПи – платники єдиного податку третьої групи почнуть сплачувати військовий збір у розмірі 1% від свого обороту за підсумками першого кварталу 2025 року.

Для фізичних осіб задекларований загальний річний дохід за 2024 рік оподатковуватиметься військовим збором за ставкою 1,5% (крім доходу від операцій з майном, доходу у вигляді вартості успадкованого чи отриманого у дарунок майна, які оподатковуються за ставкою 5% з 1 грудня 2024 року). Також інші доходи фізичних осіб (дохід від зарплати, оренди, виграшу, депозиту тощо) оподатковуються військовим збором у розмірі 5% з 1 грудня 2024 року.

Ставка військового збору для військовослужбовців та працівників силових структур, визначених у законі, залишається на рівні 1,5%.

Ставка військового збору збільшиться до 5% для доходів, що вказуються в річній декларації, починаючи з 1 січня 2025 року.

При цьому:

- облігації внутрішніх державних позик (ОВДП), зокрема військові облігації, для фізичних осіб продовжують не оподатковуватися ні ПДФО, ні військовим збором;

- соціальні виплати, пенсії, стипендії та інші доходи, що не підпадають під оподаткування ПДФО, також не оподатковуються військовим збором.

Фахівець зауважив, що до ПКУ внесли зміни щодо права не сплачувати та звільнення від сплати військового збору. Це стосується:

- платників військового збору – фізичних осіб – підприємців – платників єдиного податку першої та другої груп, податкова адреса яких знаходиться на територіях бойових дій або на тимчасово окупованих російською федерацією територіях України станом на дату початку бойових дій або тимчасової окупації, мають право не сплачувати військовий збір за період з першого числа місяця, в якому почалися бойові дії на відповідній території, виникла можливість бойових дій або почалася тимчасова окупація такої території, до останнього числа місяця, в якому було завершено такі активні бойові дії, припинено можливість бойових дій або завершено тимчасову окупацію;

- платників військового збору – фізичних осіб – підприємців – платників єдиного податку першої та другої груп, які не використовують працю найманих осіб, звільняються від сплати військового збору протягом одного календарного місяця на рік на час відпустки, а також за період хвороби, яка триває 30 і більше календарних днів, що підтверджується витягом з Електронного реєстру листків непрацездатності (п.п. 1.13 п. 16 прим. 1 підрозд. 10 розд. XX «Перехідні положення» ПКУ);

- звільнених самозайнятих осіб (фізичних осіб – підприємців, осіб, які провадять незалежну професійну діяльність), які призвані на військову службу під час мобілізації або залучені до виконання обов’язків щодо мобілізації від нарахування, сплати та подання звітності з військового збору на весь період їх військової служби (п. 25 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ).

Крім того, залишили без змін положення п.п. 1.7 п. 16 прим. 1 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ. Відповідно до них у період дії правового режиму воєнного стану не підлягають оподаткуванню військовим збором доходи у вигляді грошового забезпечення працівників правоохоронних органів, військовослужбовців та працівників Збройних Сил України, Національної гвардії України, Служби безпеки України, Служби зовнішньої розвідки України, Державної прикордонної служби України, осіб рядового, начальницького складу, військовослужбовців, працівників Міністерства внутрішніх справ України, Управління державної охорони України, Державної служби спеціального зв’язку та захисту інформації України, інших утворених відповідно до законів України військових формувань та інших осіб на період їх безпосередньої участі в здійсненні заходів із забезпечення національної безпеки і оборони, відсічі і стримування збройної агресії російської федерації.

Довідково:

Пунктом 16 прим. 1 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ тимчасово, до набуття чинності рішенням Верховної Ради України про завершення реформи Збройних Сил України, встановлюється військовий збір.

Платниками військового збору є особи, визначені п. 162.1 ПКУ (п.п. 1 п.п. 1.1 п. 16 прим. 1 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ), зокрема:

- фізична особа – резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи;

- фізична особа – нерезидент, яка отримує доходи з джерела їх походження в Україні;

- податковий агент.

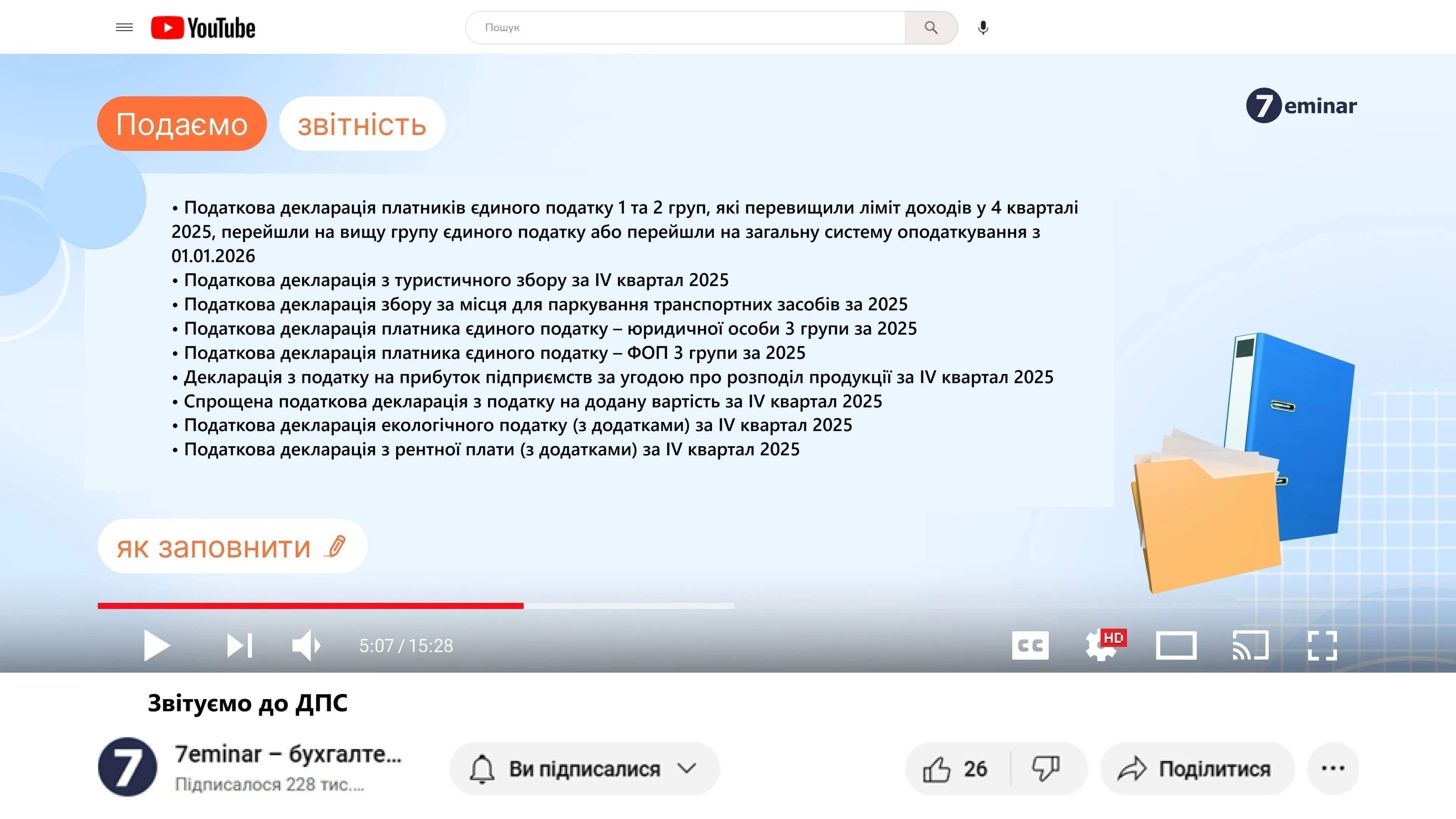

Ютуб-канал «Допомога платнику»

Джерело: ДПС