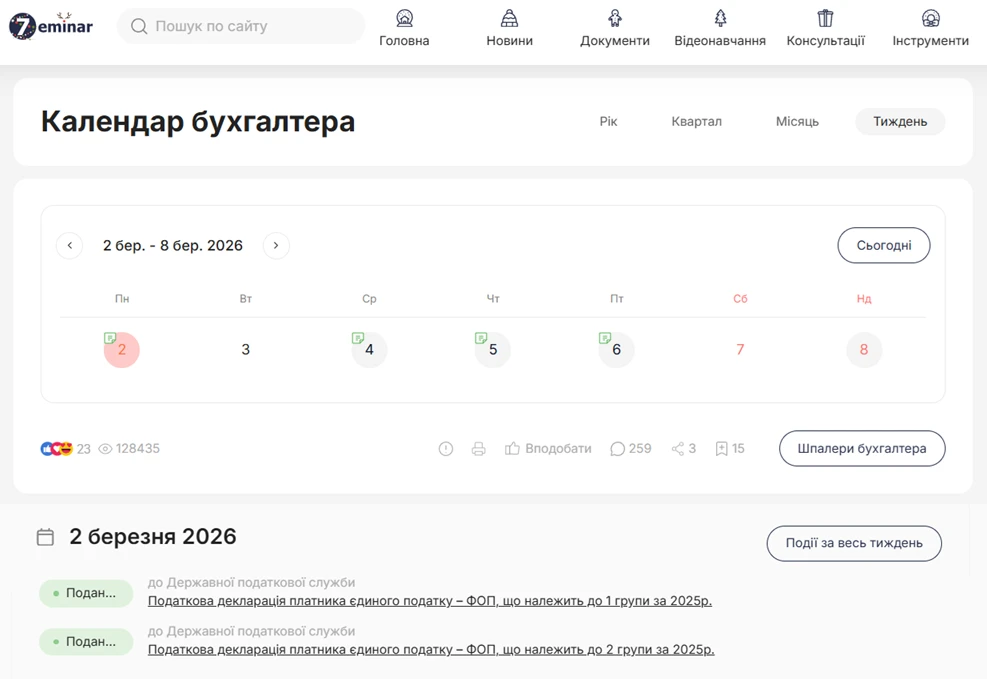

Чи враховується грант для ветеранів та членів їхніх сімей від [...] у ліміт фізичної особи - підприємця? Як правильно його оподаткувати?

Згідно з пп. 4 п. 292.11 Податкового кодексу України (далі – ПКУ) до складу доходу, визначеного ст. 292 ПКУ, не включаються суми коштів цільового призначення, що надійшли від Пенсійного фонду та інших фондів загальнообов'язкового державного соціального страхування, з бюджетів або державних цільових фондів, у тому числі в межах державних або місцевих програм.

Отже, у разі якщо отримання гранту фізичною особою-підприємцем не передбачає виробництво (виготовлення) та/або реалізацію товарів, виконання робіт, надання послуг таким підприємцем на користь надавача коштів, то такий дохід не включається до доходу фізичної особи - підприємця, але оподатковується за загальними правилами, встановленими ПКУ для платників податку - фізичних осіб.

Відповідно до пп. 168.1.1 ПКУ податковий агент, визначення якого наведено у пп. 14.1.180 ПКУ, який нараховує (виплачує, надає) оподатковуваний дохід на користь платника податку, зобов'язаний утримувати ПДФО і військовий збір із суми такого доходу за його рахунок, використовуючи ставку податку 18%, визначену ст. 167 ПКУ, та військового збору 1,5%, встановлену пп. 1.3 п. 161 підрозділу 10 розділу XX «Перехідні положення» ПКУ.

Таким чином, грантодавець, як юридична особа при нарахуванні (виплаті) доходу фізичній особі - підприємцю у вигляді гранту, зобов'язана виконати усі функції податкового агента, визначені Кодексом, а саме сплатити ПДФО у розмірі 18% та військового збору (станом на 16.10.2024) у розмірі 1,5%.

Джерело: Індивідуальна податкова консультація від 03.10.2024 № 4687/ІПК/99-00-24-03-03 ІПК