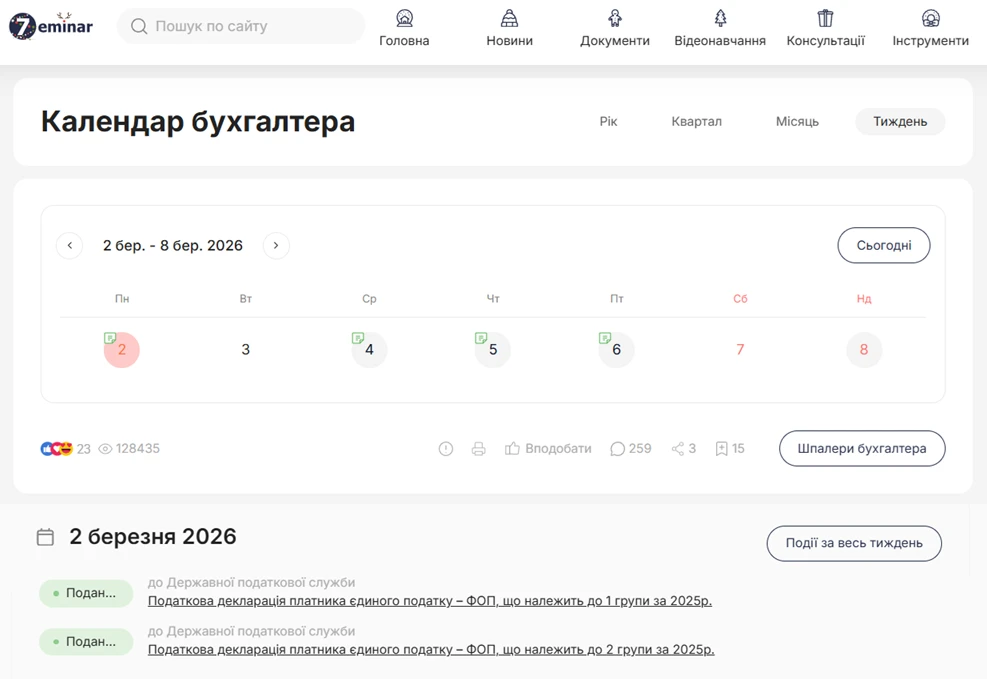

- Листи-запити від ДПС про обов’язок декларування та оподаткування доходів, отриманих на OnlyFans

- Порядок оподаткування доходів, отриманих на іноземних online-платформах

- Порядок подання звітності при отриманні доходів на іноземних online-платформах

- Здійснення діяльності на іноземних online-платформах в якості ФОП

- Рекомендований перелік КВЕД для здійснення діяльності на іноземних online-платформах

Листи-запити від ДПС про обов’язок декларування та оподаткування доходів, отриманих на OnlyFans

OnlyFans – компанія, що базується в Лондоні, Англія. Творці контенту запускають на ресурсі послугу платної підписки, що дозволяє налагоджувати стосунки та надавати ексклюзивний контент своїм підписникам або фанам.

Фізичні особи – українці, які отримують доходи на OnlyFans, отримали листи – запити від податкової з питаннями чому такі доходи не задекларовані, ну і відповідно не оподатковані, ну і звісно з пропозицією самостійно це зробити.

Про надання інформації:

ГУ ДПС у Вінницькій області отримано інформацію від Державної податкової служби України, надану відповідно до підпункту 72.1.4 пункту 72.1 статті 72 компетентним органом Сполученого Королівства Великої Британії та Північної Ірландії у порядку, передбаченому Конвенцією між Урядом України і Урядом Королівства Великої Британії та Північної Ірландії про усунення подвійного оподаткування та запобігання податковим ухиленням стосовно податків на доход і на приріст вартості майна, яка набула чинності 11.08.1993 (далі – Конвенція) стосовно одержання доходів фізичними особами-резидентами України від британського суб'єкта господарювання «Fenix International Ltd» за створення контенту на платформі OnlyFans за 2020-2022 роки. Згідно отриманої інформації. Вами, впродовж 2020-2023 років було одержано дохід через вищезгаданий контент в загальній сумі 85 171,00 доларів США, за який декларацій та сплати усіх відповідних податків та зборів до податкових органів не надходило.

Податкові органи здійснюють обмін інформації з іноземними державами, в результаті якої отримали відповідні відомості про нараховані та сплачені доходи резидентам України. Обмін такою інформацією здійснюється в межах Порядку обміну податковою інформацією з компетентними органами іноземних країн, затвердженому наказом МФУ від 16.04.2022 №118.

Порядок оподаткування доходів, отриманих на іноземних online-платформах

Незалежно від того, де тимчасово проживає громадянин України, доходи отримані такою особою, підлягають оподаткуванню відповідно вимог ПКУ. Слід звернути увагу, що якщо податки вже були сплачені на території іншої країни, то громадянин України має право на звільнення від повторної сплати податків і щоб скористатися цим правом, платник податку має надати податковій службі підтверджувальні документи про сплату податків за кордоном.

Відповідно вимог п. 163.1 ПКУ об'єктом оподаткування резидента є:

- загальний місячний (річний) оподатковуваний дохід;

- доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання);

- іноземні доходи – доходи (прибуток), отримані з джерел за межами України.

Підпунктом 1 п. 11 ст. 170 ПКУ визначено, що у разі, якщо джерело виплат будь-яких оподатковуваних доходів є іноземним, сума такого доходу включається до загального річного оподатковуваного доходу платника податку – отримувача, який зобов’язаний подати річну податкову декларацію, та оподатковується за ставкою, визначеною п. 167.1 ПКУ.

Оподаткування таких доходів здійснюється на загальних підставах відповідно до вимог ст. 167 ПКУ. Це 18% ПДФО та 5% ВЗ.

Порядок подання звітності при отриманні доходів на іноземних online-платформах

Доходи, отримані на іноземних online-платформах, відображаються в декларації про майновий стан за результатами річного декларування в рядку в рядку 10.10 декларації «Доходи, отримані з джерел за межами України». Крім того, необхідно вказати країну, яка є джерелом виплати доходу.

Сума доходів в декларації зазначається в гривнях, і для цього в ПКУ передбачено правило, за яким відбувається така конвертація валюти, а саме – валюта перераховується у гривню за курсом НБУ, що діяв на дату зарахування доходу на карту фізичної особи (п. 164.4 ПКУ).

Фізична особа зобов’язана за місцем реєстрації подати декларацію про майновий стан до 1 травня року, що настає за звітним, а сплатити задекларовані суми податків до 1 серпня.

Здійснення діяльності на іноземних online-платформах в якості ФОП

Для багатьох фізосіб, що працюють на платформі OnlyFans та інших подібних платформах, така діяльність є регулярною та постійно приносить дохід. Як відомо, регулярність є однією з основних ознак здійснення підприємницької діяльності. Тобто, в такому разі діяльність треба «легалізувати» шляхом реєстрації фізособи підприємцем. У випадку реєстрації ФОП, доцільно обрати 3 групу єдиного податку, де податок буде становити 5% від суми коштів, що отримані на розрахунковий рахунок ФОП у вигляді доходу та 1% військового збору від цієї ж суми.

Загальну систему обирати недоцільно, оскільки при такій діяльності витрати, які можуть бути враховані при обрахунку об’єкту оподаткування, будуть зовсім незначні.

Рекомендований перелік КВЕД для здійснення діяльності на іноземних online-платформах

Оскільки ФОПи – платники єдиного податку мають здійснювати свою діяльність лише в межах зареєстрованих КВЕД, до їх підбору треба підійти дуже відповідально.

Рекомендовані КВЕД:

- 63.99 – Надання інших інформаційних послуг, н.в.і.у;

- 70.21 – Діяльність у сфері зв'язків з громадськістю;

- 63.12 – Веб-портали;

- 73.12 – Посередництво в розміщенні реклами в засобах масової інформації;

- 59.11 – Виробництво кіно- та відеофільмів, телевізійних програм;

- 74.20 – Діяльність у сфері фотографії;

- 90.03 – Індивідуальна мистецька діяльність;

- 93.29 – Організування інших видів відпочинку та розваг.

На даний час офіційних роз’яснень та рекомендацій, щодо діяльності на іноземних онлайн платформах, податкова служба не надає, але ретельно вивчає отриману інформацію про доходи громадян, отримані на OnlyFans.

Джерело: 7eminar