Хто подає Скорочений звіт про КІК

Скорочений звіт про контрольовані іноземні компанії (далі – Скорочений звіт) складають і подають особи, які є контролерами контрольованої іноземної компанії (далі – КІК) за визначенням пп. 39-2.1.2 Податкового кодексу України (далі – ПКУ):

- фізичні особи – резиденти України;

- юридичні особи – резиденти України.

Які строки подання Скороченого звіту про КІК

Скорочений звіт контролююча особа подає у разі, якщо не має можливості забезпечити складання фінансової звітності КІК та / або здійснення розрахунку скоригованого прибутку КІК до дати граничного строку подання річної декларації про майновий стан і доходи (якщо контролер – фізособа) або податкової декларації з податку на прибуток підприємств (якщо контролер – юрособа) (пп. 39-2.5.4 ПКУ). У цій ситуації до Скороченого звіту включають лише відомості, передбачені підпунктами «а»–«в» пп. 39-2.5.3 ПКУ.

Скорочений звіт подають:

- фізичні особи – до 01 травня року, наступного за звітним;

- юридичні особи – протягом 60 календарних днів після завершення звітного року.

Якщо останній день строку подання Скороченого звіту припадає на вихідний або святковий день, то останнім днем строку вважається операційний (банківський) день, що настає за вихідним або святковим днем (п. 11 Порядку заповнення Звіту про контрольовані іноземні компанії, скороченої форми Звіту про контрольовані іноземні компанії і подання до контролюючого органу, затвердженого наказом Мінфіну від 25.08.2022 №254).

Отже, не всі контролери подають Скорочений звіт, а лише ті, які з причин, передбачених ст. 39-2 ПКУ, не змогли подати повний Звіт про КІК у наведені вище строки.

Важливо! Контролююча особа, яка в граничні строки подала Скорочений звіт за звітний період, зобов’язана подати повний Звіт про КІК до кінця календарного року, наступного за звітним (податковим) роком

Не пропустити жоден дедлайн та уникнути штрафів за прострочки допоможе наш зручний сервіс «Календар бухгалтера». З ним отримаєте усю звітність та платежі в одному місці: на тиждень, місяць і навіть рік!

Куди подавати Скорочений звіт про КІК

Скорочений звіт подають до контролюючого органу, в якому контролер перебуває на обліку (для юридичних осіб – за основним місцем обліку)

Яка відповідальність за неподання Скороченого звіту про КІК

Ст. 39-2 ПКУ розділяє як два окремі звіти – Скорочений звіт про КІК і Звіт про КІК.

При цьому положення щодо відповідальності за неподання звітності з КІК у ст. 120 ПКУ викладено так:

120.7. Неподання контролюючою особою звіту про контрольовані іноземні компанії – тягне за собою накладення штрафу в розмірі 100 розмірів прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового (звітного) року.

Несвоєчасне подання контролюючою особою звіту про контрольовані іноземні компанії – тягне за собою накладення штрафу в розмірі одного розміру прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового (звітного) року, за кожен календарний день неподання, але не більше 50 розмірів прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового (звітного) року.

Отже, про неподання чи несвоєчасне подання Скороченого звіту у ст. 120 ПКУ не згадується (штрафи не встановлені).

Але своєчасне подання Скороченого звіту дозволяє без штрафів подати повний Звіт про КІК пізніше – до 31 грудня року, наступного за звітним (пп. 39-2.5.4 ПКУ).

Крім того, штрафи за п. 120.7 ПКУ не застосовують із 01.01.2022 протягом дії воєнного стану і шести місяців після його завершення (п. 72 підрозд. 10 розд. ХХ ПКУ).

За якою формою подавати Скорочений звіт про КІК

Форму Скороченого звіту про контрольовані іноземні компанії та Порядок його заповнення і подання до контролюючого органу затверджено наказом Мінфіну від 25.08.2024 №254 (далі – Порядок №254).

Завантажити бланк:

Скорочений звіт про контрольовані іноземні компанії

Який порядок заповнення Скороченого звіту про КІК

Скорочений звіт подають за кожну КІК окремо.

Наприклад, якщо фізична особа є контролером трьох КІК, то треба подати три Скорочені звіти. А можливо, що щодо двох КІК фізособа-контролер подала повні Звіти про КІК, а щодо однієї КІК – Скорочений звіт.

На замітку! Скорочений звіт подають без додатків

Скорочений звіт складається із заголовної частини, загальних відомостей про контролюючу особу та відомостей про контрольовану іноземну компанію.

Заголовна частина Скороченого звіту містить загальні відомості про звітний (податковий) період, за який подають звіт, та звітний (податковий) період, що уточнюють.

У загальних відомостях про контролюючу особу наводять дані про платника податків, який подає Скорочений звіт, найменування контролюючого органу, до якого подають документ, вид контролю.

У розділі відомостей про контрольовану іноземну компанію зазначають розмір частки, структуру володіння часткою.

Заголовна частина

Графа 1. Тип Скороченого звіту. Тут зазначають:

- «Звітний» – якщо Скорочений звіт подають за звітний період (рік) перший раз;

- «Звітний новий» – якщо до закінчення граничного терміну подання Скороченого звіту проводять коригування інформації в попередньо поданих за такий звітний період звітів із типом «Звітний» та / або «Звітний новий»;

- «Уточнюючий» – якщо після закінчення граничного терміну подання Скороченого звіту проводять коригування даних Скороченого звіту (звітного або нового звітного).

Графа 2. Звітний (податковий) період. Наводять звітний рік, за який подають Скорочений звіт.

Звітним періодом може бути:

- календарний рік – з 1 січня по 31 грудня;

- інший звітний період, що закінчується протягом звітного року (п. 39-2.5.1 ПКУ).

Наприклад, у країні КІК звітний рік – починається 01.09.2023 і закінчується 31.08.2024. Оскільки звітний період закінчується в 2024 році, то зазначаємо в графі 2 – 2024 рік.

Графа 3. Звітний (податковий) період, що уточнюється, рік.

Якщо треба уточнити, наприклад, Скорочений звіт за 2023 рік, то в графах 2 та 3 зазначають однаковий рік – 2023.

Загальні відомості про контролюючу особу

Графа 4. Найменування контролюючої особи:

- повне найменування юридичної особи згідно з реєстраційними документами;

- прізвище, ім'я, по батькові (за наявності) фізичної особи.

Графа 5. Податковий номер платника податків:

- для юридичних осіб – код за ЄДРПОУ платника або реєстраційний (обліковий) номер платника податків, який присвоюють контролюючі органи;

- для фізичних осіб – реєстраційний номер облікової картки платника податків або серія (за наявності) та номер паспорта для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку у паспорті.

Графа 6. Найменування контролюючого органу, до якого подається документ.

Тут зазначають найменування контролюючого органу, в якому платник перебуває на обліку.

Графа 7. Вид контролю. Далі маєте обрати один з видів контролю, вказаний у графі 7.1 або 7.2 (поставити позначку «+» або «х»).

Графа 7.1. Формально-юридичний контроль.

Формально-юридичний контроль обирають у разі володіння контролюючою особою часткою в КІК, що оформлено юридично.

Ознаки, що вказують на формально-юридичний контроль, визначені у пп. 39-2.1.3–39-2.1.5 ПКУ з урахуванням положень пп. 39-2.1.1, 39-2.1.2 ПКУ.

Тобто, цей контроль обираєте, якщо, наприклад, володієте часткою в статутному капіталі КІК прямо або опосередковано.

Графа 7.2. Фактичний контроль.

Фактичний контроль зазначають у разі здійснення суттєвого або вирішального впливу на рішення такої юридичної особи щодо укладення угод, розпорядження активами та прибутком, припинення діяльності незалежно від юридичного оформлення такого впливу.

Ознаки фактичного контролю визначені у пп. 39-2.1.6 ПКУ з урахуванням положень пп. 39-2.1.1 та 39-2.1.2 ПКУ.

Наприклад, особа юридично не є контролером КІК, але за статутом має право давати вказівки директору, обов'язкові до виконання, особа заявлена як бенефіціар під час відкриття рахунку в банку для КІК, має право на операції за рахунками КІК, має довіреність від КІК більше ніж на один рік на здійснення суттєвих правочинів тощо.

Відомості про контрольовану іноземну компанію

Графа 08. Повне найменування контрольованої іноземної компанії (українською мовою).

Рекомендуємо забезпечити переклад на українську мову реєстраційних даних іноземної компанії, щоб коректно заповнити цю графу та інші реквізити звіту.

Графа 09. Повне найменування контрольованої іноземної компанії (англійською мовою).

Якщо реєстраційні дані КІК містять англійський варіант найменування цієї компанії, то використовують ці дані.

Якщо реєстраційні дані КІК не містять англійського варіанту найменування цієї компанії, рекомендуємо забезпечити переклад на англійську мову реєстраційних даних іноземної компанії, щоб коректно заповнити цю графу.

Графа 10. Інший звітний період контрольованої іноземної компанії. Далі маєте навести в графах 10.1 та 10.2 дані про початок та кінець такого звітного періоду.

Увага! Графи 10.1 та 10.2. заповнюють тільки у разі, якщо звітний період КІК не співпадає з календарним роком. Якщо звітний період КІК – це календарний рік (з 1 січня по 31 грудня), то графи 10.1 та 10.2 не заповнюють

Графа 10.1. Дата початку фінансового року, встановлена контрольованою іноземною компанією.

Графа 10.2. Дата закінчення фінансового року, встановлена контрольованою іноземною компанією.

Приклад 1. Якщо КІК зареєстрована 12.11.2023 і в країні її реєстрації такі компанії вперше подають фінансову звітність після завершення повного фінансового (календарного) року, то в графі 10.1 буде 12.11.2023, а у графі 10.2 – 31.12.2024. Звіт подаватимуть за 2024 рік.

Приклад 2. Якщо фінансовий рік у країні КІК починається з 01.04.2023, а закінчується 31.03.2024 наступного календарного року, то в Скороченому звіті за 2024 рік (подає фізособа до 01.05.2025) наводять:

- графа 10.1 – 01.04.2023;

- графа 10.2 – 31.03.2024.

У такій ситуації подавати Скорочений звіт за 2023 рік до 01.05.2024 не потрібно (ЗІР, категорія 103.29).

Графа 11. Держава (територія), в якій здійснює діяльність контрольована іноземна компанія. Дані в графах 11.1 та 11.2 наводять з урахуванням Переліку кодів країн світу для статистичних цілей, затвердженого наказом Держстату від 08.01.2020 №32. Рекомендуємо використовувати розділ 2 цього Переліку (абетковий) для зручності.

Графа 11.2. Назва держави (території).

Графа 11.2. Код країни. Використовують двозначний літерний код.

Приклад 3. КІК у Польщі відображаємо так:

- графа 11.1 – Республіка Польща;

- графа 11.2 – PL.

Графа 12. Адреса контрольованої іноземної компанії:

- графа 12.1 – українською мовою;

- графа 12.2 – англійською мовою.

Графа 13. Організаційно-правова форма.

Треба обрати дані (поставити позначку «х»):

- графа 13.1 – юридична особа;

- графа 13.2 – утворення без статусу юридичної особи.

Графа 14. Номер податкової реєстрації.

Тут зазначають номер податкової реєстрації, який використовують податкові органи держави (території) податкового резидентства КІК.

Графа 15. Номер державної реєстрації.

Наводять номер державної реєстрації або зазначають інформацію про будь-які інші ідентифікаційні номери (реєстраційний номер компанії або глобальний код ідентифікації юридичної особи).

Наприклад, компанія в Польщі має номер державної реєстрації (Region, 9 знаків) і номер податкової реєстрації (NIP, 10 знаків). Ці дані наведені в довідці з Державного судового реєстру (аналог українського ЄДР).

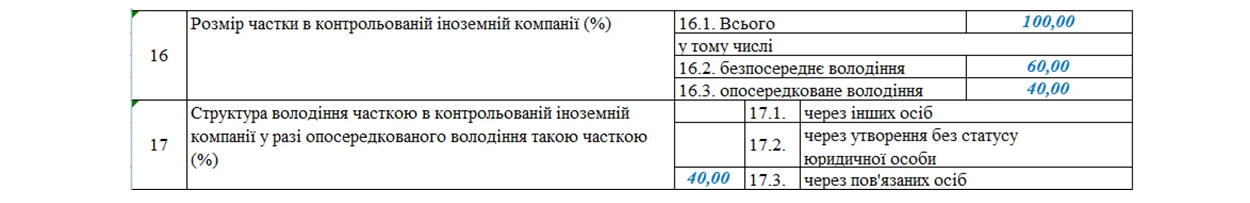

Графа 16. Розмір частки в контрольованій іноземній компанії (%). Графа 16 заповнюють у разі, якщо заповнювали графу 7.1 (формально-юридичний контроль).

Розмір частки контролера в статутному капіталі КІК визначають за правилами пп. 39-2.1.3 – 39-2.1.5 ПКУ з урахуванням норм пп. 39-2.1.1 та 39-2.1.2 ПКУ.

Графа 16.1. Всього. Наводять загальний розмір частки (%).

Графа 16.2. безпосереднє володіння. Безпосереднім володінням є, наприклад, володіння фізособою-резидентом 100% корпоративних прав іноземної компанії. Або володіння фізособою резидентом 20% корпоративних прав іноземної компанії, якщо є ще інші власники-резиденти України, які в сукупності володіють більше ніж 50% іноземної компанії (п. 39-2.1.2 ПКУ).

Увага! Починаючи з 2024 року – якщо частка резидента в іноземній компанії більше 10%, то вже є підстави перевірити – чи є резидент контролером КІК. За 2022 та 2023 роки резидент не був контролером, якщо мав частку не більшу за 25% (п. 54 підрозд. 10 розд. ХХ ПКУ)

Графа 16.3. опосередковане володіння. Опосередкованим володінням є володіння іноземною компанією через іншу компанію. У такій ситуації частки володіння перемножують (пп. 39-3.1.3 ПКУ).

Наприклад, фізособа-резидент володіє 90% у компанії А, а компанія А володіє 50% компанії В (іноземна компанія). Тоді фізична особа володіє 45% Компанії В (90% × 50%), і якщо є інші особи-резиденти, з якими володіння складає більше 50%, то така фізособа є контролером компанії В у розмірі 45%.

Графа 17. Структура володіння часткою в контрольованій іноземній компанії у разі опосередкованого володіння такою часткою (%).

Ця графа фактично розшифровує графу 16.3

Графа 17.1. через інших осіб. Фактично йдеться про володіння через ланцюг володіння в юридичних особах (див. приклад до графи 16.3).

Графа 17.2. через утворення без статусу юридичної особи. Якщо особа є засновником трасту (іншого утворення без статусу юрособи), а до активів цього трасту входить частка в іноземній компанії (пп. 39-2.1.5 ПКУ).

Графа 17.3. через пов'язаних осіб. Якщо пов'язана особа також володіє часткою в іноземній компанії, то особа-контролер має враховувати таку частку при визначенні контролю.

Наприклад, чоловік і дружина (пов'язані особи) володіють частками в іноземній компанії відповідно 60% та 40%. Чоловік визнає себе 100% контролером КІК – 60% пряме володіння, 40% – опосередковане через пов'язану особу (дружину). Звітує про КІК тільки чоловік. На такий підхід звертає увагу ДПС в Інформаційному листі №3/2024 (питання 2.1). У цій ситуації будуть заповнені:

Графа 18. Інформація щодо підстав фактичного контролю.

Далі в графах з 18.1 по 18.5 ставлять позначку («х») напроти тієї підстави фактичного контролю, за якою особа-резидент визнана контролером КІК. Можна обрати декілька підстав одночасно. Підстави фактичного контролю відповідають пп. 39-2.1.6 ПКУ.

Важливо! Якщо заповнені графи 7.1, 16 та 17, то не заповнюють графи 7.2 та 18, і навпаки

Графа 19. Дані про номінального утримувача (номінального власника) у розумінні п. 103.3 ПКУ.

У випадку опосередкованого контролю можливі ситуації, що одні особи номінально (юридично) є власниками іноземної компанії, але право розпоряджатися активами і прибутками такої компанії належить іншій особі – бенефіціару (резиденту України). Тоді такий бенефіціар має вказати у Скороченому звіті – хто є номінальним власником КІК. Щодо такого номінального утримувача наводять:

- повне найменування юридичної особи згідно з реєстраційними документами або прізвище, ім'я, по батькові (за наявності) фізичної особи;

- податковий номер та / або реєстраційний код в країні резидентності контролюючої особи;

- податкову адресу.

Якщо таких власників декілька, дані про всіх них наводять у графі 19 у довільній черговості.

Як подавати Скорочений звіт про КІК

Скорочений звіт подають тільки в електронній формі з використанням кваліфікованого електронного підпису (ідентифікатор форми – J0108601 / F0108601)

Як уточнювати Скорочений звіт

У разі подання уточнюючого Скороченого звіту в графах 2 та 3 проставляють однаковий звітний період.

Наприклад, уточнюємо Скорочений звіт за 2023 рік у 2024 році, в графах 2 та 3 ставимо – 2023 рік.

Під час уточнення даних правильні дані повторюють, неправильні – замінюють правильними даними.

На замітку! Чинне законодавство не передбачає процедури відкликання помилково поданого Скороченого звіту про КІК та визнання його недійсним. Разом з тим, контролююча особа має право подати інформаційний лист через Е-кабінет платника податків або безпосередньо до територіального органу ДПС з обґрунтованим поясненням щодо помилкового подання Звіту про КІК (роз'яснення ГУ ДПС у Житомирській обл.)

Валентина ВЕРХОГЛЯД, консультант з податків і зборів, САР

Матеріали за темою:

Пастка у звіті КІК: який курс євро обрати, щоб уникнути претензій податкової

Звіт про контрольовані іноземні компанії (КІК): інструкція

Довідник за темою:

Штрафи за неподання Звіту про КІК у 2025 році

Шаблони та зразки документів:

Скорочений звіт про контрольовані іноземні компанії