- Що таке дивіденди

- Що таке чистий прибуток для дивідендів

- Глибина та строки нарахування дивідендів

- Хто має право на дивіденди

- Алгоритм нарахування дивідендів

- Оподаткування дивідендів та сплата податків

- Яку суму чистого прибутку можна відразу направити на дивіденди

- Виплата дивідендів

- Висновки

Стаття буде цікава власнику підприємства та бухгалтеру.

Що таке дивіденди

За НПСБО 15 дивіденди – частина чистого прибутку, розподілена між учасниками (власниками) відповідно до частки їх участі у власному капіталі підприємства

В свою чергу, пп. 14.1.49 ПКУ визначено, що дивіденди – платіж, що здійснюється юридичною особою, в тому числі емітентом корпоративних прав..., на користь власника таких корпоративних прав..., що засвідчують право власності інвестора на частку (пай) у майні (активах) емітента, у зв’язку з розподілом частини його прибутку, розрахованого за правилами бухгалтерського обліку.

Для цілей оподаткування до дивідендів прирівнюються також платіж у грошовій чи негрошовій формі, що здійснюється юридичною особою на користь її засновника та/або учасника (учасників) у зв’язку з розподілом чистого прибутку (його частини)...

Отже, щоб виплачувати дивіденди, необхідні такі умови:

- Власники мають корпоративні права (частки) в статутному капіталі ТОВ.

- Підприємство має чистий прибуток за відповідний період.

Що таке чистий прибуток для дивідендів

На виплату дивідендів направляється чистий прибуток за даними фінзвітності за кожний рік окремо – це позитивне значення ряд. 2350 форми фінансової звітності «Звіт про фінансові результати» (№ 2, 2-м, 2-мс).

Оскільки чистий прибуток визначається за певний звітний період, а дивіденди можна виплачувати за період кратний кварталу (ст. 26 Закону України від 06.02.2018 №2275-VIII «Про товариства з обмеженою та додатковою відповідальністю», далі – Закон про ТОВ), то нарахувати дивіденди можна, наприклад, за 2022 рік, чи на 1-й квартал 2025 року, але не можна нарахувати дивіденди на суму залишку сальдо по рахунку 44.

Черговість років, за які виплачують дивіденди, не встановлена чинним законодавством. Тобто, можна спочатку виплатити дивіденди за 2023 рік, а потім за 2020 рік.

Також можна виплатити дивіденди, «обравши» тільки роки з чистим прибутком. Наприклад, за 2022 рік збитки, за 2023 рік є чистий прибуток – маємо право нарахувати дивіденди за рахунок чистого прибутку окремо за 2023 рік і без згортання зі збитками за 2022 р. ДПС не бачить в цьому проблеми (ІПК від 27.11.2020 №4874/ІПК/99-00-05-05-02-06).

Глибина та строки нарахування дивідендів

В законодавстві немає обмежень по глибині періоду, за який можна виплатити дивіденди. Зараз Ви маєте право об`явити дивіденди, наприклад, за 2010 рік.

Ст. 26 Закону про ТОВ також не обмежує строк, протягом якого може бути прийняте рішення про виплату дивідендів. Але якщо воно вже прийняте, то на виплату дається 6 місяців, якщо інший строк не встановлений в Статуті чи в Протоколі загальних зборів власників.

Хто має право на дивіденди

На дивіденди можуть претендувати особи, які були учасниками товариства на день прийняття рішення про виплату дивідендів, пропорційно до розміру їхніх часток (ст. 26 Закону про ТОВ, ст. 96-1, ст. 116 ЦКУ).

Тобто, якщо рішення про нарахування дивідендів власники ТОВ приймають сьогодні, то фізособа, яка стала власником корпоративних прав ТОВ вчора, має право на дивіденди, наприклад, за 2020 р. А от той власник, що був учасником 20 років, а вчора продав свої корпоративні права – вже не має права на дивіденди, бо вже не є учасником.

Отже, якщо по учаснику є заборгованість на Дт 46 «Неоплачений капітал», йому не можна виплачувати дивіденди.

Алгоритм нарахування дивідендів

Нарахування дивідендів проводиться всім власникам одночасно і пропорційно їх часткам в статутному капіталі.

Для цього складають Протокол загальних зборів власників підприємства (навіть якщо він один, або єдиний власник може прийняти рішення єдиного власника). Наприклад, в Протоколі вказуєте:

1. Затвердити фінансову звітність за 2024 рік з чистим прибутком в сумі 4 500 000 грн. 2. Направити на виплату дивідендів за 2024 р. частину чистого прибутку в сумі 1 000 000 грн. 3. Розподілити дивіденди учасникам ТОВ «Перемога» пропорційно їх часткам станом на дату на 30.09.2024 (дата протоколу): Петренко П.П. – частка в статутному капіталі 30% – 300 000 грн. Симиренко С.С. – частка в статутному капіталі 70% – 700 000 грн. Виплату провести грошовими коштами за вирахуванням обов`язкових податків і зборів у строк не пізніше 31.12.2025. |

Після Протоколу загальних зборів складають наказ про нарахування та виплату дивідендів, який затверджує директор, а бухгалтер складає відомість про нарахування дивідендів.

Наказ директора носить організаційно-розпорядчий характер: що зробити бухгалтеру (нарахувати та виплатити дивіденди), в які строки це зробити, за якими реквізитами перерахувати кошти, чи які ТМЦ підготувати для виплати дивідендів в негрошовій формі, та інше.

Власник «через голову» директора юридично не може дати вказівку бухгалтеру на проведення вищевказаних дій.

У відомості про нарахування дивідендів має бути вказано по кожній фізособі-власнику:

- сума нарахованих дивідендів по кожній особі (в обліку Дт 443 Кт 671)

- сума утриманого ПДФО (Дт 671 Кт 641)

- сума утриманого військового збору (Дт 671 Кт 642)

- сума до виплати (при виплати проводите Дт 671 Кт 301,311).

Оподаткування дивідендів та сплата податків

ПДФО, військовий збір та ЄСВ

Дивіденди остаточно оподатковуються ПДФО в момент їх нарахування (п. 170.5.4 ПКУ).

Ставка ПДФО залежить від того – на якій системі оподаткування перебуває юридична особа (ТОВ), яка проводить нарахування дивідендів (п. 167.2, 167.5.4 ПКУ):

- якщо на загальній системі – 5%

- якщо на єдиному податку – 9%.

При цьому, якщо, наприклад, в 2024 році ТОВ було на єдиному податку, а в 2025 вже на загальній системі, то нараховані в 2025 р. дивіденди за 2024 р. оподатковуються ПДФО за ставкою 5% (ІПК від 08.03.2024 №1236/ІПК/26-15-24-01-13-12). І навпаки, якщо заробили чистий прибуток в 2024 р. на загальній системі, а з 01.01.2025 р. перейшли на ЄП, то нараховані дивіденди в 2025 р. за 2024 р. будуть оподатковані ПДФО за ставкою 9%.

Але! Якщо, наприклад, дивіденди нараховані в 2024 р. (ТОВ на загальній системі) і по нарахуванню утриманий податок 5%, а з 01.01.2025 – ТОВ на ЄП і проводить виплату цих дивідендів в 2025 році, то ставка ПДФО залишається 5%. Оскільки дивіденди остаточно оподатковані під час нарахування, сам факт виплати не змінює ставку ПДФО.

Щодо військового збору (ВЗ), то нарахування, утримання та сплата (перерахування) збору до бюджету здійснюються в порядку, встановленому розділом IV ПКУ (п. 1.4 п. 16-1 пр. 10 р. ХХ ПКУ). Тобто, дивіденди так само остаточно оподатковуються ВЗ в момент їх нарахування.

Це означає, що застосується ставка ВЗ та, яка діяла на день нарахування дивідендів (день складання протоколу про виплату дивідендів), навіть якщо дивіденди розподіляються, наприклад, за 2020 рік.

З 01.12.2024 і до кінця року в якому буде припинений або скасований воєнний стан діє ставка ВЗ 5% (п. 1.3 п. 16-1 пр. 10 р. ХХ ПКУ)

До 01.12.2024 діяла ставка ВЗ 1,5%. При цьому, якщо дивіденди були нараховані до цієї дати, то вони оподатковуються ВЗ за ставкою 1,5% незалежно від дати фактичної виплати дивідендів. На це вказує ДПСУ, зокрема, в ІПК від 06.02.2025 №558/ІПК/99-00-24-03-03 ІПК

… дохід у вигляді дивідендів, нарахований юридичною особою на користь фізичних осіб до 1 грудня 2024 року, зокрема у березні 2024 року, оподатковується військовим збором за ставкою 1,5 відсотка, незалежно від дати фактичної виплати цього доходу. Тобто обов'язку щодо проведення перерахунку раніше сплаченого військового збору у юридичної особи не виникає.

ЄСВ на дивіденди не нараховується (ІПК від 21.01.2022 №76/ІПК/99-00-04-03-03-06).

В податковій звітності дивіденди відображаються так:

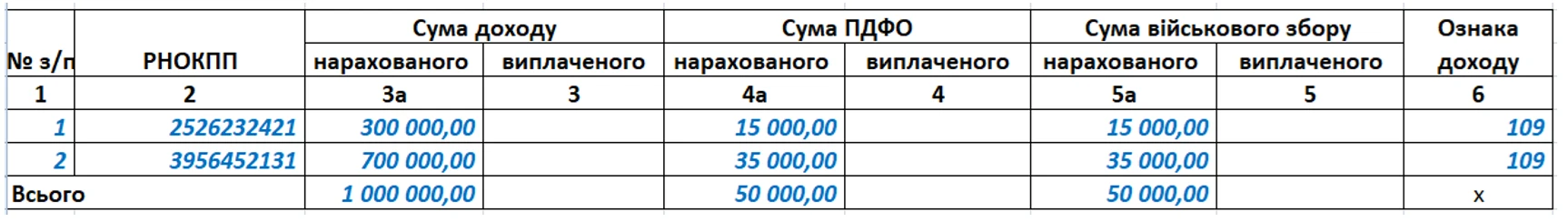

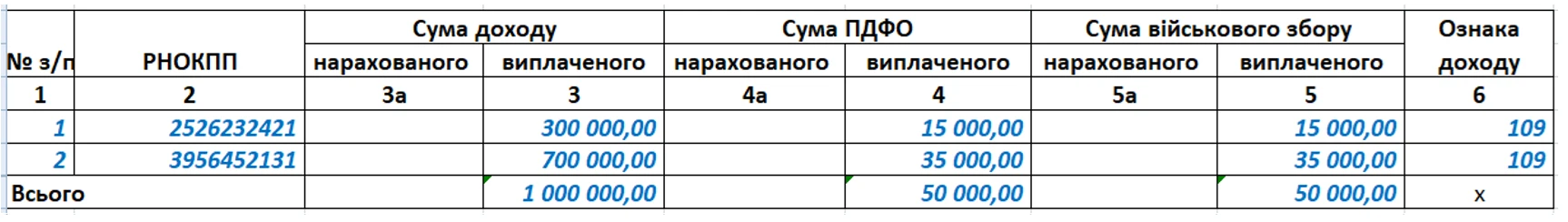

- в додатку 4ДФ (код виплати 109) до Об`єднаної звітності по виплатам фізособам: в тому місяці, якому нарахували – показуєте нарахований дохід, ПДФО та ВЗ (графи 3а, 4а, 5а), а коли виплачуєте (якщо це буде той самий або інший місяць) - то показуєте виплату і сплату податків (графи 3, 4 та 5);

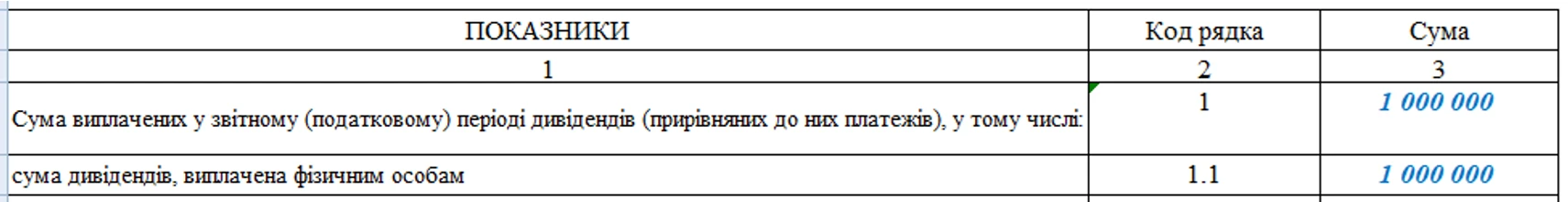

- в додатку АВ до декларації з податку на прибуток – ряд. 1 (виплачені дивіденди) та 1.1 (в т.ч. фізособам) – показуєте однакові «грязні» суми (до утримання ПДФО та ВЗ).

Платники податку на прибуток – мають заповнити додаток АВ до декларації з податку на прибуток. Якщо дивіденди виплачувалися тільки фізичним особам, то в ряд. 1 та 1.1 цього додатку вказують виплачені дивіденди в «грязній» сумі – без вирахування ПДФО та ВЗ (відповідають даним гр. 3 додатку 4ДФ за відповідні місяці, які припадають на звітний період платника податку на прибуток), інші рядки додатку АВ не заповнюють (ЗІР, категорія 102.20.02).

Наприклад, якщо дивіденди нараховані в 1-му кварталі 2025, а виплачені в 2-му кварталі 2025, то виплачені дивіденди треба показати в додатку АВ при поданні декларації з податку на прибуток за 1-е півріччя 2025.

Детальніше про заповнення додатку АВ при виплаті дивідендів за посиланням.

Куди перераховувати податки

ПДФО і ВЗ перераховують до бюджету в день виплати дивідендів фізособі.

Але якщо нараховані дивіденди не виплачуються, то не пізніше 30 числа наступного місяця після дати Протоколу по ним мають бути сплачені податки до бюджету (п. 168.1.5 ПКУ). Це підтверджує ДПС в ІПК від 07.05.2024 №2623/ІПК/99-00-24-03-03 ІПК.

ПДФО сплачуєте на особливий рахунок з кодом бюджетного платежу 11010400 – «Податок на доходи фізичних осіб, що сплачується податковими агентами, із доходів платника податку інших ніж заробітна плата».

Військовий збір – код платежу 11011000 «Військовий збір».

Податки сплачують за основним місцем обліку юридичної особи (ТОВ).

Яку суму чистого прибутку можна відразу направити на дивіденди

Доволі часто виникає ситуація, коли за даними фінзвітності (ф. № 2 ряд. 2350) сума чистого прибутку за певний рік 2 000 000 грн, але на даний момент на рахунку підприємства є лише 300 000 грн.

Якщо в цій ситуації розподілити на дивіденди всю суму чистого прибутку (2 000 000 грн), то не вистачить коштів на рахунку на повну виплату, але ж податки прийдеться сплатити з 2 000 000 грн не пізніше 30 числа наступного місяця, навіть якщо дивіденди не будуть виплачені.

В такій ситуації рекомендуємо в Протоколі вказати про частковий розподіл чистого прибутку на виплату дивідендів (в сумі 300 000 грн) – на скільки є коштів. Пізніше, коли назбираються ще вільні кошти на рахунку ТОВ – зробите ще один Протокол на частковий розподіл чистого прибутку, і так далі – поки не виберете всю суму в 2 000 000 грн.

Чи можна направити на дивіденди більшу суму, ніж чистий прибуток за відповідний рік?

Не рекомендуємо це робити. Сума, яка не є чистим прибутком за даними фінзвітності, не може бути виплачена як дивіденди і відповідно – оподаткована при виплаті як дивіденди.

Тому, таку виплату можна вважати як виплату «іншого доходу» фізособі (п. 164.2.20 ПКУ), але ж це вже зовсім інше оподаткування – ПДФО 18% + ВЗ 5%.

Виплата дивідендів

ТОВ має виплачувати дивіденди грошовими коштами, якщо інше не встановлено одностайним рішенням загальних зборів учасників, у яких взяли участь всі учасники товариства (ст. 26 Закону про ТОВ).

Виплачувати дивіденди можна окремим особам в різні дні.

Якщо виплачуєте готівкою з каси – не більше 50000 грн в день на кожну фізособу (п. 6 Положення про ведення касових операцій у національній валюті в Україні, затвердженого постановою НБУ від 29.12.2017 №148).

Перераховувати в безготівковій формі можна на рахунки фізосіб, що відкриті в банках, в тому числі на карткові рахунки.

Пам'ятайте, що сума більше за 400 000 грн за один раз підлягає обов`язковому фінансовому моніторингу банку згідно ст. 11 та ст. 20 Закону України від 06.12.2019 №361-IX «Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення». На практиці, кожен окремий банк може мати додаткові більш жорсткі вимоги перевірки таких платежів згідно їх внутрішнім положенням по фінмоніторингу з урахуванням вимог постанови НБУ від 19.05.2020 № 65.

Тому рекомендуємо до проведення виплати фізособи узгодити з банком «безпечну» суму одноразового перерахування коштів на виплату дивідендів.

Приклад. У березні 2025 року прийнято рішення учасниками ТОВ «Перемога» про нарахування дивідендів за 2024 рік. Виплата проводиться в квітні 2025. ТОВ – на загальній системі оподаткування.

№ з/п | Зміст операції | Первинний документ | Бухгалтерський облік | ||

Дт | Кт | Сума | |||

Березень 2025 | |||||

1 | Нараховані дивіденди: Петренко П.П. | Протокол загальних зборів, наказ, відомість нарахування дивідендів | 443 | 671 | 300 000 |

Симоненко С.С. | 443 | 671 | 700 000 | ||

2 | Утриманий ПДФО – 5%: Петренко П.П. | Відомість нарахування дивідендів | 671 | 641 | 15 000 |

Симоненко С.С. | 671 | 641 | 35 000 | ||

3 | Утриманий ВЗ – 5%: Петренко П.П. | 671 | 642 | 15 000 | |

Симоненко С.С. | 671 | 642 | 35 000 | ||

Квітень 2025 | |||||

4 | Перерахований ПДФО до бюджету | Виписка банку | 641 | 311 | 50 000 |

5 | Перерахований ВЗ до бюджету | Виписка банку | 642 | 311 | 50 000 |

6 | Виплачені дивіденди: Петренко П.П. | Видатковий касовий ордер (форма № ВКО-1) | 671 | 301 | 270 000* |

Симоненко С.С. | Виписка банку | 671 | 311 | 630 000 | |

*в день готівкою дозволено провести операції з фізособою не більше ніж на 50000 грн, тому такі виплати проводили протягом 6 днів | |||||

В звітності буде відображено:

Додаток 4ДФ за березень 2025

Додаток 4ДФ за квітень 2025

Додаток АВ до декларації з податку на прибуток за 1-е півріччя 2025

Висновки

- Власники юридичних осіб мають право на отримання дивідендів. Для цього вони приймають відповідне рішення та фіксують його в протоколі загальних зборів учасників.

- Далі директор і бухгалтер оформлюють відповідні первинні документи для нарахування та виплати дивідендів.

- При оподаткуванні дивідендів слід пам`ятати, що дивіденди остаточно оподатковують в момент їх нарахування за ставками ПДФО та ВЗ, які діяли на цей день. Фактична виплата дивідендів вже не змінює розміру утриманих податків.

- Ставка ПДФО залежить від системи оподаткування (загальна чи спрощена), на якій юридична особа перебуває на день нарахування дивідендів (день складання протоколу), і не має значення – на якій системі зароблявся цей чистий прибуток і на якій системі буде юрособа в день виплати таких дивідендів учасникам.

Валентина ВЕРХОГЛЯД, податковий консультант, автор публікацій у спеціалізованих бухгалтерських виданнях

Статті на тему:

Декларація з податку на прибуток із додатками: інструкція зі складання

Шаблони та зразки документів:

Відомість нарахування дивідендів

Рішення учасника щодо виплати дивідендів

Наказ про нарахування і виплату дивідендів

Протокол ЗЗУ ТОВ щодо розподілу та виплати дивідендів

Рішення засновника ТОВ, щодо нарахування та виплати дивідендів