Строк подання уточнюючої декларації

Підприємство, яке продало протягом року нерухомість, має подати уточнюючу декларацію (далі – УД) і зменшити нарахування податку на таку нерухомість із 1-го числа місяця, в якому здійснено продаж, до кінця року.

Це передбачено пп. 266.8.1 Податкового кодексу (далі – ПКУ). Так, у разі переходу права власності на об’єкт оподаткування від одного власника до іншого протягом календарного року податок обчислюється для попереднього власника за період з 1 січня цього року до початку того місяця, в якому припинилося право власності на зазначений об’єкт оподаткування, а для нового власника – починаючи з місяця, в якому він набув право власності.

Наприклад, якщо нерухомість продана 15 жовтня 2025 року, то припинити сплату податку потрібно вже з 1 жовтня. Відповідно, новий власник нерухомості буде сплачувати податок з 1 жовтня.

Строк подання УД у разі продажу нерухомості не визначений – пп. 266.7.5 ПКУ такий строк встановлений тільки при придбанні нерухомості. Але у категорії 106.07 ЗІР податківці дають роз’яснення, що у разі продажу нерухомості УД, як і при придбанні, подається протягом 30 календарних днів із дня продажу нерухомості. Тобто, якщо нерухомість продано, наприклад, 15 жовтня, то УД слід подати до 15 листопада.

УД подається за формою декларації, що діє на дату її подання. Тобто, на сьогодні це форма J0302108.

Заповнення додатків до УД

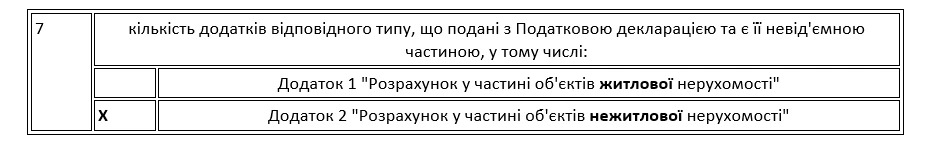

Якщо підприємство має у власності як житлову, так і нежитлову нерухомість (тобто воно подавало і додаток 1, і додаток 2 до звітної декларації), то у складі УД він має подати тільки той додаток, в якому відображена продана нерухомість.

Наприклад, якщо продана нежитлова нерухомість, то разом з УД потрібно подати тільки додаток 2. А додаток 1, в якому відображається нарахування податку за житлову нерухомість, не подається.

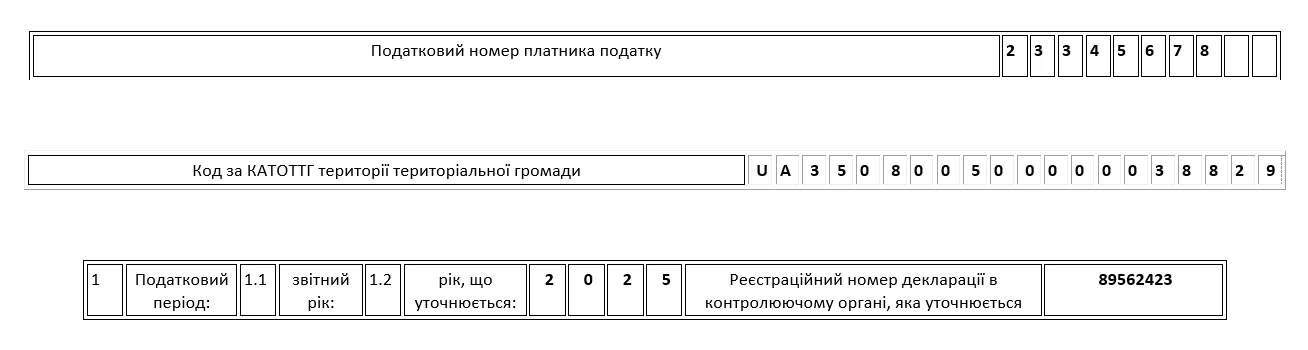

У заголовній частині відповідного додатку у рядку 1.2 зазначається звітний рік. Також тут вказується реєстраційний номер декларації, за яким було зареєстровано в контролюючому органі декларацію, показники якої уточнюються. Так, якщо за звітний рік УД ще не подавали, то відображається реєстраційний номер звітної декларації, якщо уже подавали – реєстраційний номер останньої УД. Цей номер слід взяти із квитанції 2, яка свідчить про прийняття відповідної декларації.

У додатках потрібно заповнити розд. I «Розрахунок податкового зобов’язання» і розд. II «Уточнення податкового зобов’язання».

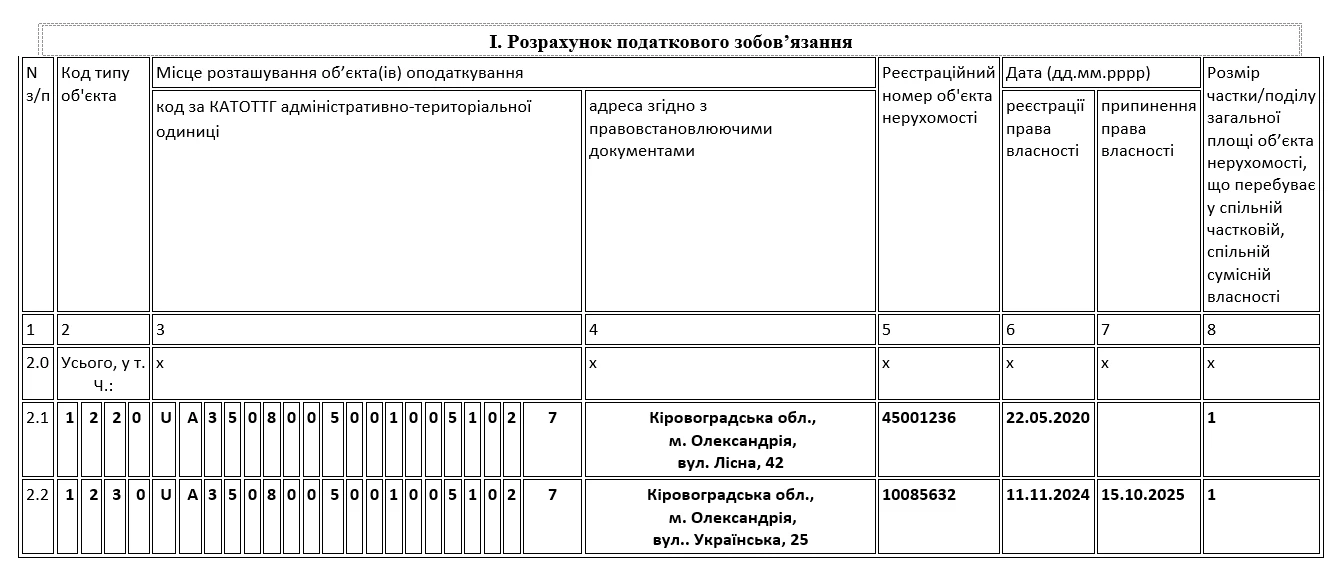

У розд. І наводяться дані як про нерухомість, що продана, так і про іншу нерухомість, яка залишається у власності (звісно, якщо така є). У рядку щодо проданої нерухомості:

- у графи 2–6, 8–9, 14–15 переносяться дані зі звітної декларації (тобто відображається код типу нерухомості, місце розташування, реєстраційний номер та дата реєстрації права власності, розмір частки права власності, площа об’єкта, ставка податку та розмір мінімальної зарплати на 1 січня звітного року);

- у графі 7 зазначається дата припинення права власності;

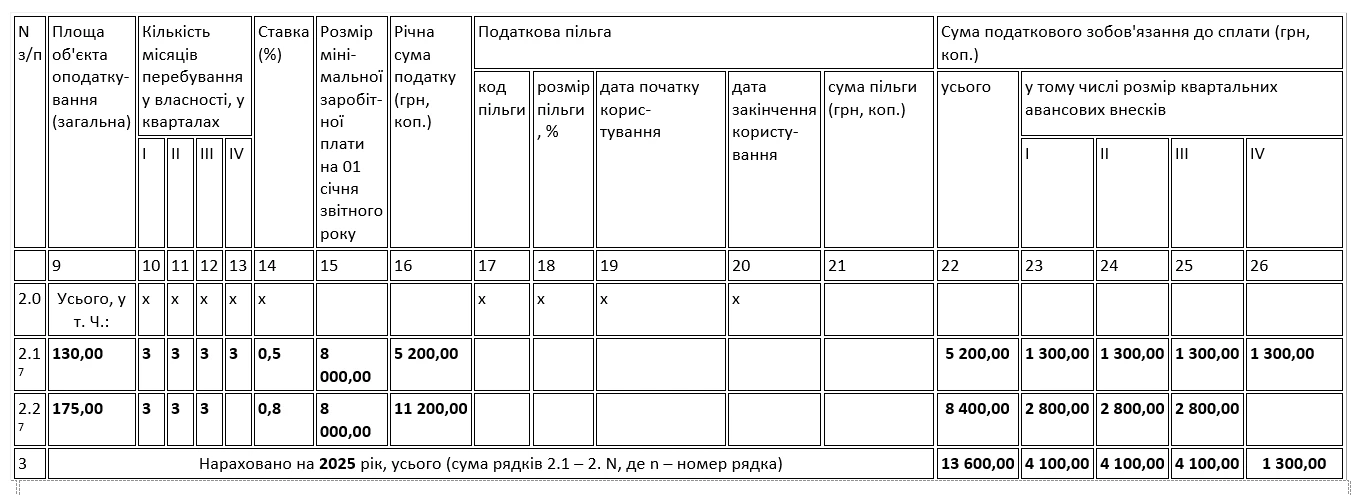

- у графах 10–13 – кількість місяців перебування нерухомості у власності у відповідному кварталі;

- у графі 17 зазначається річна сума податку (без врахування кількості днів перебування у власності). Тобто, така сума розраховується за формулою: графа 9 х графа 14 х графа 15 /100;

- графи 17–21 заповнюються тільки у разі наявності пільги;

- у графі 22 розраховується уточнена сума податку, тобто за період із 1 січня до 1-го числа місяця, в якому продано нерухомість. Річна сума податку обчислюється за формулою: графа 16 р / 12 х (сума граф 10 – 13) – графа 21;

- графах 23–26 вказується сума податку до сплати у відповідному кварталі. Формули для розрахунку наведені у примітці 18 додатку.

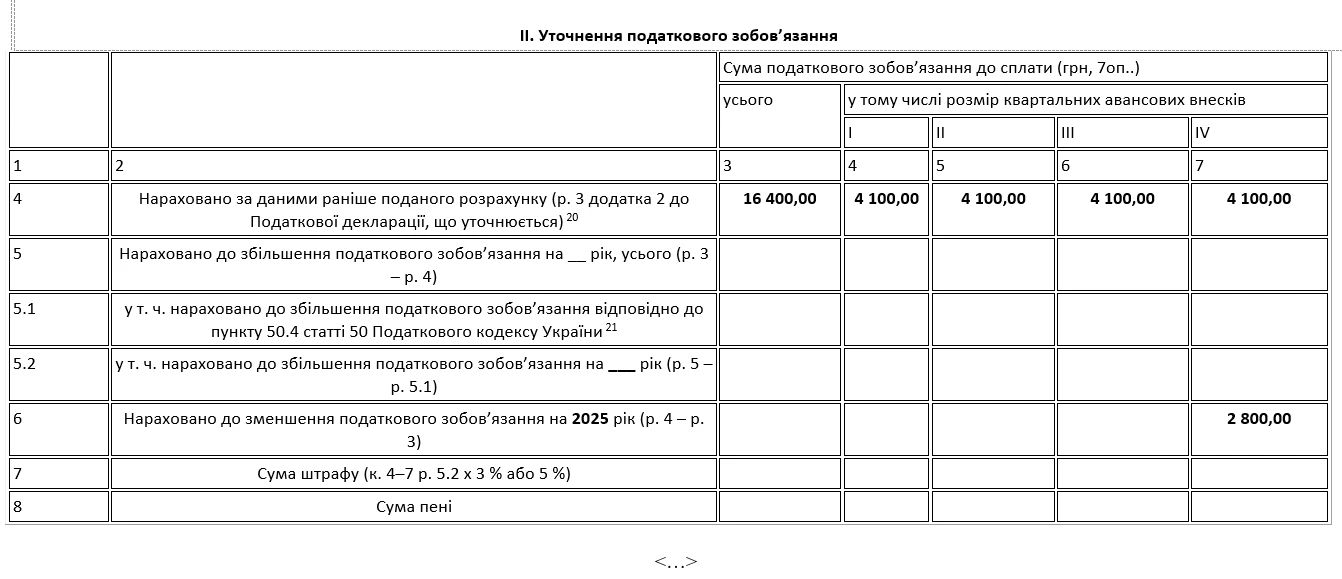

У розд. II заповнюються тільки рядки 4 (тут відображається сума податку за даними раніше поданого додатка) і 6 (у ньому наводиться сума, на яку зменшується нарахований раніше податок). Інші рядки розділу ІІ не заповнюються.

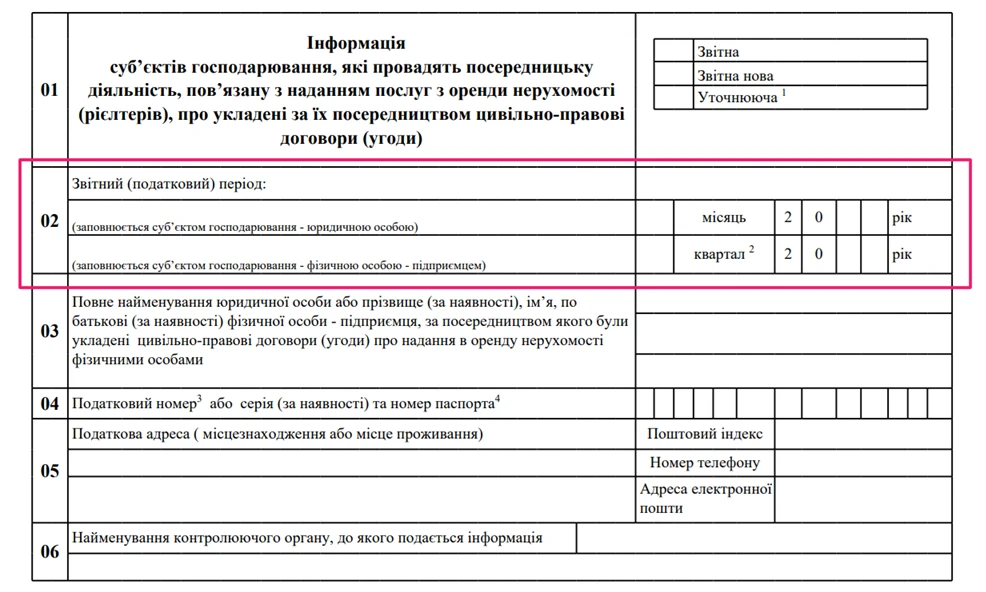

Заповнення УД

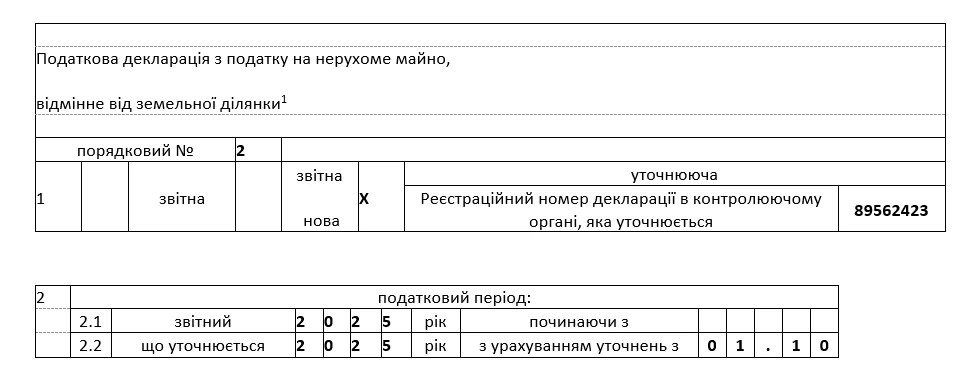

У заголовній частині УД у полі «Порядковий №» зазначається номер декларації послідовно в порядку зростання кількості поданих декларацій. Тобто, якщо, наприклад, за 2024 рік була подана тільки звітна декларація, то в УД у цьому полі ставимо «2». Якщо ж цьогоріч уже подавалася одна УД, то в наступній УД ставимо «3» і т. д.

У рядку 1 слід проставити відмітку «Х» навпроти поля «Уточнююча». Також тут слід зазначити реєстраційний номер декларації, за яким було зареєстровано в контролюючому органі декларацію, показники якої уточнюються. Так, якщо за звітний рік УД ще не подавали, то відображається реєстраційний номер звітної декларації, якщо уже подавали – реєстраційний номер останньої УД.

Рядок 2 заповнюється так:

- рядок 2.1 та поле «починаючи з» не заповнюється, оскільки воно заповнюється в разі подання декларації за новопридбані об’єкти нерухомого майна;

- у рядку 2.2 – рік, що уточнюється, наприклад, «2024». При цьому в полі «з урахуванням уточнень з» наводиться перше число і місяць, в якому була продана нерухомість.

Рядок 3 містить дані про платника (найменування, податковий номер, вид економічної діяльності згідно з КВЕД, податкова адреса).

У рядку 4 наводиться найменування контролюючого органу, до якого подається декларація.

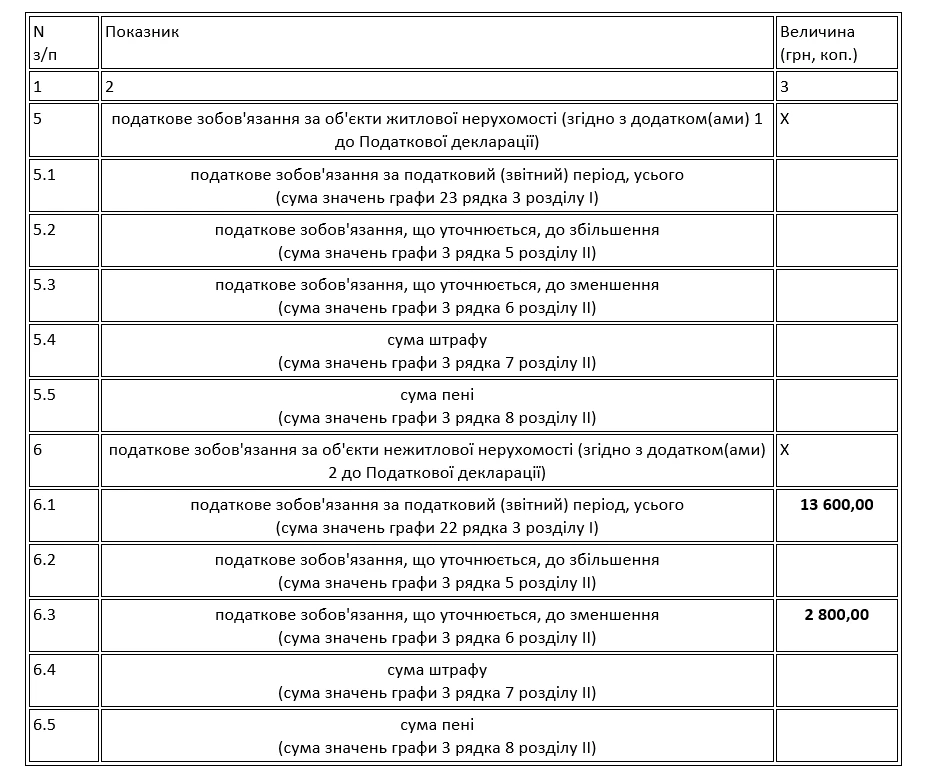

У табличній частині УД заповнюються тільки рядки:

- для житлової нерухомості – 5.1 (зазначається уточнена річна сума податку, тобто значення гр. 22 ряд. 3 розд. I додатка 1) та 5.3 (наводиться сума податку, на яку слід зменшити задекларовану раніше річну суму, тобто значення гр. 3 ряд. 6 розд. II додатка 1);

- для нежитлової нерухомості – 6.1 та 6.3. Дані тут наводяться так само, як і для рядка 5.

Покажемо на прикладі, як заповнити УД у разі продажу нерухомості.

Приклад

Юридична особа станом на 1 січня 2025 року мала у власності приміщення офісу площею 130 м2 та магазин площею 175 м2 на території Олександрійського району Олександрійської ТГ Кіровоградської області. 15 жовтня приміщення магазину було продане. Ставка податку становить:

- за офісне приміщення 0,5 % мінімальної зарплати, установленої на 1 січня звітного (2025-го) року;

- за магазин – 0,8 % мінімальної зарплати, установленої на 1 січня звітного (2025-го) року.

Нарахована на початку року сума податку за магазин становить 11 200 грн (175 м2 х 0,8 % х 8 000 грн). Уточнена річна сума за магазин за період із 1 січня по 1 жовтня становить 8 400 грн, у тому числі:

- за І квартал – 2 800 грн (11 200 грн : 4 квартали);

- за ІІ квартал – 2 800 грн;

- за ІІІ квартал – 2 800 грн;

- за ІV квартал податок не сплачується, адже з 1 жовтня податок вже не нараховується.

Тобто, річну суму податку слід зменшити на 2 800 грн. УД слід подати до 15 листопада.

На підставі цих даних заповнимо додаток 2 та УД.

Фрагмент 1

Порядковий номер Податкової декларації 2

Розрахунок №2 у частині об'єктів нежитлової нерухомості

Фрагмент 2

Віра ЛИСНЯК, консультант з питань оподаткування та бухгалтерського обліку

Шаблони та зразки документів:

Договір купівлі-продажу нерухомого майна

Акт приймання-передачі нерухомого майна

Податкова декларація з податку на нерухоме майно, відмінне від земельної ділянки

Читайте більше:

Податок на нерухоме майно 2025

Податкова декларація з податку на нерухоме майно: заповнення і подання

Знищено (пошкоджено) майно, техніку, автомобілі, документацію: оформлення та облік

🎂Святкуємо 7EMINAR DAY разом! Даруємо найвигідніші ціни року та сюрпризи – лише раз на рік, не пропустіть!