- Чи відповідати на електронний лист податківців

- Чи законна податкова перевірка, якщо запит не відповідає вимогам

- Як реагувати на податковий запит без переліку запитуваної інформації

- Як і коли відповідати на запити ДПС

- Висновки

Чи відповідати на електронний лист податківців

Порядок листування платників податків та ДПС визначений у ст. 42 Податкового кодексу України (далі – ПКУ). Так, платники податків, які звітують в електронній формі та / або пройшли онлайн електронну ідентифікацію в Електронному кабінеті, можуть листуватись з контролерами засобами електронного зв’язку в електронній формі. Але мають бути дотримані вимоги:

- Закону України від 22.05.2003 №851-IV «Про електронні документи та електронний документообіг» (далі – Закон №851)

та

- Закону України від 05.10.2017 №2155-VIII «Про електронну ідентифікацію та електронні довірчі послуги» (далі – Закон №2155).

Платникам, які подали заяву про бажання отримувати документи через Електронний кабінет, документ надсилають в Електронний кабінет і одночасно надсилають платнику податків на його електронну адресу (адреси) інформації про вид документа, дату та час його надіслання в Електронний кабінет.

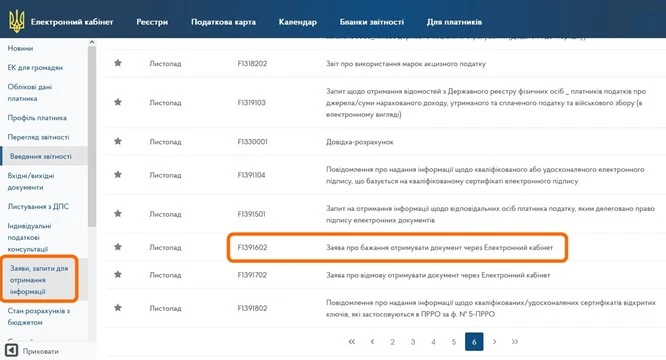

Заяву про бажання отримувати документи через Електронний кабінет подають за допомогою меню «Заяви, запити для отримання інформації» Електронного кабінету:

Верховний Суд (далі – ВС) у постанові від 04.07.2024 у справі № 520/5841/21 вказав:

передумовою використання контролюючим органом способу листування з платником податків шляхом надіслання йому документів засобами електронного зв`язку в електронній формі є подання платником податків відповідної заяви про бажання отримувати документи через Електронний кабінет. За відсутності такої заяви, контролюючий орган повинен надсилати відповідні документи платнику податків в порядку, встановленому п. 42.5 ПКУ.

Тобто, якщо платник податків не подав заяву про бажання отримувати документи через Електронний кабінет, ДПС надсилає документи за адресою (місцезнаходженням, податковою адресою) платника рекомендованим листом з повідомленням про вручення або особисто вручають платнику податків (його представнику).

Отже, якщо платник подав таку заяву, то має відповісти на законний (такий, що відповідає вимогам законодавства) електронний запит податківців. Водночас відповідно до пп. 73.3.2 ПКУ, запит вважається належним чином врученим, якщо його надіслано у порядку, визначеному ст. 42 ПКУ.

Чи законна податкова перевірка, якщо запит не відповідає вимогам

Документальну позапланову перевірку проводять на підставі наказу керівника (його заступника або уповноваженої особи) ДПС та за наявності підстав для її проведення.

Водночас наказ про проведення документальної позапланової перевірки на підставі підпунктів 78.1.1, 78.1.4 ПКУ видають, якщо на письмовий запит податківців, в якому зазначаються порушення платника, платник не відповідає протягом 15 робочих днів з дня, наступного за днем отримання запиту.

Наприклад, якщо отримали запит 18.11.2024, то відлік починається з 19.11.2024. Тож, останнім днем для подання відповіді податківцям буде 09.12.2024.

Як вже зазначали, запит вважається належним чином врученим, якщо його надіслано відповідно до ст. 42 ПКУ. Якщо запит складено з порушенням вимог, визначених абзацами першим-п’ятим п. 73.3 ПКУ, платник податків звільняється від обов’язку відповідати на такий запит (пп. 73.3.4 ПКУ).

Нагадуємо, що податківці мають право звернутися до платників податків із письмовим запитом про надання інформації (вичерпний перелік та підстави надання якої встановлено законом), необхідної для виконання покладених на податкові органи функцій, завдань та її документального підтвердження.

Такий запит повинен містити:

- підстави для надсилання запиту із зазначенням інформації, яка це підтверджує. Такі підстави викладені у пп. 73.3.1 ПКУ і їхній перелік не може бути розширений податківцями;

- перелік інформації, яка запитується, та перелік документів, які пропонується надати;

- печатку податкового органу.

Як вказав ВС у постанові від 11.04.2024 у справі №815/2596/17 (далі – постанова ВС від 11.04.2024) вказані приписи ПКУ дають підстави для висновку про те, що запит органу ДПС про надання відповідної інформації платником податків, повинен визначати конкретні підстави. Тобто мають бути чітко окреслені обставини, які відповідно до п. 73.3 ПКУ є умовою, за якої податковий орган може звернутися із таким запитом. Без повідомлення вказаних фактів платник податків позбавлений об`єктивної можливості надати вмотивовані пояснення та їх документальне підтвердження.

Направлення відповідного запиту про надання пояснень та їх документального підтвердження є юридичним фактом, з настанням якого законодавець пов`язує подальшу реалізацію податковим органом свого права на проведення документальної позапланової перевірки.

Як реагувати на податковий запит без переліку запитуваної інформації

Якщо виходити з практики, то на запит без переліку запитуваної інформації, все ж таки краще відповісти.

Втім, знову ж таки згадуємо вище наведену постанову ВС від 11.04.2024, де було вказано, що без повідомлення вказаних фактів платник податків позбавлений об'єктивної можливості надати вмотивовані пояснення та їх документальне підтвердження. Схожу правову позицію було висловлено ВС і у постанові від 14.05.2024 у справі №813/4007/17.

Проте платнику варто вказати, що він хотів би надати пояснення або копії відповідних документів, але відсутність переліку інформації, яку би хотів перевірити податковий орган, позбавляє платника можливості виконати свій податковий обов’язок. Адже, податковий орган має чітко вказати підстави та перелік надсилання запиту, щоб платник міг надати належні пояснення та їх документальне підтвердження, що стосуються предмету запиту.

Як і коли відповідати на запити ДПС

Як було сказано вище, на запит, навіть якщо його було складено з порушенням вимог п. 73.3 ПКУ, все ж таки краще відповісти.

У відповіді потрібно вказати:

- де саме податківці допустили порушення у формуванні запиту

- наполягти на тому, що запит є неправомірним.

- і що ви можете на нього не відповідати, але з власної доброї волі надаєте певні пояснення, зокрема, чому запит є неправомірним.

Нагадуємо, що штрафи, що передбачені п. 121.2 ПКУ, можуть бути застосовані лише та виключно якщо такий запит складено у відповідності до приписів ст. 73 ПКУ.

Зверніть увагу, що вже починається формуватися нова судова практика. Так, Запорізький окружний адміністративний суд у рішенні від 16.04.2024 у справі №280/1598/24 (рішення набрало законної сили) вказав на те, що у відповіді на запит контролюючого органу, платником не було спростовано податкову інформацію контролюючого органу щодо можливого порушення платником вимог податкового законодавства України, а навпаки підтверджено факт не реєстрації акцизних накладних. За таких обставин, суд дійшов висновку, що контролюючий орган, з огляду на зміст отриманої від платника відповіді на запит, мав право на призначення податкової перевірки на підставі приписів пп.78.1.1 ПКУ.

Щодо строків надання відповіді на запит, то вони передбачені у пп. 73.3.3 ПКУ. Є два строки для надання відповіді:

- протягом 15 робочих днів з дня, наступного за днем отримання запиту за загальним правилом;

- у разі проведення зустрічної звірки, платники податків зобов’язані надавати інформацію, визначену в запиті податківців протягом 10 робочих днів з дня, наступного за днем отримання запиту, та документальне підтвердження цієї інформації.

Разом із тим є один важливий момент. За пп. 20.1.14 та п. 85.4 ПКУ при проведенні перевірок, ревізори мають право отримувати у платників податків належним чином завірені копії первинних фінансово-господарських, бухгалтерських та інших документів, що свідчать про приховування (заниження) об'єктів оподаткування, несплату податків, зборів, платежів, порушення вимог іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи. Такі копії повинні бути засвідчені підписом платника податків або його посадової особи та скріплені печаткою (за наявності).

Відповідний запит на отримання копій документів повинен бути поданий податківцями не пізніше ніж за 5 робочих днів до дати закінчення перевірки.

Якщо надасте відповідь на такий запит під час перевірки, то це може бути розцінене, як визнання провини.

Висновки

- Навіть якщо вважаєте, що запит податківців не відповідає приписам ПКУ, краще на нього відповісти та вказати чому такий запит є неправомірним. У майбутньому це може стати обґрунтуванням вашої правої позиції у податковому спорі.

- Тим платникам податків, які просто не хочуть відповідати на запит, нагадуємо про фінансову відповідальність, що передбачена п. 121.2 ПКУ.

- Законодавство дозволяє не відповідати лише на незаконний запит податківців. Тому, повертаємося до того, що варто обґрунтувати свою правову позицію, чому запит є незаконним та описати її податківцям.

Катерина ЧУЧАЛІНА, експерт, адвокатка зі спорів з органами контролю

Читати більше:

Коли подавати та як оформити заперечення до акта податкової перевірки

Запит ДПС: мало трудових ресурсів

Перевірки ДПС під час воєнного стану

Мораторій є, а перевірки тривають: що дозволено ДПС у 2025 році

У вас є «працівники» на ЦПД – начувайтесь: ТЦК, ДПС і Держпраці перевіряють разом

ДПС вимагає пояснити причину збитків компанії: як відповісти