- Коли проводити інвентаризацію заборгованості

- Алгоритм проведення дебіторської та кредиторської заборгованостей

- Як оформити результати інвентаризації дебіторської та кредиторської заборгованостей

- Як списати заборгованості

Коли проводити інвентаризацію заборгованості

Інвентаризацію перед складанням річної фінансової звітності проводять до дати балансу в період:

- трьох місяців – для дебіторської та кредиторської заборгованостей, зобов’язань (крім невикористаних забезпечень, розрахунків з бюджетом та з відрахувань на загальнообов’язкове державне соціальне страхування);

- двох місяців – для коштів цільового фінансування, зобов’язань у частині невикористаних забезпечень, розрахунків з бюджетом та з відрахувань на загальнообов’язкове державне соціальне страхування (п. 10 розд. І Положення про інвентаризацію активів та зобов’язань, затверджене наказом Мінфіну від 02.09.2014 №879, далі – Положення №879).

Алгоритм проведення дебіторської та кредиторської заборгованостей

Процедура інвентаризації дебіторської та кредиторської заборгованостей регламентована у пункті 7 розд. ІІІ Положення №879.

Інвентаризація дебіторської та кредиторської заборгованостей полягає у звірці документів і записів у реєстрах обліку і перевірці обґрунтованості сум, відображених на відповідних рахунках, та оформлюється актом інвентаризації.

При інвентаризації усім дебіторам підприємства-кредитори мають передати виписки з аналітичних рахунків про їх заборгованість, які пред’являються інвентаризаційній комісії (робочій інвентаризаційній комісії) для підтвердження реальності заборгованості. Підприємства-дебітори мають підтвердити заборгованість або заявити свої заперечення.

Основний документ, що підтверджує заборгованість між контрагентами, – це акт звірки розрахунків. Типової форми такого акта немає, тому створити його можна самостійно, а орієнтуватися можна на Акт звіряння розрахунків (додаток 1 до наказу Мінекономіки, Мінфіну, Держкомстату «Про інвентаризацію заборгованості за станом на 1 листопада 1998 року» від 10.11.1998 №148/234/383). Звірку розрахунків можна здійснювати в розрізі одного окремого чи всіх укладених договорів.

Інформація! Зразок акту звірки Акт звірки

В окремих випадках, коли до кінця звітного періоду розбіжності не усунені або залишились нез’ясованими, розрахунки з дебіторами і кредиторами кожна сторона відображає в сумах, що випливають із записів у бухгалтерському обліку і вона визнає їх правильними.

Дебіторську і кредиторську заборгованості перевіряють щодо дотримання строку позовної давності, обґрунтованості сум, які обліковують на рахунках обліку розрахунків з покупцями, замовниками, постачальниками, підрядниками, одержаних і виданих векселів, одержаних позикових коштів, наданих кредитів (позик), з підзвітними особами, депонентами, іншими дебіторами і кредиторами.

Інвентаризують рахунки (субрахунки):

1) по дебіторській заборгованості:

- 181 «Заборгованість за майно, передане у фінансову оренду»;

- 183 «Інша дебіторська заборгованість»;

- 36 «Розрахунки з покупцями та замовниками»;

- 37 «Розрахунки з різними дебіторами»;

2) по кредиторській заборгованості:

- 50 «Довгострокові позики»;

- 53 «Довгострокові зобов’язання з оренди»;

- 55 «Інші довгострокові зобов’язання»;

- 60 «Короткострокові позики»;

- 61 «Поточна заборгованість за довгостроковими зобов’язаннями»;

- 63 «Розрахунки з постачальниками та підрядниками»;

- 64 «Розрахунки за податками й платежами»;

- 65 «Розрахунки за страхуванням»;

- 66 «Розрахунки за виплатами працівникам»;

- 67 «Розрахунки за виплатами працівникам»;

- 68 «Розрахунки за іншими операціями».

Під час інвентаризації розрахунків шляхом документальної перевірки установлюють:

- правильність розрахунків із банками, контролюючими органами, іншими підприємствами, а також зі структурними підрозділами підприємства, виділеними на окремі баланси;

- заборгованість підзвітних осіб;

- правильність і обґрунтованість сум заборгованості за нестачами і крадіжками. Інвентаризація заборгованості за нестачами і втратами від псування цінностей полягає у перевірці причин, через які затримується розгляд матеріалів щодо виявленої нестачі та віднесення її на винних осіб або списання у встановленому порядку;

- правильність і обґрунтованість сум дебіторської, кредиторської і депонентської заборгованостей, у тому числі суми кредиторської і депонентської заборгованостей, щодо яких строк позовної давності минув;

- реальність заборгованості працівникам з оплати праці та громадянам (безпосередньо або через роботодавців) за соціальними виплатами, визначеними законодавством, а також із безготівкових розрахунків за цими виплатами.

Інвентаризація коштів цільового фінансування полягає у перевірці обґрунтованості їх залишку шляхом зіставлення даних про надходження на підприємство коштів цільового фінансування та їх використання відповідно до їх цільового призначення.

Як оформити результати інвентаризації дебіторської та кредиторської заборгованостей

Результати інвентаризації оформлюють актом. В акті інвентаризації вказують найменування проінвентаризованих субрахунків і суми виявленої неузгодженої дебіторської і кредиторської заборгованостей, безнадійних боргів та кредиторської і дебіторської заборгованостей, щодо яких строк позовної давності минув.

В акті інвентаризації фіксують дату, на яку інвентаризують заборгованість.

Наприклад, якщо в акті зазначили дату 01.10.2024, то заборгованість визначають станом на початок дня 01.10.2024, навіть якщо інвентаризацію завершили в листопаді 2024 року та з 01.10.2024 до дати завершення підприємство ще мало операції з контрагентом.

До акта інвентаризації розрахунків додають довідку про дебіторську і кредиторську заборгованості, щодо яких строк позовної давності минув. У ній зазначають:

- найменування і місцезнаходження таких дебіторів або кредиторів;

- суми, причини, дати і підстави виникнення заборгованості;

- для бюджетних установ – листи до установ вищого рівня з приводу виділення коштів для погашення такої заборгованості.

В акті інвентаризації розрахунків щодо відшкодування матеріальних збитків вказують:

- прізвище боржника;

- за що і коли виник борг;

- дату прийняття судового рішення або іншого органу (добровільної згоди боржника) про відшкодування суми матеріальної шкоди, а якщо таке рішення не прийняте, то зазначають дату пред’явленого підприємством позову;

- суму заборгованості на дату інвентаризації.

Окремо складають акт інвентаризації кредиторської заборгованості, строк позовної давності якої минув і яку планують списати. В бюджетних установах такий акт затверджує керівник бюджетної установи (п. 7.5 розд. ІІІ Положення №879).

Після того як склали акти, інвентаризаційна комісія складає протокол. У протоколі зазначають усі проінвентаризовані заборгованості, в тому числі ті, за якими минув строк позовної давності, і наводять рішення щодо заборгованостей із строком позовної давності, що минув. За загальним правилом їх списують з балансу.

Після затвердження керівником підприємства інвентаризаційні документи (протокол, акти, довідки, виписки) передають до бухгалтерії. Якщо прийняли рішення про списання безнадійних заборгованостей, їх списують з балансу на підставі затверджених керівником підприємства інвентаризаційних документів.

Для бюджетних установ типові форми актів та протоколу затверджені наказом Мінфіну «Про затвердження типових форм для відображення бюджетними установами результатів інвентаризації» від 17.06.2015 №572. Комерційні підприємства можуть або скористатися цими формами, або на їх основі розробити власні.

Як списати заборгованості

Бухоблік. У бухгалтерському обліку списання безнадійної кредиторської заборгованості відображають за Д-т рахунку, на якому обліковують заборгованість, і К-т 717 «Дохід від списання кредиторської заборгованості». Дохід від списання кредиторської заборгованості слід визнавати саме в тому звітному періоді, в якому минув строк позовної давності.

У бухгалтерському обліку для визнання поточної дебіторської заборгованості безнадійною має виконуватися принаймні одна з таких умов:

- є впевненість про неповернення заборгованості боржником;

- минув строк позовної давності (п. 4 НП(С)БО 10 «Дебіторська заборгованість»).

Тож, у бухобліку можна списати дебіторську заборгованість як безнадійну не тільки, якщо минув строк позовної давності, а будь коли – через впевненість у її непогашенні.

В обліку списують:

- безнадійну дебіторську заборгованість у межах резерву сумнівних боргів (РСБ), якщо його створювали – Д-т 38 «Резерв сумнівних боргів» К-т 36, 37;

- залишок безнадійної дебіторської заборгованості у сумі понад резерв до складу витрат – Д-т 944 «Сумнівні та безнадійні борги» К-т 36,37.

Списану безнадійну дебіторську заборгованість відображають на позабалансовому субрахунку 071 «Списана дебіторська заборгованість» до спливу строку позовної давності аби мати можливість її стягнути у разі зміни майнового стану боржника.

Іноді трапляється, що заборгованість вже списали як безнадійну, а дебітор неочікувано погасив свій борг. У цьому випадку відображають дохід: Д-т 36, 37 К-т 716 «Відшкодування раніше списаних активів» та Д-т 311 К-т 36, 37. Також списують суму погашеної заборгованості з субрахунку 071.

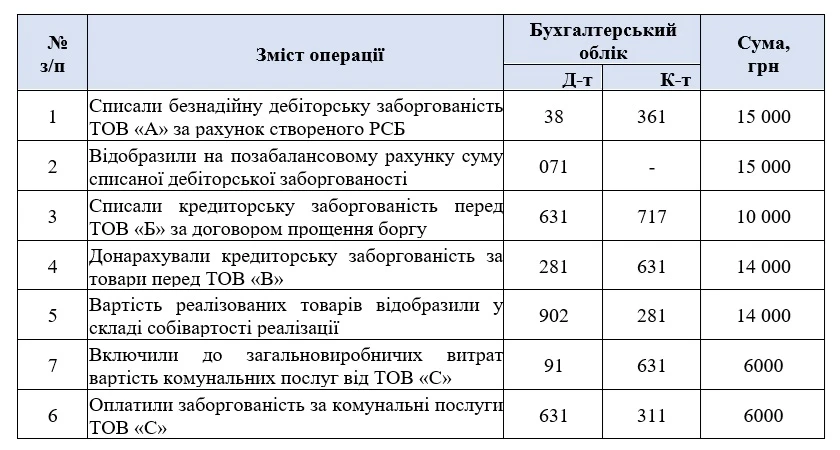

Як коригувати кредиторську і дебіторську заборгованості, розглянемо на прикладі.

Приклад. Облік коригування заборгованостей

За результатами інвентаризації заборгованості:

- виявили безнадійну заборгованість неплатоспроможного боржника ТОВ «А» в розмірі 15 000 грн щодо якої було створено РСБ;

- списали кредиторську заборгованість перед постачальником ТОВ «Б» у розмірі 10 000 грн за договором прощення боргу;

- донарахували кредиторську заборгованість за невідфактурованими поставками перед ТОВ «В» за отримані товари згідно з наданими за результатами звірки первинними документами в сумі 14 000 грн без ПДВ

- донарахували заборгованість ТОВ «С» за надані комунальні послуги в сумі 6000 грн без ПДВ.

Податок на прибуток. Ті підприємства, які коригують фінансовий результат на податкові різниці, при списанні безнадійної дебіторської заборгованості застосовують різниці за пунктом 139.2 Податкового кодексу України (ПК). А саме, фінрезультат до оподаткування:

- збільшують на суму витрат від списання дебіторської заборгованості понад суму РСБ;

- зменшують на суму списаної дебіторської заборгованості (у тому числі за рахунок створеного РСБ), що відповідає ознакам, визначеним підпунктом 14.1.11 Податкового кодексу України (ПКУ).

Отже, свій податковий фінрезультат вони можуть зменшити тільки на суму витрат від списання податкової безнадійної дебіторської заборгованості (пп. 14.1.11 ПКУ). Тому прийміть до уваги, що строк позовної давності на паузі з 12.03.2020 через карантин, а потім – через військовий стан (ст. 257, п. 12 та п. 19 Прикінцевих та перехідних положень Цивільного кодексу України). Це означає, що відлік строку позовної давності слід призупинити з 12.03.2020 і продовжити з дня, що настане за днем, коли в Україні скінчиться воєнний стан.

Отже, щоб застосувати зменшувальну різницю, треба пошукати у підпункті 14.1.11 іншу ознаку, ніж вказану у його підпункті «а» (заборгованість за зобов’язаннями, щодо яких минув строк позовної давності). Якщо не знайдете – зменшувальної різниці у вас не буде.

Для операції зі списання кредиторської заборгованості податкові різниці не передбачені.

ПДВ. У разі списання дебіторської заборгованості за здійсненою передоплатою, якщо відображали податковий кредит за податковою накладною, складеною після 01.07.2015, треба нарахувати податкові зобов’язання з ПДВ за пунктом 198.5 ПКУ (ІПК ДПСУ 23.07.2018 №3236/6/99-99-15-03-02-15/ІПК; від 03.03.2023 №492/ІПК/99-00-21-03-02-06).

Щодо кредиторської заборгованості ДПС роз’яснює, що якщо платник податку при придбанні товарів/послуг у постачальника – резидента сформував податковий кредит на підставі податкової накладної, складеної та зареєстрованої в ЄРПН, але такі товари/ послуги не були оплачені постачальнику протягом терміну позовної давності, то у податковому періоді, в якому відбувається списання кредиторської заборгованості, платнику податку – покупцю необхідно нарахувати податкові зобов’язання з ПДВ з використанням механізму, визначеного пунктом 198.5 ПКУ та скласти і зареєструвати в ЄРПН відповідну податкову накладну.

Альона САДОВА, консультант з бухобліку та оподаткування

Стаття на тему

Інвентаризація: як організувати та провести

Шаблони та зразки документів:

Акт звірки (наявна заборгованість)

Акт інвентаризації (Форма N24-НП)

Акт інвентаризації розрахунків з дебіторами і кредиторами (наказ №572)

Акт інвентаризації розрахунків з дебіторами і кредиторами (наказ №572)

Довідка про дебіторську та кредиторську заборгованість за операціями, які не відображаються у формі №7д, № 7м «Звіт про заборгованість за бюджетними коштами»

Протокол засідання інвентаризаційної комісії (форма 177)

Протокол інвентаризаційної комісії (наказ №572)

Акт про результати інвентаризації грошових коштів (наказ №572)

Акт інвентаризації наявності грошових документів, бланків документів суворої звітності (наказ №572)

Акт інвентаризації розрахунків щодо відшкодування матеріальних збитків (наказ №572)

Акт інвентаризації наявності фінансових інвестицій (наказ №572)

Звіряльна відомість результатів інвентаризації необоротних активів (наказ №572)