Хто подає Заяву про застосування спрощеної системи оподаткування

Заяву про застосування спрощеної системи оподаткування (далі – Заява) подають фізичні особи – підприємці та юридичні особи, які бажають перейти на сплату єдиного податку, змінити групу єдиного податку або ж відмовитися від спрощеної системи.

Також Заяву подають із метою внесення змін до Реєстру платників єдиного податку щодо місця здійснення господарської діяльності, КВЕД, зміни прізвища чи податкової адреси тощо.

Які строки подання Заяви про застосування спрощеної системи оподаткування

Для кожної ситуації свої строки подання Заяви, а саме:

- новостворені ФОП із метою реєстрації платниками єдиного податку 1–2 груп із першого числа наступного місяця – до закінчення місяця, у якому відбулася державна реєстрація (пп. 298.1.2 ПКУ);

- новостворені суб'єкти господарювання (ФОП та юридичні особи) з метою реєстрації платниками єдиного податку 3 групи з дня їх державної реєстрації – протягом 10 календарних днів із дня державної реєстрації (п.298.1.2 ПКУ)

- перехід з загальної системи оподаткування на спрощену систему оподаткування з 1-го числа наступного кварталу – не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу (пп. 298.1.4 ПКУ);

- самостійний перехід на іншу групу єдиного податку з 1-го числа наступного кварталу – не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу (пп. 298.1.5 ПКУ);

- добровільна відмова від спрощеної системи оподаткування – не пізніше ніж за 10 календарних днів до початку нового календарного кварталу (року) (пп. 298.2.1 ПКУ);

- перевищення ліміту доходів із переходом на «вищу» групу єдиного податку або переходом на загальну систему оподаткування – не пізніше 20 числа місяця, наступного за календарним кварталом, у якому допущено перевищення обсягу доходу (п. 293.8 ПКУ);

- перехід на максимальну ставку єдиного податку ФОП 1–2 груп – до початку місяця, з якого буде застосовуватись максимальна ставка;

- зміни найменування юридичної особи, прізвища, імені, по батькові фізичної особи – підприємця або серії та номера паспорта (для фізичних осіб, які через свої релігійні переконання в установленому порядку відмовилися від прийняття реєстраційного номера облікової картки платника податків) – протягом місяця з дня виникнення таких змін (п. 298.4 ПКУ);

- зміни податкової адреси суб'єкта господарювання, місця провадження господарської діяльності, видів господарської діяльності у платників єдиного податку першої і другої груп – не пізніше 20 числа місяця, наступного за місяцем, у якому відбулися такі зміни (п. 298.5 ПКУ);

- зміни податкової адреси суб’єкта господарювання, місця провадження господарської діяльності у платників єдиного податку третьої групи – не пізніше останнього дня кварталу, в якому відбулися такі зміни (п. 298.6 ПКУ);

- зміна ставки єдиного податку спрощенця третьої групи – не пізніше ніж за 15 календарних днів до початку календарного кварталу, в якому буде застосовуватися така ставка (п. 298.6 ПКУ).

На замітку! Строк розгляду Заяви – два робочі дні (п. 299.3 ПКУ)

Протягом двох робочих днів від дати надходження Заяви ДПС повинна розглянути Заяву та зареєструвати госпсуб'єкта платником єдиного податку або надати відмову у реєстрації із зазначенням причини такої відмови. У ті ж самі терміни розглядають і Заяву про перехід з групи на групу єдиного податку.

Не пропустити жоден дедлайн та уникнути штрафів за прострочки допоможе наш зручний сервіс «Календар бухгалтера». З ним отримаєте усю звітність та платежі в одному місці: на тиждень, місяць і навіть рік!

Куди подають Заяву про застосування спрощеної системи оподаткування

Заяву суб'єкти господарювання (далі – СГ) подають до контролюючого органу за місцем податкової адреси.

Звертаємо вашу увагу, що відкликання поданої Заяви не передбачено нормами ПКУ (ЗІР, підкатегорія 107.01.01).

Яка відповідальність за неподання Заяви про застосування спрощеної системи оподаткування

ПКУ не передбачає штрафних санкцій за неподання, несвоєчасне подання Заяви.

За якою формою подавати Заяву про застосування спрощеної системи оподаткування

Форма Заяви затверджена наказом Мінфіну від 16.07.2019 №308.

Вона універсальна. За цією формою суб’єкти господарювання можуть:

- зареєструватися платниками єдиного податку;

- змінити групу єдиного податку;

- внести зміни до Реєстру платників єдиного податку щодо місця здійснення господарської діяльності, КВЕД, зміни прізвища чи податкової адреси тощо;

- відмовитися від спрощеної системи оподаткування.

Завантажити шаблони і зразки:

- Заява про застосування спрощеної системи оподаткування

- Заява про перехід на спрощену систему оподаткування ФОП на 2 групу

- Розрахунок доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування

- Запит про отримання витягу з реєстру платників єдиного податку

- Запит про отримання витягу з реєстру платників єдиного податку (у ФОП)

Який порядок заповнення

◈ Заяви про застосування спрощеної системи оподаткування

Заявник зазначає:

у полі 1 – найменування контролюючого органу, до якого подають Заяву;

у полі 2 – реєстраційний номер облікової картки платника податків або серія (за наявності) та номер паспорта (для фізичних осіб, які мають відмітку в паспорті про право здійснювати будь-які платежі за серією (за наявності) та номером паспорта) та ставиться позначка у відповідному полі «Фізична особа – підприємець» або «Юридична особа»;

у полі 3 – найменування суб’єкта господарювання згідно реєстраційних документів або прізвище, ім’я, по батькові (за наявності) фізичної особи - підприємця;

у полі 4 – відомості щодо податкової адреси суб’єкта господарювання та контактний номер телефону згідно реєстраційних документів.

Поля 5.1 та 5.1.1 Заяви заповнюють суб'єкти господарювання, які подають Заяву з позначкою «Реєстрація» та обирають спрощену систему оподаткування. А саме наводять:

- у полі 5.1 – дату обрання або переходу на спрощену систему оподаткування;

- у полі 5.1.1 – групу та ставки ЄП із позначкою «із реєстрацією ПДВ» чи «без реєстрації ПДВ».

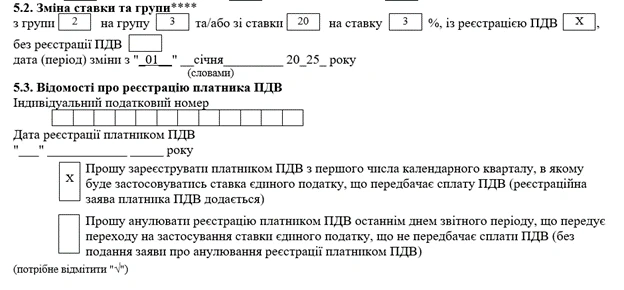

Поле 5.2 Заяви заповнюють госпсуб'єкти, які вже зареєстровані платниками єдиного податку та самостійно бажають перейти на іншу групу єдиного податку. В цьому полі відображають інформацію щодо групи платника єдиного податку, на якій перебував госпсуб'єкт, та групи, на яку переходить госпсуб'єкт. Обов'язково вказують із реєстрацією ПДВ / чи без реєстрації ПДВ, дату (період) зміни групи платників єдиного податку – число, місяць (словами) та рік.

У полі 5.3 Заяви зазначають відомості про реєстрацію платника ПДВ:

- індивідуальний податковий номер;

- дату реєстрації платником ПДВ – число, місяць (словами) та рік.

Крім того, проставляють відповідну позначку про реєстрацію платником ПДВ або анулювання реєстрації платником ПДВ.

Якщо СГ переходить на третю групу зі ставкою 3%, то в полі 5.3 ставить позначку «Х» напроти «Прошу зареєструвати платником ПДВ із першого числа календарного кварталу, в якому буде застосовуватися ставка єдиного податку, що передбачає сплату ПДВ (реєстраційна заява платника ПДВ додається)». В такому разі одночасно із Заявою подають Заяву №1-ПДВ про реєстрацію платником ПДВ.

Якщо навпаки, СГ переходить із третьої групи зі ставкою 3% на іншу групу та ставку єдиного податку, яка не передбачає сплату ПДВ, або СГ- платник ПДВ переходить із загальної системи оподаткування на 3 групу 5%, то в полі 5.3 ставить позначку «Х» напроти «Прошу анулювати реєстрацію платником ПДВ останнім днем звітного періоду, що передує переходу на застосування ставки єдиного податку, що не передбачає сплати ПДВ (без подання заяви про анулювання реєстрації платником ПДВ)». Якщо в Заяві буде стояти позначка в цьому полі, то Заяву на анулювання реєстрації платником ПДВ за формою №3-ПДВ окремо вже не подають.

Якщо суб’єкт господарювання вже є платником ПДВ, і при переході на спрощену систему оподаткування обирає третю групу 3%, тобто залишається платником ПДВ, тоді в полі 5.3 зазначає тільки індивідуальний податковий номер та дату реєстрації платником ПДВ.

Поле 5.4 заповнюють у випадках, коли вносять зміни щодо:

- найменування суб'єкта господарювання (юридичної особи) або прізвища, імені, по батькові фізичної особи – підприємця;

- видів господарської діяльності;

- податкової адреси суб'єкта господарювання;

- серії (за наявності) та номера паспорта (для фізичних осіб);

- місця провадження господарської діяльності.

Поле 5.5 Заяви заповнюють у випадках, коли СГ подає Заяву з позначкою «Відмова». В цьому полі потрібно вказати дату відмови від застосування спрощеної системи оподаткування та вказати причину відмови.

Крім того, за роз'ясненням ДПС поле 5.5 заповнюють ФОПи 1–2 груп ЄП, які перевищили ліміт доходів, та подають Заяву на перехід на вищу групу в строк до 20 числа місяця, наступного за календарним кварталом, у якому припустилися перевищення обсягу доходу.

Такі ФОП з метою інформування про причини переходу у полі 5.5 Заяви проставляють позначку напроти рядка «перевищення протягом календарного року обсягу доходу, встановленого підпунктами 1-3 пункту 291.4 ПКУ (для платників першої – третьої груп)». При цьому дату в полі 5.5 не заповнюють.

Якщо ФОП перевищив ліміт доходу, і переходить на вищу групу «в класичні терміни» – за 15 календарних днів до початку нового кварталу, то в полі 5.5 таку позначку не ставить.

У полі 6 «Місце провадження господарської діяльності» Заяви зазначають:

- код адміністративно-територіальної одиниці, визначений за Кодифікатором адміністративно-територіальних одиниць та територій територіальних громад (далі – КАТОТТГ), затвердженим наказом Мінрозвитку від 26.11.2020 №290.

- область, район, населений пункт;

- вулиця, номер будинку/офісу/квартири;

- індекс.

Якщо місцем провадження господарської діяльності є: «Надання послуг на території України» та/або «Торгівля на території України», «Територія Україна», «Виконання робіт чи надання послуг за межами України (експорт)», «Поставка товарів за межами території України (експорт)», то такі місця діяльності зазначають у графі «Область, район, населений пункт», а інші графи поля 6 не заповнюють.

При створенні в режимі «Введення звітності» Електронного кабінету Заяви в електронній формі таблиця поля 6 «Місце провадження господарської діяльності (індекс, адреса)» та поля 8 «Обрані види діяльності згідно з КВЕД ДК 009:2010» такої Заяви містить лише одну строку. За потреби кількість рядків може бути збільшено, шляхом додавання нової строки у таблиці поля 6 Заяви, яке здійснюється натисненням правої кнопки миші при наведенні курсору на рядок поля 6. Повинна з’явитись панель інструментів редагування рядків, яка дозволяє рядки в таблиці додавати або видаляти.

У полі 7 Заяви вказують кількість осіб, які одночасно перебувають із ФОПом у трудових відносинах, або середньооблікову чисельність працівників у юридичної особи.

У полі 8 Заяви вказують обрані види діяльності згідно з КВЕД ДК 009:2010.

У полі 9 Заяви зазначають інформацію про наявність / відсутність податкового боргу, крім безнадійного податкового боргу, що виник унаслідок дії обставин непереборної сили (форс-мажорних обставин) із позначкою «відсутній» або «наявний» та суму податкового боргу в гривнях (у разі наявності).

Поле 10 та поле 11 заповнюють суб’єкти господарювання, які переходять на спрощену систему оподаткування та подають Заяву з позначкою «Реєстрація». При переході з загальної системи оподаткування на спрощену систему оподаткування СГ обов’язково разом із Заявою подають «Розрахунок доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування» (далі- Розрахунок). При цьому:

- у полі 10 вносять прописом обсяг доходу за попередній календарний рік, який зазначений в п. 5 Розрахунку.

- у полі 11 ставлять позначку «Х» про подання Розрахунку.

◈ Розрахунку доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування

Розрахунок подають у разі переходу із загальної системи оподаткування на спрощену систему оподаткування, тобто якщо Заяву подають із відміткою «Реєстрація». Розрахунок подають як додаток до Заяви, одним пакетом:

- у полях 1, 2, 3 дублюють інформацію із Заяви;

- у полі 4 вказують відомості про державну реєстрацію протягом календарного року – первинна. Якщо ФОП протягом календарного року, який передує року обрання спрощеної системи оподаткування, самостійно прийняв рішення про припинення фізичної особи – підприємця, але через деякий час знову зареєструвався як фізична особа – підприємець, тобто всі події відбувалися протягом одного календарного року, то під час заповнення рядка 4 «Відомості про державну реєстрацію протягом календарного року: первинна або повторна» такий платник податку ставить позначку напроти слова «повторна» (ЗІР, категорія 107.05).

- у полі 5 вказують доходи, які СГ фактично отримав протягом року, що передує року переходу на спрощену систему оподаткування. Якщо перехід на спрощену систему оподаткування відбувається з 1 січня наступного року, то в Заяві зазначають дохід за поточний календарний рік, який визначають на момент подання Заяви із врахуванням запланованої суми отримання доходу, за період що залишився до кінця року після подання заяви. Доходи розраховують з урахуванням п. 292.1 - 292.11 ПКУ та п. 292.15 ПКУ. Загальна сума отриманих доходів не має перевищувати ліміт доходів для обраної групи єдиного податку.

Юридичні особи у разі переходу на спрощену систему оподаткування з 1 квітня, або 1 липня, або 1 жовтня поточного року поле 5 Розрахунку заповнюють на підставі поданої до органу ДПС річної Податкової декларації з податку на прибуток підприємств (далі – Декларація). При цьому значення показника рядка 01 річної Декларації переносять до рядка «Загальна сума отриманих доходів» розділу 5 Розрахунку доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування (ЗІР, категорія 108.01.01).

У разі переходу на спрощену систему оподаткування з 1 січня наступного року – на підставі даних бухгалтерського обліку на момент подання Заяви (у грудні поточного року) із врахуванням запланованої суми отримання доходу за період, що залишився до кінця поточного року після подання Заяви.

◈ Заяви з відміткою «Реєстрація» при переході на спрощену систему оподаткування

Під час заповнення Заяви необхідно проставити позначку «Х» у полі напроти «Реєстрація (перехід)».

Поля 01 – 04 заповняться автоматично, але все одно потрібно перевірити правильність заповнення та актуальність інформації.

Під час заповнення поля 5 «Підстави подання заяви» у п. 5.1. зазначають дату реєстрації платником єдиного податку.

У полі 5.1.1 обирають групу та ставку єдиного податку – з додаванням відмітки «із реєстрацією ПДВ» або «без реєстрації ПДВ». Зазначають розмір відсотків.

Поля 5.2, 5.4 та 5.5 – не заповнюють.

Поле 5.3 – заповнюють за загальними правилами в залежності від обраної групи єдиного податку.

У полі 6 вказують конкретну адресу здійснення господарської діяльності. Якщо місць декілька, то наводять усі адреси. Вносять інформацію щодо коду КАТОТТГ території, області, району, населеного пункту, вулиці, індексу.

У полі 7 зазначають кількість осіб, які одночасно перебувають із ФОПом у трудових відносинах, або середньооблікову чисельність працівників у юридичної особи.

У полі 8 перелічують види діяльності згідно з КВЕД ДК 009:2010.

У полі 9 ставлять позначку про відсутність податкового боргу.

У полі 10 вносять прописом обсяг доходу, який зазначений у п. 5 Розрахунку.

У полі 11 ставлять позначку «Х» про подання Розрахунку.

До поданої Заяви додають Розрахунок.

Для підтвердження статусу платника єдиного податку потрібно отримати Витяг з реєстру платників єдиного податку в паперовому вигляді безпосередньо у контролюючому органі за місцем податкової адреси. Для цього потрібно сформувати Запит на отримання витягу з реєстру платників єдиного податку за ідентифікатором форми F/J1302101.

Порада! Не розпочинайте діяльність на єдиному податку, поки не отримаєте Витяг і не переконаєтесь, що вас зареєстрували платником єдиного податку. Якщо цього не зробити і почати працювати, то у разі відмови всі доходи, отримані в цей період, будуть оподатковувати за правилами для загальної системи оподаткування

◈ Заяви при переході з групи на групу та внесення інших змін в Реєстр платників єдиного податку

Платники єдиного податку можуть переходити з групи на групу хоч кожного кварталу, головна умова – відповідати умовам перебування на обраній групі ЄП – у частині доходу, КВЕД, кількості найманих працівників.

Правила переходу врегульовані п. 298.1.5 ПКУ. За умови дотримання платником єдиного податку вимог, встановлених ПКУ для обраної ним групи, такий платник може самостійно перейти на сплату єдиного податку, встановленого для інших груп платників єдиного податку, шляхом подання заяви до контролюючого органу не пізніше ніж за 15 календарних днів до початку наступного кварталу.

Під час заповнення Заяви необхідно проставити позначку «Х» у полі напроти «Внесення змін». У разі переходу з групи на групу єдиного податку Розрахунок не подають.

Дуже важливо заповнювати Заяву повністю, навіть за тими позиціями, за якими не вносять зміни. В Реєстр платників податків підтягується інформація з останньої поданої Заяви, тому в разі переходу з групи на групу заповнюють обов'язкові поля 01–04, 5.2, 6, 7, 8, 9.

Після переходу потрібно буде відправити Запит на отримання витягу з реєстру платників єдиного податку та отримати новий Витяг. Обов’язково перевірте – чи правильно підтягнулась в Реєстр інформація з поданої Заяви.

Якщо в Заяві не перелічити КВЕД (поле 8) або не зазначити місця здійснення господарської діяльності (поле 6), то їх не буде і у Витягу, який госпсуб'єкт отримає після внесення змін.

Увага! Навіть якщо зміни стосуються лише деяких даних, заповнювати слід усі обов’язкові поля. Реєстр платників єдиного податку оновлюється на основі останньої поданої заяви, тому важливо включити до заяви всю актуальну інформацію

Приклад 1. ФОП планує з 1 січня 2025 року перейти з другої групи на третю зі ставкою 3% з ПДВ:

Як заповнити Заяву?

Фрагмент заповнення поля 5.2 Заяви

Разом із Заявою про перехід ФОП подає Заяву №1-ПДВ.

◈ Заяви у разі відмова від спрощеної системи оподаткування

У разі добровільної відмови від спрощеної системи оподаткування Заяву подають не пізніше ніж за 10 календарних днів до початку наступного кварталу, тобто не пізніше 21.03, 20.06, 20.09, 20.12 (п. 298.2.1 ПКУ).

Заяву подають із позначкою «Х» напроти «Відмова». Заяву повністю заповнюють. У п. 5.5 потрібно вказати дату відмови від застосування спрощеної системи оподаткування та проставити відмітку «Х» біля причини відмови. Розрахунок доходу разом із Заявою подавати не потрібно.

Важливо! Суб’єкт господарювання, який перевищив ліміт доходу та вирішив перейти на загальну систему оподаткування, Заяву подає не пізніше 20.01, 20.04, 20.07 або 20.10. При цьому, в полі 5.5 датою відмови від застосування спрощеної системи оподаткування вказує останне число кварталу

Приклад 2. ФОП третьої групи зі ставкою 5% перевищив ліміт доходу у четвертому кварталі 2025 року. Відповідно до п.293.8 ПКУ ФОП повинен із 01.01.2026 перейти на загальну систему оподаткування. Граничним терміном подання Заяви про відмову від спрощеної системи оподаткування буде 20.01.2026. При цьому в Заяві в полі 5.5 ФОП зазначає дату відмови «з 31 грудня 2025 р.».

Це підтверджують податківці у своїх роз'ясненнях.

Як подавати Заяву про застосування спрощеної системи оподаткування

Заяву подають в один із таких способів:

- поштою з повідомленням про вручення та з описом вкладення;

- особисто або уповноваженою особою безпосередньо до контролюючого органу;

- засобами інформаційно-комунікаційної системи «Електронний кабінет» cabinet.tax.gov.ua;

- державному реєстратору як додаток до заяви про державну реєстрацію.

Розберемося більш детально в правилах складання Заяви по кожному випадку, щоб ви змогли врахувати всі нюанси та успішно здійснити перехід.

Які ключові моменти при переході з загальної системи оподаткування на спрощену

Суб’єкти господарювання (юридичні особи та фізичні особи – підприємці) для переходу із загальної системи оподаткування на спрощену систему оподаткування повинні керуватися п. 298.1.4 ПКУ та дотримуватися основних правил й умов переходу:

1. Подати Заяву не пізніше ніж за 15 днів до початку нового кварталу.

2. Разом із Заявою подати Розрахунок доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування.

Для переходу на спрощену систему оподаткування з 1 січня наступного року сума доходу за рік поки що невідома, тому у полі 5 Розрахунку:

- ФОП – зазначають фактично отримані доходи на дату подання Заяви разом з прогнозованою сумою доходу, яку планують отримати у період із дати подання Заяви до закінчення року. Можливість такого заповнення Заяви для ФОП податківці передбачають у ЗІР, підкатегорія 107.01.01.

- юридичні особи – платники податку на прибуток у разі переходу на спрощену систему оподаткування з 1 січня 2025 року зазначають доходи на підставі даних бухгалтерського обліку на момент подання Заяви у грудні поточного року із врахуванням запланованої суми отримання доходу за період, що залишився до кінця поточного року після подання Заяви (ЗІР, підкатегорія 108.01.01).

3. Перехід на спрощену систему можливий тільки один раз на рік.

4. Розмір доходу за попередній рік не має перевищувати ліміт доходу для обраної групи ЄП, встановлений п. 291.4 ПКУ.

5. На дату подання Заяви СГ повинен відповідати умовам перебування на обраній групі ЄП за кількістю найманих працівників, КВЕД тощо. Якщо в ЄДР є КВЕД, який заборонений на обраній групі ЄП, то спочатку його потрібно виключити з ЄДР, і тільки потім подавати Заяву.

6. На дату подання Заяви не має бути податкового боргу зі сплати податків. При цьому, заборгованість зі сплати ЄСВ не є податковим боргом, а є недоїмкою, тому не буде перешкодою у реєстрації платником єдиного податку.

7. Якщо госпсуб'єкт протягом попереднього року припиняв свою діяльність, то до Розрахунку доходу включає всю суму доходу, отриманого до моменту припинення діяльності.

8. Юридичним особам варто пам’ятати, що вони не можуть бути платниками єдиного податку, якщо в статутному капіталі частка юридичних осіб, які не є платниками єдиного податку, становить 25% або більше (пп. 291.5.5 ПКУ).

Марина СТЬОПІНА, керівник сервісу «Особистий консультант»

Стаття за темою:

Як заповнити Заяву про перехід на єдиний податок 2025: живі зразки

Перевищення ліміту доходів у 4 кварталі: дії єдинників та практичні кейси

Відео за темою:

Як заповнити Заяву про перехід на єдиний податок та Розрахунок доходу

Шаблони та зразки документів:

Заява про застосування спрощеної системи оподаткування

Запит про отримання витягу з реєстру платників єдиного податку

Заява про перехід на спрощену систему оподаткування ФОП на 2 групу

Запит про отримання витягу з реєстру платників єдиного податку (у ФОП)