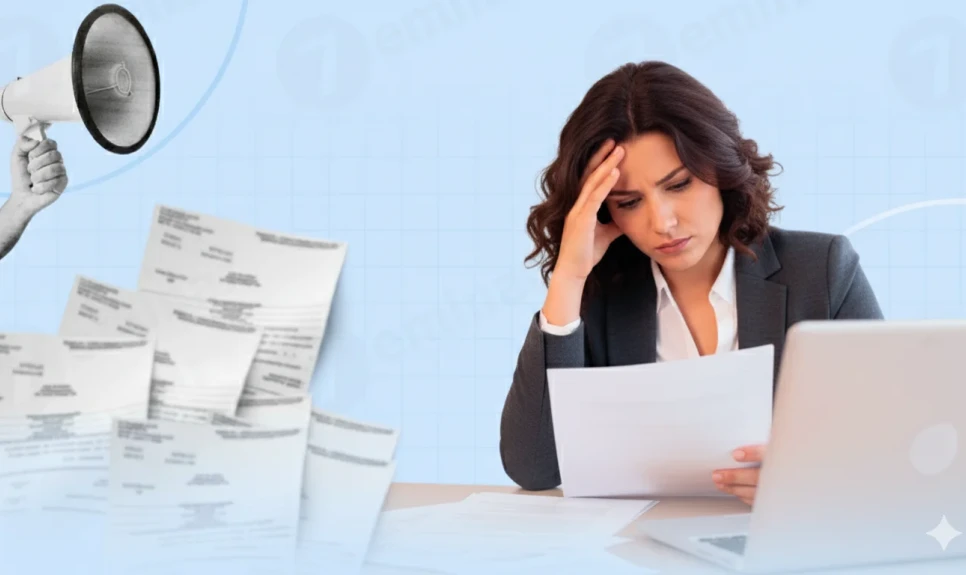

За результатами документальної планової виїзної перевірки контролюючим органом складено податкове повідомлення-рішення, яким було донараховано податок на прибуток за минулі звітні періоди (2019-2020 роки).

Податкове повідомлення-рішення не оскаржувалось ТОВ, донарахований податок на прибуток був сплачений в повному обсязі.

Як повідомив платник, згідно п. 50.1 Податкового кодексу України (далі – Кодексу), обов’язок складання уточнюючого розрахунку передбачено тільки для виправлення самостійно виявлених помилок, а суми завищення/заниження податкового зобов’язання з податку на прибуток будуть відображені тільки в інтегрованій картці платника податків і відображати їх в податковій звітності не потрібно.

ТОВ під час складання податкової декларації з податку на прибуток (далі - декларації) за I півріччя 2024 року було скориговано фінансовий результат станом на 01.01.2024 та відображено в рядку 3.2.4 додатку PI до рядка 03 РІ декларації, уточнення були відображені і у фінансовій звітності підприємства.

Водночас, під час камеральної перевірки декларації було виявлено помилку стосовно коригування донарахованої суми з податку на прибуток за результатами документальної перевірки та звернуто увагу на поданні уточнюючої декларації та відновлення рядка 3.2.4 додатку PI до рядка 03 РІ декларації до початкової суми.

ТОВ запитало:

яким чином відобразити в поточній декларації донарахований податок на прибуток за попередні звітні періоди, щоб показники декларації співпадали з показниками фінансової звітності: в декларації (тоді - в якому рядку), чи в додатках (тоді – в яких)?

Податківці проаналізували приписи п. 54.3, п. 58.1, пп. 134.1.1, п. 137.1 Кодексу та вказали на таке.

У разі виявлення порушень податкового законодавства результати перевірок оформлюються актом, у якому відображаються показники поданих платниками податків декларацій (звітів, інших документів) та показники, встановлені при проведенні перевірки документів бухгалтерського обліку суб’єкта господарювання, первинних та інших документів тощо, виявлених при проведенні доперевірочного аналізу та в ході проведення перевірки.

Отже, акти перевірки платника податку містять інформацію про показники, встановлені за результатами перевірки, які є підставою для визначення об’єкта оподаткування.

Відповідно до п. 58.1 Кодексу, контролюючий орган надсилає (вручає) платнику податків податкове повідомлення-рішення, якщо за результатами перевірки контролюючим органом встановлено факт, зокрема, завищення розміру задекларованого від’ємного значення об’єкта оподаткування податком на прибуток, заниження або завищення суми податкових зобов’язань, заявленої у податковій (митній) декларації, крім випадків, коли зазначене заниження або завищення враховано при винесенні інших податкових повідомлень-рішень за результатами перевірки.

У разі визначення грошового зобов’язання контролюючим органом, зокрема, після проведення перевірки та формування на її підставі податкового повідомлення-рішення, платник податків зобов’язаний сплатити нараховану суму грошового зобов’язання протягом 10 робочих днів, що настають за днем отримання податкового повідомлення-рішення, крім випадків, коли протягом такого строку такий платник податків розпочинає процедуру оскарження рішення контролюючого органу.

Порядок внесення змін до податкової звітності у разі самостійного виявлення платником податків допущених помилок регулюється у ст. 50 Кодексу.

Отже, у разі якщо за результатами перевірки контролюючим органом збільшені податкові зобов’язання, то узгоджені суми податкових зобов’язань автоматично нараховуються в інтегрованій картці платника податку. Проведення самостійних виправлень відповідно до ст. 50 Кодексу збільшених податкових зобов’язань з податку на прибуток за період, що перевірявся, не здійснюється.

Якщо за результатами документальної перевірки зменшені суми від’ємного значенням об’єкта оподаткування з податку на прибуток за минулі звітні (податкові) роки, то виправлення фінансового результату до оподаткування за звітний період, що був охоплений перевіркою, не здійснюється, а від’ємне значення підлягає коригуванню платником податків у показниках поданої(их) декларації (ій) та відповідному(их) додатку (ах) до декларації за звітний(і) (податковий(і)) період(и), наступний(і) за періодом, який перевірений контролюючим органом. Під час виправлення від’ємного значення, яке вплинуло на показники декларацій декількох звітних (податкових) періодів, наступних за періодом, що перевірявся, необхідно дотримуватись хронологічної послідовності врахування від’ємного значення.

При цьому згідно з п. 46.4 Кодексу разом з декларацією платник податків може подати доповнення з поясненням та зазначенням відповідних сум від’ємного значення об’єкта оподаткування минулих звітних років, яке складено за довільною формою, та буде використано контролюючим органом при аналізі показників такої декларації. Про цей факт платник зазначає у спеціально відведеному місці в декларації.

Джерело: ІПК від 24.10.2024 №4932/ІПК/99-00-21-02-02