Форму Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску) та Порядок його заповнення та подання затверджено наказом Мінфіну від 13.01.2015 №4 (далі – Порядок №4).

Хто подає Податковий розрахунок

Податковий розрахунок складають і подають:

- роботодавці-страхувальники (пп. 1 і 16 ч. 1 ст. 4 Закону України від 08.07.2010 №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування»);

- податкові агенти (пп. 14.1.180 ПКУ).

Зокрема, це роботодавці, тобто і юридичні особи (у тому числі їх філії, відділення, інші відокремлені підрозділи), і фізичні особи – підприємці, фізичні особи, які використовують працю найманих працівників або укладають договори ЦПХ на виконання робіт (надання послуг).

Строки подання Податкового розрахунку

Податковий розрахунок є квартальною звітністю. Він подається окремо за кожний квартал (податковий період) з розбивкою по місяцях звітного кварталу протягом 40 календарних днів, що настають за останнім календарним днем звітного кварталу.

Окремий Податковий розрахунок за календарний рік не подається.

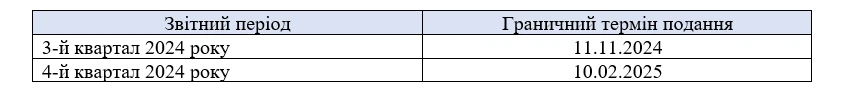

Строки подання Податкового розрахунку:

Звертаємо увагу, що з 1 січня 2025 року запроваджують щомісячне подання Податкового розрахунку (Закон України «Про внесення змін до Податкового кодексу України щодо особливостей оподаткування у період дії воєнного стану» (законопроєкт №11416-д від 30.08.2024). І, відповідно, звітувати помісячно почнемо зі звітного періоду за січень 2025 року.

Куди подавати Податковий розрахунок

Податковий розрахунок подають до податкових органів за основним місцем обліку.

У разі якщо відокремлений підрозділ юридичної особи не уповноважений нараховувати, утримувати і сплачувати (перераховувати) податок до бюджету та не має окремого балансу і самостійно не веде розрахунки із застрахованими особами для сплати єдиного внеску на небюджетні рахунки, то Розрахунок за такий підрозділ подає юридична особа до контролюючого органу за основним місцем обліку.

Відповідальність

Неподання, подання з порушенням встановлених строків, подання не в повному обсязі, з недостовірними відомостями або з помилками податкової звітності про суми доходів, нарахованих (сплачених) на користь платника податків, суми утриманого з них податку, а також суми, нараховані (виплачені) фізичним особам за товари (роботи, послуги), якщо такі недостовірні відомості або помилки призвели до зменшення та / або збільшення податкових зобов’язань платника податку та / або до зміни платника податку:

- тягнуть за собою накладення штрафу в розмірі 1020 грн.

Ті самі дії, вчинені платником податків, до якого протягом року було застосовано штраф за таке саме порушення:

- тягнуть за собою накладення штрафу у розмірі 2040 грн (ст. 119.1 ПКУ).

Однак на період воєнного стану у разі відсутності у платника податків можливості вчасно подати звітність ці штрафи не застосовуються (п. 69.1 підрозд. 10 Перехідних положень ПКУ).

Водночас у разі відсутності у платника податків можливості своєчасно виконати свій податковий обов’язок щодо дотримання термінів сплати податків та зборів, подання звітності та / або документів (повідомлень) ... платники податків звільняються від передбаченої ПКУ відповідальності з обов’язковим виконанням таких обов’язків протягом шести місяців після припинення або скасування воєнного стану в Україні (п. 69.1 підрозд. 10 Перехідних положень ПКУ).

Можливий лише адміністративний штраф на посадових осіб – від 34 до 51 грн, а при повторному порушенні протягом року – 51-85 грн (ст. 163-4 КпАП).

Форма Податкового розрахунку

Форму Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску) та Порядок його заповнення та подання затверджено наказом Мінфіну від 13.01.2015 №4.

Порядок заповнення Податкового розрахунку

Податковий розрахунок складається з власне Податкового розрахунку (вступна частина + таблиця) та 6 додатків.

Роботодавці заповнюють та подають лише наступні:

- Додаток 1 (Д1) «Відомості про нарахування заробітної плати (доходу, грошового забезпечення) застрахованим особам)»,

- Додаток 4ДФ «Відомості про суми нарахованого доходу, утриманого та сплаченого податку на доходи фізичних осіб та військового збору»,

- Додаток 5 (Д5) «Відомості про трудові відносини та період проходження військової служби»,

- Додаток 6 (Д6) «Відомості про наявність підстав для обліку стажу окремим категоріям осіб відповідно до законодавства».

Головна частина Податкового розрахунку

Рядок 01. Тип Розрахунку: зазначаємо необхідний тип Розрахунку:

- «Звітний» – якщо Розрахунок подаємо за звітний період перший раз;

- «Звітний новий» – якщо до закінчення граничного терміну подання Розрахунку проводимо коригування інформації з попередньо поданих за такий звітний період Розрахунків з типом «Звітний» та / або «Звітний новий»;

- «Уточнюючий» – якщо після закінчення граничного терміну подання Розрахунку проводимо коригування даних з попередньо поданих за минулий звітний (податковий) період Розрахунків;

- «Довідковий» – якщо додатки Д1 і за потреби додатки Д5 та / або Д6 подаємо в межах звітного кварталу в складі Розрахунку для призначення пенсії або матеріального забезпечення, страхових виплат.

Рядок 02.Звітний (податковий) період. Вказуємо рік, квартал, за який подається Розрахунок та порядковий номер. Увага: нумерувати Розрахунки слід у межах одного звітного кварталу і не продовжувати у наступних.

Рядок 03. Платник. Зазначається повне найменування юридичної особи, або прізвище, ім'я, по батькові (за наявності) платника згідно з реєстраційними даними, інвесторами (операторами) за угодою про розподіл продукції зазначається дата та номер договору (угоди).

Рядок 031. Вказується код за ЄДРПОУ платника або реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами, або реєстраційний номер облікової картки платника податків – фізичної особи, або серія (за наявності) та номер паспорта для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку у паспорті.

Рядок 032. Код за Кодифікатором адміністративно-територіальних одиниць та територій територіальних громад (КАТОТТГ). Зазначається відповідний код.

Рядок 033. Зазначаються дані про відокремлений підрозділ юридичної особи (повне найменування відокремленого підрозділу), якщо Розрахунок подається податковим агентом за відокремлений підрозділ.

Рядок 034. Податковий номер ліквідованого платника єдиного внеску. Вказується код за ЄДРПОУ ліквідованого платника єдиного внеску у разі подання правонаступником Розрахунку з типом «Уточнюючий» за осіб, що перебували в трудових відносинах чи відносинах цивільно-правового характеру з платником єдиного внеску, який ліквідований.

Рядок 035. Код філії. Вказується у разі подання платником єдиного внеску відомостей про філію під час подання розрахунку з типом «Уточнюючий».

Рядок 04. Податкова адреса. Вказується податкова адреса платника, поштовий індекс, а також контактні телефони та адреса електронної поштової скриньки.

Рядок 05. Зазначаються найменування контролюючого органу, до якого подається Розрахунок.

Рядок 06. Інформація про додатки, що додаються до Розрахунку та є його невід’ємною частиною. Зазначається інформація про додатки (кількість додатків та кількість аркушів додатків, що є складовими Розрахунку). У рядку 061 зазначається про подання додатку 1, у рядку 064 – про додаток 4ДФ, у рядку 065 – про додаток 5, у рядку 066 – про додаток 6.

Рядок 07. Зазначається код основного виду економічної діяльності, заповнюється згідно з класифікацією видів економічної діяльності ДК 009:2010.

Рядок 08. Зазначається клас професійного ризику виробництва (у разі подання Розрахунку за період до 01 січня 2016 року).

Рядок 09. Ознака платника єдиного внеску. В одному з рядків 091 – 095 проставляємо позначку «Х», яка відповідає ознаці платника податку. Так, звичайні роботодавці проставлять позначку «Х» в рядку 091, бюджетні установи – в рядку 092,підприємства, організації всеукраїнської громадської організації осіб з інвалідністю, зокрема товариства УТОГ, УТОС – 093; підприємства, організації громадської організації осіб з інвалідністю – 094, резидент Дія Сіті – 095.

Рядок 10. Штатна чисельність працівників (показники кількості працівників зазначаються в цілих одиницях). У відповідних рядках у розрізі місяців звітного кварталу зазначаємо інформацію щодо кількості застрахованих осіб.

Рядки 101, 102, 103. Відображаємо середньооблікову кількість штатних працівників (СКШП) всього (рядок 101) та за окремими категоріями (рядки 102, 103). Визначаємо цей показник відповідно до приписів Інструкції зі статистики кількості працівників, затвердженої наказом Держкомстату від 28.09.2005 №286.

Рядок 104. Показуємо облікову кількість штатних працівників. Її обчислюють на певну дату, наприклад на перше або останнє число місяця.

Рядок 105. Зазначаємо кількість застрахованих осіб у звітному періоді, яким нараховано заробітну плату (крім осіб, яким у звітному періоді нараховано грошове забезпечення). Проте тут зазначаємо не тільки зарплату, а й інших застрахованих осіб, яким у звітному місяці нараховувався дохід (крім осіб, що отримували грошове забезпечення). Разом з тим до рядка 105 не повинні потрапити працівники або інші фізособи, яким дохід не нараховувався, проте в Д1 за ними формувалися рядки з кількістю днів у трудових відносинах (роз'яснення ЗІР, категорія 201.06.01).

Рядок 110. Зазначаємо кількість створених нових робочих місць у відповідному місяці звітного кварталу. Новим робочим місцем є робоче місце, яке створене у зв’язку зі створенням нового суб’єкта господарювання (крім того, що створений шляхом припинення) або збільшенням штатної чисельності працівників за умови відсутності скорочення (зменшення) середньомісячної чисельності за попередні 12 місяців, а також створене шляхом модернізації або зміни технології виробництва, що потребують нових знань, навичок та вмінь працівника.

Таблична частина Податкового розрахунку

Таблична (основна) частина Розрахунку має 3 розділи. Проте звичайні роботодавці та резиденти Дія Сіті заповнюють лише розділу I. Відомості у цьому розділі наводять у розрізі місяців звітного кварталу, які відповідають додатку 1 за відповідні місяці періоду.

Рядок 1. Загальна сума нарахованого доходу. Зазначають загальний нарахований дохід, що є базою нарахування ЄСВ без обмеження максимальною величиною бази нарахування ЄСВ. Це сума за даними графи 16 додатку 1. Дані цього рядка дорівнюють сумі рядків з 1.1 по 1.5, в яких в свою чергу зазначають:

- сума нарахованої заробітної плати;

- сума винагороди за договорами цивільно-правового характеру;

- сума оплати перших п’яти днів тимчасової непрацездатності, що здійснюється за рахунок коштів платника податків;

- сума допомоги по тимчасовій непрацездатності, яка виплачується за рахунок коштів Пенсійного фонду України;

- сума допомоги у зв’язку з вагітністю та пологами.

Рядок 2. Сума нарахованого доходу у межах максимальної величини, на яку нараховується ЄСВ. Проставляємо загальну суму за рядками 2.1 – 2.5. Показник цього рядка дорівнює сумі графи 17 та 18 Додатку 1.

Нижче у рядках 2.1 – 2.6 зазначають такий нарахований дохід у розмірі сум нарахованого доходу:

- роботодавцями, на яку нараховується ЄСВ за ставкою 22% (рядок 2.1);

- підприємствами, установами і організаціями, фізичними особами – підприємцями, у тому числі тими, які обрали спрощену систему оподаткування, працюючим особам з інвалідністю (ставка ЄСВ 8,41%) (рядок 2.2);

- підприємствами та організаціями всеукраїнських громадських організацій осіб з інвалідністю, зокрема товариств УТОГ, УТОС (5,3%) (рядок 2.3);

- підприємствами та організаціями громадських організацій осіб з інвалідністю, працюючим особам з інвалідністю (5,5%) (рядок 2.4).

В рядку 2.5 зазначають додаткову базу нарахування ЄСВ (22%) (дані із графи 18 Додатку 1) , що були визначені з метою виконання вимоги про сплату ЄСВ з мінімальної зарплати.

Рядок 3. Нарахований ЄСВ. Проставляємо загальну суму за рядками 3.1, 3.2, 3.3, 3.4, 3.5 і 3.6.

У рядках з 3.1 по 3.4 зазначають ЄСВ, нарахований да виплати, зазначені в рядках 2.1 – 2.4.

В рядку 3.5 зазначаємо загальну суму ЄСВ, нарахованого на додаткові бази ЄСВ, що відображені у рядку 2.5.

Рядки 3.2.1, 3.3.1, 3.4.1. Зазначають довідково суми ЄСВ, які нарахував би страхувальник на базу нарахування ЄСВ працівника з інвалідністю, якби не застосовував пільгову ставку. Значення цих рядків визначають наступним чином:

- рядок 3.2.1 = рядок 2.2 х 22% : 100%;

- рядок 3.3.1 = рядок 2.3 х 22% : 100%;

- рядок 3.4.1 = рядок 2.4 х 22% : 100%.

Рядок 4. Донараховано та / або доутримано єдиного внеску у зв’язку з виправленням помилок, допущених в попередніх звітних періодах. Це показник рядків 4.1 – 4.3.

Заповнюють, якщо у місяцях звітного кварталу виявили заниження сум ЄСВ, що мали місце у попередніх звітних періодах. Суми донарахованого ЄСВ (у розрізі ставок) зазначаємо в рядках 4.1, 4.1.1 – 4.1.3. Суми доутриманого ЄСВ (виправлення помилки, допущеної до 01.01.2016) – у рядку 4.3.

Рядок 4.2 заповнюємо, якщо заниження суми ЄСВ у частині нарахувань пов’язане зі збільшенням розміру ставки ЄСВ через зміну класу профризику виробництва (виправлення помилки, допущеної до 01.01.2016).

У рядках 4.4, 4.4.1 – 4.4.3 у розрізі ставок зазначаємо ЄСВ, донарахований у зв’язку з виправленням помилки, допущеної в попередніх звітних періодах за мобілізованими працівниками, за якими єдиноподатником було прийнято рішення не сплачувати ЄСВ.

Рядок 5, 5.1. Заповнюємо у випадку нарахування пені. Проставляємо загальну та у розрізі місяців звітного кварталу суму пені, яка самостійно вами розрахована відповідно до ч. 2 ст. 25 Закону України від 08.07.2010 №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

Рядок 6. Сума на яку зменшено суму нарахувань та / або утримань з єдиного внеску у зв’язку з виправленням помилки, допущеної в попередніх звітних періодах. Це показник суми рядків 6.1 – 6.3. Заповнюють, якщо у місяцях звітного кварталу виявили завищення сум ЄСВ, що мало місце у попередніх звітних періодах. У рядках 6, 6.1, 6.1.1 – 6.1.3 зазначаємо зменшення сум ЄСВ у частині нарахувань у розрізі ставок. Зменшення сум ЄСВ в частині утримання (виправлення помилки, допущеної до 01.01.2016) показуємо в рядку 6.3.

Рядок 6.2 заповнюємо, якщо завищення суми ЄСВ у частині нарахувань пов’язане зі зменшенням розміру ставки ЄСВ через зміну класу професійного ризику виробництва (виправлення помилки, допущеної до 01.01.2016).

У рядках 6.4, 6.4.1 – 6.4.3 у розрізі ставок зазначаємо зменшення ЄСВ у зв’язку з виправленням помилки, допущеної в попередніх звітних періодах за мобілізованими працівниками, за якими єдиноподатником було прийнято рішення не сплачувати ЄСВ.

Рядок 7. Загальна сума єдиного внеску, що підлягає сплаті. Визначається в розрізі місяців звітного кварталу наступним чином: рядок 3 + рядок 4 – рядок 6.

Рядок 8.Загальна сума єдиного внеску, що підлягає сплаті за звітний квартал. Ц загальна сума зобов’язання зі сплати ЄСВ за звітний квартал. Сума гр. 1 + гр. 2 + гр. 3 рядка 7.

Додаток 1 Податкового розрахунку

Рядок 01. Тип додатку. Відмічаємо відповідну клітинку «Звітний», «Звітний новий», «Уточнюючий» чи «Довідковий» залежно від того, який тип Розрахунку подається:

- «Звітний» (рядок 011) – звіт подається за звітний період перший раз;

- «Звітний новий» (рядок 012) – звіт подається з метою уточнення внесених відомостей (виправлення помилок) щодо реквізитів та / або сумових показників вже після подання розрахунку типу «Звітний», але до закінчення граничного строку звітування).

Зверніть увагу: коригування даних проводиться на підставі інформації з попередньо поданих за такий звітний період звітів (з типом «Звітний» та поданих пізніше з типом «Звітний новий»);

- «Уточнюючий» (рядок 013) – порядок заповнення такого звіту такі ж, що й для «Звітного нового», але подається він у разі, коли несумові помилки знайдені після закінчення граничного строку подання;

- «Довідковий» (рядок 014) – подається в складі Розрахунку з типом «Звітний» як «Довідковий» з позначкою «призначення пенсії» або «призначення матеріального забезпечення, страхових виплат» у відповідному полі рядка 035 Д1.

Рядок 02. Період. Арабськими цифрами вказують звітний (податковий) період (календарний рік) та квартал. Номер кварталу зазначають в числах від 1 до 4. Далі у відповідній клітинці зазначають номер місяця у звітному Д1.

Наприклад Д1 за січень буде мати номер 1, за лютий – 2, за березень – 3. В наступній клітинці вказуємо номер додатка в Розрахунку.

Рядок 03. Платник єдиного внеску. Вказують повне найменування юридичної особи або прізвище, ім’я, по батькові (за наявності) платника єдиного внеску.

Рядок 031. Зазначають код за ЄДРПОУ для юридичних осіб. Якщо Д1 подає ФОП за найманих працівників, то тут вказують реєстраційний номер облікової картки платника податків – фізичної особи, або серія (за наявності) та номер паспорта для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку у паспорті.

Рядок 033. Податковий номер ліквідованого платника єдиного внеску. В загальному випадку цей рядок не заповнюють. Але якщо страхувальник ліквідований, але потрібно подати Д1 із типом «Уточнюючий» за осіб, що перебували в трудових відносинах чи відносинах цивільно-правового характеру з платником єдиного внеску, який ліквідований, і такий додаток подає правонаступник, то тут зазначають код за ЄДРПОУ ліквідованого платника єдиного внеску.

Рядок 034. Код філії. Заповнюють у разі подання платником єдиного внеску Розрахунку з типом «Уточнюючий» за попередні періоди, у яких використовувався код філії.

Рядок 035. Заповнюють у разі подання Д1 з типом «Звітний» як «Довідковий». Це відбувається, якщо протягом поточного кварталу потрібно надати відомості щодо осіб, яким призначено пенсію, або для призначення матеріального забезпечення застрахованим особам (зокрема, для виплати лікарняних та допомоги по вагітності та пологах за рахунок коштів ФСС, для нарахування і виплати допомоги по безробіттю, якщо після звільнення працівник встав на облік у центрі зайнятості як безробітний). У цьому разі проставляють позначку у відповідній клітинці.

Графа 04. Вказують арабськими цифрами номер за порядком проведеного запису щодо застрахованої особи.

Графа 05. Проставляють відповідну позначку щодо громадянства фізичної особи. Так, якщо застрахована особа щодо якої зазначаються відомості в Д1, є громадянином України проставляють позначку «1», якщо ні – «0».

Графа 06. Зазначають стать застрахованої особи, якщо це жінка – зазначають літеру «Ж», якщо чоловік – «Ч».

Графа 07. Зазначають реєстраційний номер облікової картки платника податків або серія (за наявності) та номер паспорта застрахованої особи.

Графа 08. Вказують код застрахованої особи (КЗО). Такий код обирається з відповідної таблиці, яка наведена в додатку 1 до

Так, для відображення інформації щодо нарахування заробітної плати звичайному працівнику (ставка ЄСВ 22%), тут проставляють КЗО «1», якщо це особа з інвалідністю (ставка ЄСВ 8,41%) – зазначають КЗО «2». Якщо застрахованій особі (ставка ЄСВ 22%) нараховані лікарняні, то проставляють КЗО «29», декретним відповідає КЗО «42». Винагороду за виконані роботи (надані послуги) за договором ЦПХ зазначаємо із кодом «26».

Графа 09. Цю графу заповнюють лише у певних випадках із зазначенням коду типу нарахування (КТН) 1 – 15. У більшості випадків роботодавці використовують такі КТН:

- 1 – якщо відображаєте зарплату, нараховану колишньому працівникові за відпрацьований час або за рішенням суду середній заробіток за вимушений прогул; або винагороду за ЦПД за виконані роботи (надані послуги), строк виконання якої (яких) перевищує календарний місяць;

- 2 – якщо самостійно донараховуєте ЄСВ за минулі періоди;

- 3 – якщо самостійно зменшуєте зайво нарахований ЄСВ за минулі періоди;

- 10 – якщо відображаєте відпускні. Зверніть увагу, що в поточному місяці були нараховані «перехідні» відпускні, відпускні за дні відпустки майбутнього місяця, то їх відображають в окремих рядках в сумі, що припадає на дні відпустки в цих місяцях. Обов’язково вказують місяць та рік, за який вони були нараховані;

- 13 – якщо потрібно відобразити ЄСВ-різницю (різницю між МЗП і фактичною базою нарахування ЄСВ) (саму різницю зазначають у графі 18). Зверніть увагу: таку різницю відображають за поточний місяць. Внесення інформації за минулі місяці можливо лише під час нарахування лікарняних / декретних за попередні місяці;

- 14 – якщо відображаєте у Д1 за поточний звітний період суму ЄСВ-різниці за попередні періоди, яка виникла у зв’язку з утриманням відпускних, за дні відпустки наданої в рахунок невідпрацьованої частини робочого року при звільненні працівника.

Графа 10. Зазначають місяць і рік, за який проведено нарахування доходу фізособі.

Графа 11. Зазначають прізвище, ім’я, по батькові (за наявності) застрахованої особи.

Графа 12. Проставляють кількість календарних днів, що припадають на період тимчасової непрацездатності працівника.

Графа 13. Зазначають кількість календарних днів відпустки без збереження заробітної плати.

Графа 14. Проставляють кількість календарних днів звітного місяця, протягом яких застрахована особа перебувала в трудових відносинах (на які припадає дія ЦПД на виконання робіт або надання послуг).

Якщо за працівником заповнені декілька рядків, графу 14 заповнюють за одним рядком, а саме за рядком із сумою зарплати (за наявності).

Графа 15. Проставляють кількість календарних днів відпустки у зв’язку з вагітністю та пологами, які припадають на конкретний місяць перебування працівниці в такій відпустці.

Графа 16. Зазначаємо фактично нараховані суми зарплати, винагород за виконані роботи (надані послуги) за ЦПД, лікарняних і допомоги по вагітності та пологах, тобто без обмеження максимальною величиною бази нарахування ЄСВ.

Стосовно однієї застрахованої особи допускається декілька записів у Д1, якщо протягом одного звітного (податкового) періоду застрахованій особі були здійснені нарахування виплат за поточні та майбутні (відпускні, допомога у зв’язку з вагітністю та пологами), за минулі (тимчасова непрацездатність та перебування у відпустці у зв’язку з вагітністю та пологами і нарахування сум заробітної плати (доходу) за виконану роботу (надані послуги), строк виконання якої (яких) перевищує календарний місяць, а також за відпрацьований час після звільнення з роботи або згідно з рішенням суду – сум середньої заробітної плати за вимушений прогул) періоди.

Суми відпускних вносите в поле відповідного місяця тільки в сумі, що припадає на дні відпустки цього місяця. При цьому в графі 09 зазначаєте код типу нарахування «10».

Суми виплат, нарахованих за дні тимчасової непрацездатності, у тому числі у зв’язку з вагітністю та пологами, відображайте в окремих рядках у полі відповідного місяця тільки в сумі, яка припадає на такий місяць.

Якщо ви у звітному місяці нараховуєте зарплату за попередній період, зокрема у зв’язку з виявленням помилок, то донараховані суми включайте в зарплату поточного місяця (тобто місяця, в якому були здійснені такі донарахування).

Зверніть увагу: в графі 16 (17) можна проставити від’ємні значення зарплати (допомоги), тільки якщо необхідно відобразити:

- суми перерахунків зарплати, пов’язаних з уточненням кількості відпрацьованого часу попередніх звітних (податкових) періодах у зв’язку з відпусткою, тимчасовою непрацездатністю і настанням відпустки у зв’язку з вагітністю та пологами;

- сторновані суми відпускних, лікарняних і допомоги по вагітності та пологах.

Нарахування відображаються за календарний місяць (з першого по останнє число місяця).

Графа 17. Відображаємо нараховані суми зарплати, винагород за виконані роботи (надані послуги), лікарняних і допомоги по вагітності та пологах у межах максимальної величини бази нарахування ЄСВ.

Графа 18. Заповнюємо за працівниками, за якими донараховували ЄСВ до розміру мінімального страхового внеску. Зазначаємо різницю між МЗП і фактичною базою нарахування ЄСВ за конкретний місяць. Якщо заповнюєте графу 18, то обов’язково в рядку 09 треба зазначати тип нарахування.

Графа 19. Заповнюємо лише у випадках, коди потрібно виправити помилку в попередніх періодах щодо ЄСВ, утриманого з доходу працівника.

Графа 20. Зазначаємо суму ЄСВ, нарахованого на конкретний вид доходу.

Графа 21. Зазначаємо наявність трудової книжки у роботодавця. Так, за рядками з виплатами, нарахованими за основним місцем роботи, проставляємо «1». В усіх інших випадках – «0».

Якщо працівник – внутрішній сумісник (працює на умовах сумісництва на тому ж підприємстві, яке є його основним місцем роботи), то за рядком із сумами доходу, нарахованого:

- за основним місцем роботи, проставляємо «1»;

- за місцем роботи за внутрішнім сумісництвом – «0»

Графа 22. Якщо працює на умовах неповного робочого часу, проставляємо «1», в інших випадках – «0».

Графа 23. Проставляють «1», якщо за працівником ведеться облік спецстажу або він має право на пільги з пенсійного забезпечення. В інших випадках – «0».

Графа 24. Проставляють «1» за працівниками, яких прийняли на нові робочі місця. В інших випадках – «0».

Графа 25. Заповнюють в разі подання Податкового розрахунку з типом:

- «Звітний новий» або «Уточнюючий» з метою виправлення помилок у несумових показниках; («0» – рядок на введення, «1» – рядок на виключення);

- «Звітний новий» з метою виправлення помилок у сумових показниках, які виправляються до граничного строку подання звіту.

Для виправлення помилок проставляють «0» – якщо потрібно ввести рядок, «1» – якщо рядок потрібно виключити.

Графа 26. Проставляють ознаку наявності трудового договору з нефіксованим робочим часом. Ознака «1» проставляється у разі, якщо працівник виконує роботу на підставі трудового договору з нефіксованим робочим часом, ознака «0» – якщо до працівника не застосовуються умови статті 211 глави III Кодексу законів про працю України.

Додаток 4ДФ Податкового розрахунку

Рядок 01. Тип додатку. Відмічаємо відповідну клітинку: «Звітний», «Звітний новий» чи «Уточнюючий» залежно від того, який Розрахунок подається.

Рядок 02. Звітний (податковий) період. Відображають рік та порядковий номер звітного кварталу арабськими цифрами від 1 до 4. Слід також вказати номер місяця у кварталі арабськими цифрами від 1 до 3 (наприклад січень – 1 місяць, лютий – 2 місяць, березень – 3 місяць 1 кварталу). Також вказуємо номер Розрахунку, до якого додається 4ДФ, який відповідає номеру, вказаному у заголовній частині Розрахунку. Крім цього потрібно вказати номер додатка такого виду в Розрахунку від 1 до 3. Якщо додаток складаємо за січень, то вказуємо номер 1. Відповідно, за лютий – буде 2 і так далі.

Рядок 03. Платник податків. Зазначають найменування юридичної особи або прізвище, ім’я та по батькові (за наявності) самозайнятої фізичної особи, що подає Розрахунок.

Рядок 031. Податковий номер або серія (за наявності) та номер паспорта платника податків. Вказуємо ЄДРПОУ юридичної особи або реєстраційний номер облікової картки платника податків або серія (за наявності) та номер паспорта фізичної особи – податкового агента, який подає Розрахунок.

Рядок 032. Код за КАТОТТГ за місцезнаходженням платника податків або відокремленого підрозділу, якщо Розрахунок подає податковий агент за відокремлений підрозділ. Зазначаємо відповідний код.

Рядок 04. Працювало за трудовими договорами (контрактами) (ознака 101). Проставляємо кількість працівників, що працюють за трудовими договорами (контрактами) у звітному періоді, по яких здійснюється нараховування доходу за ознакою 101.

Рядок 05. Працювало за цивільно-правовими договорами (ознака 102). Проставляємо кількість працівників, які працюють за цивільно-правовими договорами у звітному періоді, по яких здійснюється нараховування доходу за ознакою 102.

Розділ 1 (рядок 06)

Графа 1. Відображаємо порядковий номер кожного рядка, що заповнюється.

Графа 2. Відображаємо реєстраційний номер облікової картки або серію, номер паспорта фізичної особи, якій нараховано дохід.

Графа 3а. Сума доходу нарахованого. Відображаємо дохід (суму), нарахований фізичній особі. Дохід вказуємо окремо за кожною ознакою доходу, наведеній у Довіднику ознак доходів фізичних (додаток 2 до Порядку).

Графа 3. Сума доходу виплаченого. Відображаємо суму фактично виплаченого податковим агентом доходу фізичній особі у місяці, за який заповнюється додаток 4ДФ. Якщо заробітна плата за звітний місяць виплачується у встановлені терміни в наступному місяці (тобто не пізніше 7 числа), то вона має бути відображена в 4ДФ за той місяць, за який вона нарахована. Наприклад, у 4ДФ за січень відображається заробітна плата, яка нарахована у січні та виплачена в лютому, за лютий (нарахована у лютому та виплачена в березні), за березень (нарахована в березні та виплачена у квітні).

Графа 4а. Сума податку на доходи фізичних осіб нарахованого . Відображаємо суму податку, нарахованого та утриманого з доходу фізичної особи.

Графа 4. Сума податку на доходи фізичних осіб перерахованого. Відображаємо фактичну суму ПДФО, перераховану до бюджету у відповідному місяці.

Графа 5а. Сума військового збору нараховано. Відображається сума військового збору, нарахованого та утриманого з доходу, нарахованого платнику податку згідно із законодавством. Дані зазначаємо персоніфіковано по кожній фізособі.

Графа 5. Сума військового збору перераховано. Відображається фактична сума перерахованого військового збору до бюджету. Дані зазначаємо персоніфіковано по кожній фізообі.

Графа 6. Ознака доходу. Вказуємо ознаку доходу відповідно до Довідника ознак. Наприклад, зарплаті та лікарняним відповідає ознака доходу «101», винагороді за цивільно-правовим договором – ознака «102», «декретним» – «128». Щодо кожної фізичної особи потрібно заповнювати стільки рядків, скільки ознак доходів вона має, тобто одна ознака доходу – один окремий рядок у 4ДФ.

Графа 7. Дата прийняття на роботу. Проставляється дата (число, порядковий номер місяця, рік) прийняття фізичної особи на роботу, наприклад, якщо дата прийняття – 22 листопада 2024 року, то у графі 7 потрібно вказати «22.11.2024». Графа 7 заповнюється щодо працівників, прийняти на роботу у звітному періоді.

Графа 8. Дата звільнення з роботи. Зазначають дату звільнення працівника в такому ж порядку як у графі 7.

Наприклад, якщо працівник звільнився 11 січня, а 25 січня знову прийнятий на роботу, то інформація по ньому вказується у графах 7 та 8 в окремих рядках, адже дохід у вигляді зарплати був нарахований двічі за окремими підставами і за окремі періоди роботи протягом звітного місяця.

Але якщо працівник був прийнятий на роботу 4 січня, а 29 січня звільнився, то інформація по ньому вказується у графах 7 та 8 в одному рядку, оскільки у такому разі дохід виплачено за однією підставою і за один період.

Для тих фізичних осіб, які не змінювали місця роботи у звітному періоді, графи 7, 8 не заповнюються.

Графа 9. Ознака податкової соціальної пільги. Відображають ознаку пільги відповідно кодів, наведених у додатку 2 до Порядку №4. За відсутності у фізичної особи пільг у звітному періоді проставляється прочерк.

Графа 10. Ознака (0, 1). Заповнюється лише для «Звітного нового» та «Уточнюючого» Розрахунків у випадку виправлення раніше поданої звітної інформації. У цій графі відображається ознака «0», якщо рядок потрібно ввести, чи ознака «1», якщо рядок потрібно виключити.

В останньому рядку розділу I вказуються загальні суми показників по графах 3а, 3, 4а, 4, 5а та 5.

Рядок 07 або розділ II Зведені дані про оподаткування процентів, виграшів (призів) у лотерею. Призначений для відомостей щодо оподаткування процентів, виграшів (призів) у лотерею. Ці дані вказують лише податкові агенти, які є банківськими чи іншими фінансовими установами, а також оператори лотереї.

Крім того у ньому передбачено рядки щодо сум військового збору. Однак у розділі ІІ показники заповнюються лише у випадках, якщо потрібно виправити помилки за періоди до 2021 року. Адже з 1 січня цього року дані щодо військового збору вказується у формі 4ДФ в розділі 1 не узагальнено, а персоніфіковано. Тож при поданні звітного розрахунку показники рядка 07 не заповнюємо.

Рядок 08 або Розділ ІІІ. Розгорнута інформація про бюджетні гранти. Відображається інформація стосовно осіб, по яких у розділі І наявні відомості з ознакою доходу «Дохід у вигляді бюджетного гранту» (201), «Дохід у вигляді бюджетного гранту, використаний за нецільовим призначенням» (202), «Дохід у вигляді бюджетного гранту, що повертається платником податку» (203).

Графа 1. «№ з / п». Відображається порядковий номер кожного рядка, що заповнюється.

Графа 2. «Реєстраційний номер облікової картки платника податків або серія (за наявності) та номер паспорта». Відображається реєстраційний номер облікової картки платника податків або серія (за наявності) та номер паспорта (для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку у паспорті), яким одержано бюджетний грант, і про якого надається інформація в 4ДФ.

Графа 3. Зазначається номер укладеного договору з надання бюджетного гранту.

Графа 4. Відображається дата складання договору про надання бюджетного гранту.

Графа 5. Відображається граничний термін виконання такого договору.

Графа 6. Зазначається конкретна інформація – на які цілі, програми (заходи) надані кошті згідно з договором.

Графа 7. Зазначається фактична дата виконання заходу (цілі).

Графа 8а «Сума гранту згідно з договором». Відображається сума гранту, яка передбачена згідно договору.

Графа 8 «Сума гранту фактично надано». Відображається сума фактичного наданого (нарахованого, виплаченого) гранту платнику податку у відповідному періоді, яка обов’язково зазначається у розділі I за ознакою доходу «201».

Графа 9а «Використання сум гранту». Відображається сума гранту, яка фактично використана за цільовим призначенням платником податку.

Графа 9 «Використання сум гранту». Відображається сума гранту, яка фактично використана за нецільовим призначенням та / або використана не в повному обсязі, та неповернута платником податку надавачу, відображається у розділі I за ознакою доходу «202», та підлягає оподаткуванню податком на доходи фізичних осіб та військовим збором.

Графа 10а «Повернення коштів». Відображається загальна сума гранту, яка фактично була не використана і повернута платником податку.

Графа 10 «Повернення коштів». Відображається сума гранту, яка була повернута платником податку у зв’язку з нецільовим використанням, відображається у розділі I за ознакою доходу «203».

Графа 11. «Ознака (0, 1)». Заповнюється лише для «Звітного нового» та «Уточнюючого» Розрахунків у випадку виправлення раніше поданої звітної інформації. У цій графі відображається ознака «0», якщо рядок потрібно ввести, чи ознака «1», якщо рядок потрібно виключити.

Показники, які відображені у графах 2, 8, 9, 10 розділу III по платнику податку – фізичній особі мають відповідати графам 2, 3а та 3 такого платника, що зазначені у розділі I цього додатка.

У кінці 4ДФ проставляються: кількість заповнених рядків розділу I, кількість фізичних осіб, на яких подано інформацію, та кількість сторінок додатка. Під час визначення кількості заповнених рядків розділу I підсумковий рядок не враховується.

У полі «Дата подання» проставляється дата подання Розрахунку податковим агентом.

4ДФ на останній сторінці завіряється підписами керівника і головного бухгалтера або ФОП і особи, відповідальної за ведення бухгалтерського обліку. Засвідчується печаткою за наявності.

Додаток 5 Податкового розрахунку

Рядок 01. Зазначайте необхідний тип Розрахунку:

- «Звітний» (рядок 011) – якщо Д5 подається в складі Розрахунку з типом «Звітний»;

- «Звітний новий»( рядок 012) – якщо Д5 подається в складі Розрахунку з типом «Звітний новий» та містить виключно коригування даних відповідно до передбаченого для цього додатка порядку коригування рядків;

- «Уточнюючий» (рядок 013) – якщо Д5 подається в складі Розрахунку з типом «Уточнюючий» та містить виключно коригування даних відповідно до передбаченого для цього додатка порядку коригування рядків;

- «Довідковий» (рядок 014) – якщо Д5 подається в складі Розрахунку з типом «Звітний» як «Довідковий» з позначкою «призначення пенсії» або «призначення матеріального забезпечення, страхових виплат» у відповідному полі рядка 036.

Рядок 02. Звітний (податковий) період. Вказуються арабськими цифрами:

- звітний (податковий) період (календарний рік), за який подається Розрахунок;

- квартал, за який формується Розрахунок (цифрове значення від 1 до 4);

- номер додатка в Розрахунку.

Рядок 03. Платник єдиного внеску. Зазначають повне найменування юридичної особи або прізвище, ім'я, по батькові (за наявності) платника єдиного внеску.

Рядок 031. Податковий номер або серія (за наявності) та номер паспорта платника єдиного внеску. Вказують код за ЄДРПОУ платника єдиного внеску або реєстраційний номер облікової картки платника податків – фізичної особи, або серія (за наявності) та номер паспорта для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку у паспорті.

Рядок 034. Вказують код за ЄДРПОУ ліквідованого платника єдиного внеску у разі подання правонаступником Розрахунку з типом «Уточнюючий» за осіб, що перебували в трудових відносинах чи відносинах цивільно-правового характеру з платником єдиного внеску, який ліквідований.

Рядок 035. Зазначають код філії, у разі подання платником єдиного внеску Розрахунку з типом «Уточнюючий» за попередні періоди, у яких використовувався код філії.

Рядок 036. Обирається необхідна позначка:

- для призначення пенсії – у разі подання Д1 у складі Розрахунку з типом «Звітний» як «Довідковий» для призначення пенсії застрахованим особам. У цьому разі Д5 має містити відомості для призначення пенсії по застрахованим особам, які подаються за період до дати формування заяви на призначення пенсії;

- для призначення матеріального забезпечення, страхових виплат – у разі подання Д5 у складі Розрахунку з типом «Звітний» як «Довідковий» для призначення матеріального забезпечення, страхових виплат. У цьому разі Д1 має містити відомості для призначення інших соціальних виплат по застрахованим особам.

Графа 04. Вказуютьсяарабськими цифрами номер за порядком проведеного запису щодо застрахованої особи.

Графа 05. Громадянин України (1 – так; 0 – ні). Зазначають відповідну ознаку, так для застрахованих осіб, які є громадянами України вноситься позначка «1», для негромадянина – «0».

Графа 06. Договір ЦПХ за основним місцем роботи або за сумісництвом. Зазначаємо «1», якщо уклали ЦПД на виконання робіт / надання послуг (у тому числі гіг-контракт) з особою, яка є найманим працівником вашого підприємства. В іншому випадку – «0».

Графа 07. Категорія особи. Зазначаємо, до якої категорії особи відноситься особа, на яку сформовано рядок. Так, якщо формуємо рядок з інформацією про прийняття, призначення переміщення, переведення, звільнення, то обираємо категорії:

- «1» – наймані працівники (з трудовою книжкою) – якщо особу прийнято за основним місцем роботи або

- «2» – наймані працівники (без трудової книжки) – якщо особу прийнято за сумісництвом, у тому числі внутрішнім.

Якщо з особою укладено ЦПД, обираєте категорію 3 – особи, які виконують роботи за договорами цивільно-правового характеру.

Якщо зазначаємо інформацію про «декретну» відпуску, то зазначаємо категорію, яка відповідає її виду:

- «4» – особи, яким надано відпустку для догляду за дитиною від трирічного віку до досягнення нею шестирічного віку;

- «5» – особи, яким надано відпустку у зв’язку з вагітністю та пологами;

- «6» – особи, яким надано відпустку для догляду за дитиною до досягнення нею трирічного віку.

Графа 08. Зазначаємо реєстраційний номер облікової картки платника податків. Якщо особа відмовилася від нього й має паспорт громадянина України у формі:

- книжечки, графу заповнюємо у форматі БКNNXXXXXX, де БК – константа, що вказує на реєстрацію в ПФУ за паспортними даними; NN – дві українські літери серії паспорта (верхній регістр); XXXXXX – шість цифр номера паспорта (з ведучими нулями);

- пластикової картки, графу заповнюємо у форматі ПХХХХХХХХХ, де П – константа, що вказує на реєстрацію в ПФУ за паспортними даними; ХХХХХХХХХ – дев’ять цифр номера ID-паспорта.

Графа 10. Зазначаємо дату початку / закінчення відповідної події, яка відбулася у звітному кварталі (прийняття, призначення, звільнення, переведення, переміщення, відпустки) та яку відображаємо в Д5. Дату вносимо у форматі «ДДММРРРР» (день, місяць та рік) без розділення крапками.

Графа 11. Внутрішній сумісник (1 – так, 0 – ні). Зазначаємо «1», якщо працівник, на якого формуємо рядок, є внутрішнім сумісником. В іншому випадку проставляємо «0».

Графа 12. Переведено, призначено на іншу посаду або роботу, переміщено до іншого підрозділу. Зазначаєте «1» у разі відображення інформації про переведення на іншу постійну роботу, призначення застрахованої особи на іншу посаду або роботу, переміщення до іншого підрозділу. В іншому випадку – «0».

Графа 13. Професійна назва роботи. Заповнюємо лише для осіб з категоріями «1» та «2» у графі 07 Д5. Зазначаємо професійну назву роботи з Національного класифікатора України «Класифікатор професій ДК 003:2010», що відповідає посаді (роботі), на яку прийнятий, призначений, переведений, переміщений або з якої звільнений працівник.

Графа 14. Код класифікаторапрофесій. Зазначаємо лише для осіб з категоріями «1» та «2» у графі 07 Д5. Проставляємо код КП, що відповідає професійній назві роботи з графи 13.

Графа 15. Посада. Зазначаємо лише для осіб з категоріями «1» та «2» у графі 07 Д5. Вписуємо найменування посади (професії), на яку прийнятий, призначений, переведений, переміщений або з якої звільнений працівник.

Графа 16. Документ підстава про початок, кінець трудових або цивільно-правових відносин, переведення на іншу посаду, роботи та відпусток. Зазначаємо документ (найменування, номер і дату), на підставі якого відбулася подія, про яку інформуємо.

Зазвичай, якщо рядок сформовано на найманого працівника, то зазначаємо реквізити відповідного наказу (розпорядження). Якщо інформуємо про початок / закінчення цивільно-правових відносин – зазначаємо реквізити договору ЦПХ (гіг-контракту, якщо відображаємо інформацію за гіг-спеціалістом).

Графа 17. Підстава для припинення трудових або цивільно-правових відносин. Зазначаєте підставу припинення трудових (цивільно-правових) відносин. Якщо це трудові відносини (звільнення осіб з категоріями «1» та «2»), то підставою буде відповідна стаття КЗпП, наведена в наказі про звільнення. Наприклад, працівник звільнився за угодою сторін – у графі 17 зазначайте: «п. 1 ч. 1 ст. 36 КЗпП». За звичайним ЦПД у графі 17 наводите відповідну главу чи статтю ЦКУ, яка регулює відносини за таким договором. Наприклад, для підряду можна зазначити «гл. 61 ЦКУ», для послуг – «гл. 63 ЦКУ».

Що стосується гіг-контракту, то, на наш погляд, тут слід зазначити підставу, відповідно до якої він припиняється. Такі підстави перелічені в ч. 3 ст. 18 Закону України від 15.07.2021 №1667-IX «Про стимулювання розвитку цифрової економіки в Україні». Тож, наприклад, якщо гіг-контракт припиняється у зв’язку з закінченням строку його дії, то в графі 17 за рядком з інформацією про припинення зазначаємо: «п. 2 ч. 3 ст. 18 Закону України від 15.07.2021 № 1667-IX».

Графа 18. Дата створення нового робочого місця (штатної одиниці), на якеу звітному періоді працевлаштований працівник. Заповнюєте у разі працевлаштування особи на нове робоче місце. Майте на увазі, що нове робоче місце – це місце, яке створене в результаті:

- утворення нового суб’єкта господарювання (крім тих, які створені шляхом припинення). Зауважте: у цьому випадку робоче місце вважатиметься новим протягом 12 місяців з моменту створення самого суб’єкта господарювання;

- модернізації або зміни технології виробництва, що потребують нових знань, навичок та вмінь працівника;

- збільшення штатної кількості працівників за умови відсутності зменшення середньомісячної кількості за попередні 12 місяців.

Дата (число, місяць та рік) створення може не збігатися з датою початку трудових відносин.

Графа 19. Військове звання. Звичайні роботодавці графу 19 не заповнюють. Цю графу заповнюють військові частини.

Графа 20. Ознака (0, 1). Заповнюєте при поданні Розрахунку з типом «Звітний новий» або «Уточнюючий» та Д5. Зазначаєте:

- «0», якщо вносите рядок із правильними чи додатковими даними до Д5;

- «1», якщо виключаєте рядок з помилковими даними Д5.

Додаток 6 Податкового розрахунку

Додаток 6 призначений для визначення платником ЄСВ періодів (строків) трудової або іншої діяльності, що відповідно до законів, якими встановлюються умови пенсійного забезпечення, відмінні від загальнообов’язкового державного пенсійного страхування, зараховуються при визначенні права на відповідну пенсію, а також періоди страхового стажу, не пов’язані із трудовою та / або професійною діяльністю (п. 6 розділу IV Порядку №4).

За допомогою Додатку 6 формуються відомості про спецстаж працівників. До такого спецстажу, зокрема, включають:

- стаж роботи на визначених законодавством роботах (наприклад, стаж роботи на роботах зі шкідливими і важкими умовами праці відповідно до Списку №1 та Списку №2 робіт, професій і посад);

- стаж за вислугу років, що надає право на вихід на пенсію до досягнення пенсійного віку;

- стаж за роботу на посадах, пенсії за якими встановлюють згідно із законами України «Про державну службу»; «Про прокуратуру»; «Про державну підтримку засобів масової інформації та соціальний захист журналістів»; «Про наукову і науково-технічну діяльність»; «Про статус народного депутата України»; «Про Національний банк України»; «Про службу в органах місцевого самоврядування» та ін.

Рядок 01. Обирають необхідний тип Розрахунку, проставляючи позначку у відповідній клітинці:

- «Звітний» (рядок 011) – якщо Д6 подається за звітний період перший раз;

- «Звітний новий» (рядок 012) – якщо Д6 подається для коригування внесених відомостей вже після подання розрахунку типу «Звітний», але до закінчення граничного строку звітування;

- «Уточнюючий» (рядок 013) – якщо Д6 подається для виправлення помилок після закінчення граничного строку подання податкового розрахунку;

- «Довідковий» (рядок 014) – якщо Д6 подається в складі Розрахунку з типом «Звітний» як «Довідковий» з позначкою «призначення пенсії», та має містити відомості для призначення пенсії, які подаються за період до дати формування заяви на призначення пенсії.

Рядок 02. Звітний (податковий) період. Вказуємо арабськими цифрами звітний (податковий) період (календарний рік) та квартал, за який подається Розрахунок. Номер кварталу проставляємо у цифровому значенні від 1 до 4. Далі зазначаємо номер місяця у звітному кварталі. Так, наприклад Д6 за січень буде мати номер 1, Д6 за лютий – № 2, за березень – 3.

Також вказуємо номер додатка в Розрахунку.

Рядок 03. Платник єдиного внеску. Вказуємо повне найменування юрособи або прізвище, ім’я, по батькові (за наявності) платника єдиного внеску згідно з реєстраційними даними.

Рядок 031. Податковий номер або серія (за наявності) та номер паспорта платника єдиного внеску. Зазначаємо код за ЄДРПОУ для юридичних осіб. Якщо Д1 подає ФОП за найманих працівників, то тут вказують реєстраційний номер облікової картки платника податків - фізичної особи, або серія (за наявності) та номер паспорта для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку у паспорті.

Рядок 032. Заповнюють якщо страхувальник ліквідований, але потрібно подати Д6 із типом «Уточнюючий» щодо спецстажу за осіб, що перебували в трудових відносинах з платником єдиного внеску, який ліквідований. Такий додаток подає правонаступник. У рядку зазначають код за ЄДРПОУ ліквідованого платника єдиного внеску.

Рядок 033. Для призначення пенсії. Зазначається позначка для призначення пенсії у разі подання Д6 у складі Розрахунку з типом «Звітний» як «Довідковий» для призначення пенсії застрахованим особам. У цьому разі Д6 має містити відомості для призначення пенсії по застрахованій особі, які подаються за період до дати формування заяви на призначення пенсії.

Графа 04. Арабськими цифрами вказують порядковий номер запису.

Графа 05. Громадянин України. Проставляють відповідну позначку щодо громадянства фізичної особи. Так, для застрахованих осіб, які є громадянами України вноситься позначка «Х», а для застрахованих осіб із числа іноземців поле залишається незаповненим.

Графа 06. Зазначають реєстраційний номер облікової картки платника податків або серію (за наявності) та номер паспорта застрахованої особи.

Графа 07. Код підстави для обліку спецстажу. Вказують 8-розрядний код підстави для обліку спецстажу. Код обирають із довідника, який наведений в додатку 3 до Порядку №4.

Графа 08. Вказують прізвище, ім’я, по батькові працівника.

Графа 09. Початок періоду. Зазначають початок періоду обліку спец стажу. Якщо застрахована особа відпрацювала на посаді, яка зараховується до спецстажу, весь місяць, тут ставиться «01» (перше число місяця), якщо не з початку місяця – відповідне число місяця. Якщо застрахована особа прийнята у звітному місяці на посаду, робота на якій зараховується до спецстажу, то реквізит 10 Д6 має відповідати даті початку трудових відносин Додатку 5.

Графа 10. Кінець періоду. Проставляють кінець періоду обліку спец стажу. Якщо застрахована особа відпрацювала до кінця місяця, тут ставиться останнє число місяця («28», «29», «30» або «31»), якщо ні (звільнення з середини місяця, увільнення від посади, що зараховується до спецстажу), – відповідне число місяця.

Графи 11 «Кількість днів», 12 «Кількість годин, хвилин». Заповнюють лише одну з граф. Залежно від діючого обліку праці у страхувальника в звітному році для конкретної застрахованої особи наводиться або кількість фактично відпрацьованих днів (графа 11), або кількість фактично відпрацьованих робочих годин і хвилин (графа 12) в умовах праці, що дають підстави для нарахування спецстажу.

Графа 13. Норма тривалості роботи для її зарахування за повний місяць спецстажу (дні або години / хвилини). Наводять норму тривалості роботи для конкретної підстави: кількість днів або годин і хвилин (залежно від встановленого варіанта обліку робочого часу страхувальником), які треба відпрацювати у звітному місяці застрахованій особі для того, щоб такий місяць повністю було зараховано їй до спецстажу.

Графи 14 та 15. Вказують номер та дату наказу про проведення атестації робочого місця.

Графа 16. Ознака / Сезон. Цю графу заповнюють страхувальники з сезонним характером праці .

Графа 17. Ознака12 (0, 1). Заповнюють в разі подання Д6 з типом «Звітний новий» та «Уточнюючий» для виправлення помилок попередніх звітних періодів. Для виправлення помилок проставляють «0» – якщо потрібно ввести рядок, «1» – якщо рядок потрібно виключити.

Як подавати Податковий розрахунок

Податковий розрахунок подають:

- в електронній формі – через Електронний кабінет з використанням кваліфікованого електронного підпису (ідентифікатор – J0500109 / F0500109);

- у паперовій формі – особисто або поштою, підписаний та з печаткою, якщо така використовується.

Тетяна ГУЛЬ, консультант з питань оплати праці та трудового права, редактор 7еminar

Статті на тему:

ТОП-11 ситуацій з виправлення помилок в Об'єднаній звітності

Виправлення помилок в Об'єднаній зарплатній звітності

Бланк документа: