Точна відповідність

За датою

Популярні

За вподобаннями

За датою

За датою

Популярні

За вподобаннями

20 лютого

Вечірній бухгалтер

20.02.2026

Новий розподіл перших днів для оплати лікарняних. Нова дека + 17 додатків до 2 березня. Бізнес із доходом до 8 млн грн без ФОП. Стеження ДПС і БЕБ за рухом коштів. 🙋♀️ Вечірній бухгалтер від 20.02.2026

Коротко, структурно, зрозуміло розповідаємо про головні бухгалтерські новини на цей час. Радимо кращі статті та консультації дня, даємо зразки документів. І зовсім…

Усі публікації17337

Новина13255

Стаття1621

Консультація2335

Мінікурс126

Теми

Акцизний податок195

Аліменти42

Благодійність, волонтерство33

Бронювання, критичність448

Будівництво43

Вечірній бухгалтер404

Виробництво34

Витрати діяльності68

Відпустка, відпускні341

Відрядження, підзвітні кошти109

Відстрочки, ВЛК237

Військовий збір125

Військовий облік517

Державний нагляд176

Дивіденди33

Дозвілля49

Документообіг, первинні документи385

Е-сервіс551

Екологічний податок40

Єдиний податок372

ЄСВ263

Заборгованість123

Запаси33

Заробітна плата503

Звільнення, скорочення179

ЗЕД259

Зміни у законодавстві705

Інвентаризація16

Індексація, компенсація209

Інше395

ІТ, Дія Сіті, Дефенс Сіті108

Кадрова робота300

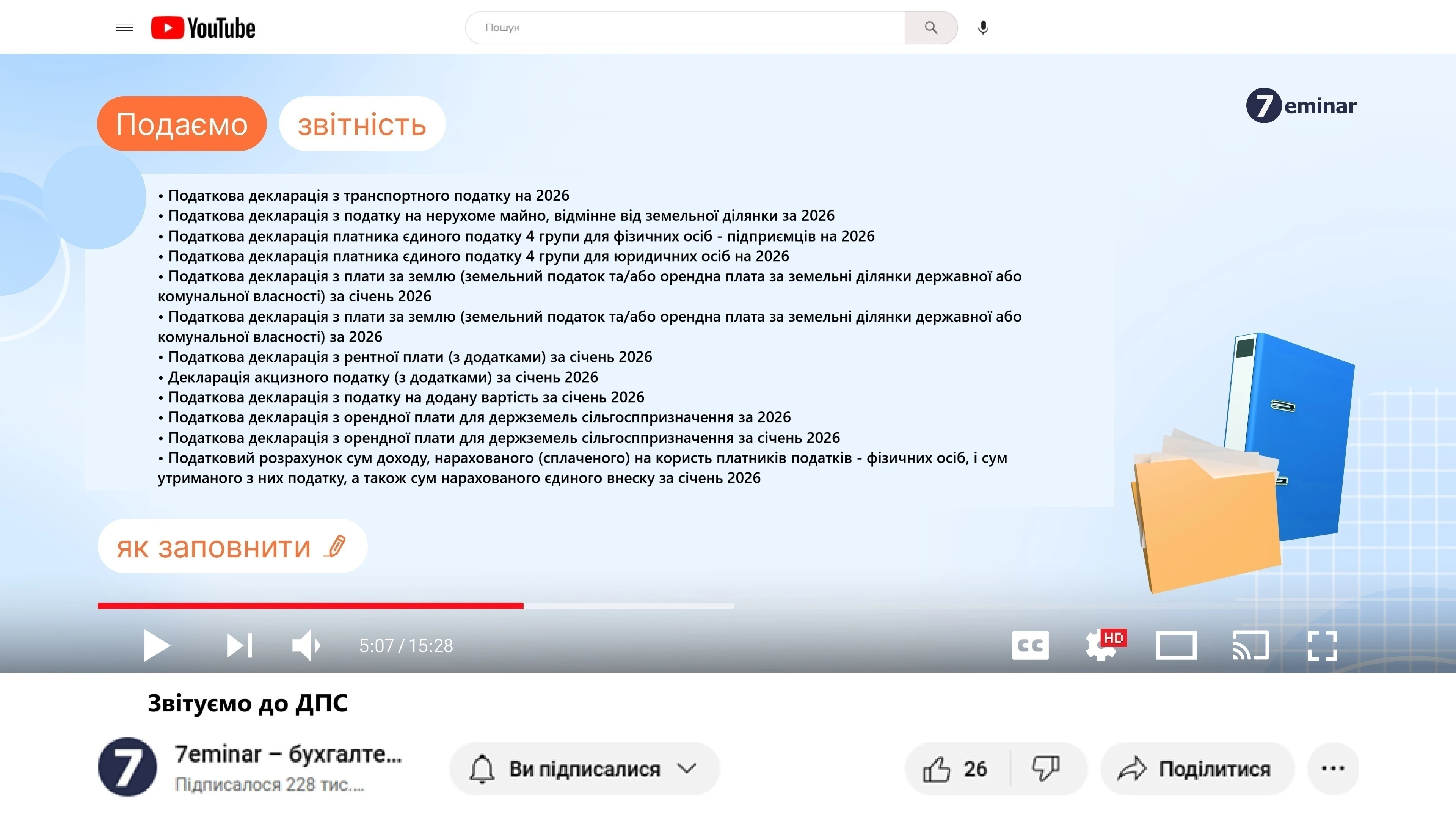

Календар бухгалтера170

Калькулятори21

Кошти, розрахунки610

Курсові різниці4

Лікарняні та декретні306

Ліквідація госпсуб'єкта57

Ліцензії та дозволи259

Медицина146

Місцеві збори25

Нематеріальні активи11

Неприбуткова діяльність43

Облікова політика22

Освіта29

Основні засоби, МНМА107

Особи з інвалідністю218

Охорона праці214

ПДВ720

ПДФО369

Пенсія, соцпільги316

Перевірки, штрафи909

Підсумки тижня71

Пільги124

Податкова та фінзвітність765

Податковий борг44

Податок на майно223

Податок на прибуток149

Політика, економіка496

Працевлаштування, переведення349

Рентна плата42

Робочий час, графіки роботи90

Розрахунки за ЦПД16

РРО / ПРРО, фіскальні чеки387

Самозайняті особи41

Сільгоспдіяльність210

Статистичні звіти123

Створення суб'єкта, зміни148

Судова практика643

Сумісництво, суміщення105

Торгівля, послуги153

Транспорт у діяльності217

Трудові книжки159

Фінансові інвестиції17

ФОП680

Форма №20-ОПП105

Цільове фінансування123

Цінні папери6