- Натуральний коефіцієнт: законодавче підґрунтя

- Натуральний коефіцієнт: економічне обґрунтування використання

- Натуральний коефіцієнт: відповіді на часті запитання

- Облік негрошового доходу із застосуванням натурально коефіцієнту

- Висновки

Натуральний коефіцієнт: законодавче підґрунтя

У п. 164.5 Податкового кодексу України (далі – ПКУ) сформульовано основне правило щодо застосування натуркоефіцієнту.

Тут йдеться про пряму вказівку використовувати його для податку на доходи. І якщо говоримо про ставку 18%, то коефіцієнт –

1,219512 (100 : (100 - 18)).

А ось із військовим збором вже багато років маємо усталену позицію податкової служби. Її фахівці вказують, що натуркоефіцієнт під час обчислення воєнного збору не застосовують. Так до прикладу у листі ДПСУ від 12.03.2024 №6722/6/99-00-24-03-03-06 читаємо:

Враховуючи викладене та зважаючи на те, що положеннями п. 16-1 підрозділу 10 розділу XX «Перехідні положення» Кодексу прямо не встановлено порядок визначення бази оподаткування для військового збору, зокрема, з урахуванням особливостей, встановлених у п. 164.5 ст. 164 розділу IV Кодексу для податку на доходи фізичних осіб, то база оподаткування військовим збором визначається податковими агентами без застосування положень п. 164.5 ст. 164 Кодексу.

Щоправда, були випадки коли в індивідуальних податкових консультаціях податківці вже ж наполягали на застосуванні коефіцієнту і для військового збору (див. ІПК від 02.11.2023 №3900/ІПК/99-00-24-03-03-06):

Таким чином, з дати набрання чинності Закону №2520, у разі нарахування (надання) податковим агентом доходів у будь-якій негрошовій формі, такі доходи включаються до загального місячного (річного) оподатковуваного доходу платника податків і оподатковуються ПДФО і військовим збором з урахуванням положень п. 164.5 ст. 164 Кодексу.

Та все ж повернемося до букви закону.

Так у пп. 1.4. п. 161 підрозділу 10 розділу ХХ ПКУ читаємо:

1.4. Нарахування, утримання та сплата (перерахування) збору з доходів платників збору, зазначених у підпункті 1 підпункту 1.1 цього пункту, здійснюються в порядку, встановленому розділом IV цього Кодексу, з урахуванням особливостей, визначених підрозділом 1 цього розділу, за ставками, визначеними підпунктом 1.3 цього пункту.

Досить розпливчасте формулювання чи не так? Саме тому пропонуємо зануритися в економічний зміст застосування натуркоефіцієнта.

Натуральний коефіцієнт: економічне обґрунтування використання

Якщо пояснювати простими словами, то натуркоефіцієнт потрібен для того, щоб перетворювати чистий дохід, який може отримати фізособа, на сукупний «брудний» дохід, з якого після утримання всіх податків залишиться виплачена фізичній особі сума.

І відповідний результат можна одержати саме завдяки коефіцієнту який буде обчислений за формулою:

К= 100 : (100 - Спдфо - Свз), де

- Спдфо – ставка ПДФО;

- Свз – ставка ВЗ.

Далі до вашої уваги три простих приклади, де ПДФО та військовий збір однакові, але умови різні. При цьому говоримо про застосування однакових ставок ПДФО (18%) та військового збору (5%).

Коефіцієнт обчислений за наведеною вище формулою за таких обставин має дорівнювати К = 1,298701.

Наша мета – наочно продемонструвати, що для коректного розрахунку потрібно застосовувати саме цей коефіцієнт.

Приклад 1. Грошовий оподатковуваний дохід

Нараховано доходу – 20000 грн. Утримано із доходу:

- податок на доходи – 3600 грн;

- військовий збір – 1000 грн.

Виплачений дохід: 15400 грн

Приклад 2. Нараховано грошовий дохід, але частково виплата у негрошовій формі

Нараховано – 20000 грн. Утримано із доходу:

- податок на доходи – 3600 грн;

- військовий збір – 1000 грн.

Виплачений дохід: 10000 грн. Вручена річ вартістю 5400 грн. Загальна сума виплаченого доходу: 15400 грн.

У цьому випадку відбудеться залік зустрічних зобов’язань із фізособою, якій була вручена річ в рахунок нарахованого доходу – у підприємства є зобов’язання перед фізособою на загальну суму 15400 грн за нарахованим доходом, і саме в рахунок нього передаємо річ. А про застосування натуркоефіцієнту в даному випадку не йдеться.

Але уявіть, що до негрошової частини доходу було застосовано коефіцієнт 1,298701. У такому разі ми дізнаємося, що «брудна сума» негрошового доходу до оподаткування становить 5400 грн х 1,298701 = 7012,99 грн, з якої утримано відповідно 1262,34 грн ПДФО та 350,65 грн військового збору.

Приклад 3. Йдеться виключно про негрошовий дохід

Фізособі передається, скажімо телефон, вартість якого 15400 грн. Застосувавши натуркоефіцієнт 1,298701 отримаємо суму «брудного доходу» – 20000 грн. Утримано із доходу (20000 грн):

- податок на доходи – 3600 грн;

- військовий збір – 1000 грн.

Як бачимо, у всіх трьох прикладах загальні суми оподатковуваного доходу та утриманого із нього ПДФО та військового збору збігаються. А от якщо б ми застосували інший натуркоефіцієнт, цього не сталося б.

Натуральний коефіцієнт: відповіді на часті запитання

Отже, з точки зору економіки застосування натуркоефіцієнта можемо надати такі відповіді на наступні запитання:

1. Чи завжди потрібно застосовувати натуркоефіцієнт?

Коли податковий агент виплачує платнику податку два види доходу – грошовий і негрошовий, але податок із негрошового доходу утримують з грошового, то натуркоефіцієнт застосовувати взагалі не потрібно. Інакше порушується баланс між утриманнями та чистим доходом, і фізособа фактично сплачуватиме більшу суму податку.

Водночас, відповідно до п. 164.5 ПКУ, податковий агент зобов’язаний застосовувати натуркоефіцієнт при оподаткуванні доходів, наданих у негрошовій формі, незалежно від того, з яких коштів буде сплачено податок. І якщо утриманий через коефіцієнт податок покриватиметься за рахунок іншого (грошового) доходу фізособи, це суперечить економічній логіці, оскільки призводить до переплати податку. З огляду на це такий варіант дій не можна вважати бездоганним. Тож не найкраща ідея вдаватися до нього. Але якщо вже й діятимете у вказаний спосіб, то радимо взяти від фізособи заяву із проханням провести залік у випадках, коли йтиметься про різні види доходів та підстави для їх нарахування.

Уявіть ситуацію коли фізособа отримує негрошовий дохід від іншої фізособи, яка не є податковим агентом. Тут натуркоефіцієнт ніколи не застосовується! Приміром вам хтось подарував той саме телефон вартістю 20000 грн. Це власне і буде оподатковуваний дохід (зараз умисно не згадуємо про пільгу щодо оподаткування подарунків). В результаті під час декларування доходу одержувач самостійно сплатить ПДФО (3600 грн) та військовий збір (1000 грн), його чистий дохід становитиме 15400 грн. Чому ж має бути різниця, якщо той самий дохід виплатить податковий агент, утримуючи податки з іншого доходу фізособи?

Та схоже про економічне підґрунтя застосування натуркоефіцієнту всі давним давно забули. Тож на практиці у разі надання негрошового доходу керуємося п. 164.5 ПКУ – про це ще поговоримо нижче.

2. Коли потрібно застосовувати натуркоефіцієнт?

Тут маємо виділити два випадки:

- Якщо податковий агент виплачує два види доходу (грошовий і негрошовий) і не утримує ПДФО та військовий збір з грошового доходу, то спочатку необхідно застосувати натуркоефіцієнт для визначення «брудної» суми доходу. Та у такому разі з огляду на думку податківців щодо військового збору про коефіцієнт може не йтися і може бути застосований коефіцієнт 1,219512 (див. приклади нижче).

- Якщо податковий агент надає лише негрошовий дохід, він повинен донарахувати суму доходу із застосуванням натуркоефіцієнта. А ось тут коефіцієнт завжди має враховувати як ПДФО, так і військовий збір. Коли мова про застосування ставок ПДФО 18% та військового збору 5%, то натуркоефіцієнт – 1,298701. Звісно із цим твердженням можна сперечатися. Втім, якщо обійтися без коефіцієнта що враховує військовий збір отримаємо ситуацію, коли такий збір буде сплачено податковим агентом власним коштом. В результаті у фізособи виникне ще один оподатковуваний дохід у вигляді сплаченого за нього військового збору. І далі по колу, адже щоразу під час сплати збору без донарахування із коефіцієнтом вам знову доведеться визнавати оподатковуваний дохід, поки в результаті сума збору не наблизиться до нуля.

Далі на наочних прикладах розберемо застосування коефіцієнта.

Облік негрошового доходу із застосуванням натурально коефіцієнту

Перш ніж перейти до обліку, маємо відповісти на ще одне насправді важливе запитання.

Чи потрібно податковому агенту донараховувати дохід із урахуванням відповідного коефіцієнту?

Однозначного рішення тут не існує. Варто говорити про два можливих підходи:

- суму податку повністю покриває платник податку, тобто донарахування не відбувається;

- податковий агент донараховує фізособі доход із урахуванням натуркоефіцієнту.

Обидва підходи мають право на життя, і навіть можуть застосовуватися одним і тим самим податковим агентом в різних ситуаціях. Втім на практиці автору доводилося частіше зустрічатися із другим варіантом.

Наводимо дві практичні ситуації, які дозволять опанувати застосування натуркоефіцієнта та відображення в обліку.

Ситуація 1. Суму податкових платежів із негрошового доходу повністю покриває платник податку

Підприємство за умовами колдоговору оплачує відвідування працівником фітнес залу – 1000 грн на місяць. Кошти підприємство перераховує на рахунок закладу. Також працівникові нараховано зарплату у розмірі 20000 грн.

ПФДО та військовий збір із вартості відвідування фітнес залу за умовами колдоговору та за заявою працівника стягують із зарплати.

Усі розрахунки проведемо застосовуючи коефіцієнт для податку на доходи 1,219512 та без застосування натуркоефіцієнта щодо військового збору. Тобто з огляду на рекомендації податківців.

Хоча, як ми вже підкреслювали вище з точки зору економіки у такому випадку взагалі не потрібно було б застосовувати коефіцієнт із п. 164.5 ПКУ. Але переконані, що фахівці ДПС саме цього вимагатимуть через буквальне прочитання п. 164.5 ПКУ. Тож базу оподаткування суми сплаченої за відвідання працівником фітнес залу все ж доводиться збільшувати. До речі у наведеній ситуації взагалі ліпше відмовитися від прямої оплати підприємством відвідання працівником фітнес залу. Простіше нарахувати працівникові більшу суму зарплати, з якої буде утримано податкові платежі. А далі:

- або працівник самостійно оплатить відвідання фітнес залу;

- або оплату за заявою працівника проведе підприємство і проведе залік зустрічних заборгованостей.

І ще один нюанс: такий дохід визнають зарплатним відповідно до пп. 2.3.4 Інструкції зі статистики заробітної плати, затвердженої наказом Держкомстату від 13.01.04 №5. Але єдиний внесок нараховуємо на номінальну вартість такого доходу без коефіцієнта!

Бухгалтерський облік разом зі всіма розрахунками наведемо у таблиці.

Зміст операції | Кореспонденція рахунків | Сума, грн | |

Дт | Кт | ||

Сплачено за відвідування фітнес зали Савченко О.С. | 377 | 311 | 1000,00 |

Нараховано зарплату Савченко О.С. | 92 | 661 | 20000,00 |

Визнано витрати на оплату відвідування фітнес зали | 92 | 663 | 1000,00 |

Закрито зустрічні розрахунки за відвідування фітнес зали | 663 | 377 | 1000,00 |

Відображене збільшення бази оподаткування внаслідок застосування натуркоефіцієнту (1000 грн х 1,219512 -1000 грн) Примітка. Запис потрібен за для відображення доходу у додатку 4ДФ до Об’єднаного розрахунку. Але можна обійтися й без нього. У будь-якому разі у додатку 4ДФ до Об’єднаного розрахунку слід відобразити нараховану працівнику зарплату в сумі 21219,51 грн. Щоправда, тут багато років постає питання щодо різниці у базах застосування податку на доходи та військового збору. Ми переконані що у додатку 4ДФ потрібно показати найбільшу із них | 663 | 663 | 219,51 |

Утримано податок на доходи: | |||

(20000,00 грн х 18%) | 661 | 641 | 3600,00 |

(1219,51 грн х 18%) | 663 | 641 | 219,51 |

Утримано військовий збір: | |||

(20000 грн х 5%) | 661 | 642 | 1000,00 |

(1000 грн х 5%) | 663 | 642 | 50,00 |

Нараховано ЄСВ ((20000 грн + 1000 грн) х 22%) | 92 | 651 | 4620,00 |

Проведено залік утримання податку на доходи та військового збору між зарплатними субрахунками (219,51 грн + 50 грн) | 661 | 663 | 269,51 |

Сплачено: | |||

(3600 грн + 219,51 грн) | 641 | 311 | 3819,51 |

(1000 грн + 50 грн) | 642 | 311 | 1050,00 |

| 651 | 311 | 4620,00 |

Виплачена зарплата на картрахунок Савченко О.С. (20000 грн - 3600 грн - 219,51 грн - 1000 грн - 50 грн) | 661 | 311 | 15130,49 |

Зверніть увагу! За для спрощення сплату кожного платежу (рядок 10 таблиці 1) ми показали одним проведенням. Але нагадуємо: і ПДФО, і військовий збір і єдиний внесок із суми сплаченої за відвідування фітнес зала мають бути сплачені у строки встановлені ПКУ та Законом України від 08.07.2010 №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування». У пп. 168.1.4 ПКУ передбачено що із оподатковуваного доходу, який надають у негрошовій формі податок слід сплатити до бюджету протягом трьох операційних днів з дня, що настає за днем такого нарахування (виплати, надання). ЄСВ ж потрібно сплачувати одночасно із наданням негрошового зарплатного доходу.

Підсумуємо: такий підхід хоч і зустрічається на практиці й не викликає претензій податківців, але не є коректним з точки зору економіки та фактично порушує інтереси фізособи (платника податку), причому саме в частині застосування натуркоефіцієнта як такого. Утім маємо те, що маємо.

Ситуація 2. Податковий агент донараховує працівникові доход із урахуванням натуркоефіцієнту

Візьмемо дані із ситуації 1. Але підприємство нараховує дохід в сумі необхідній для сплати податкових платежів із негрошового доходу (коефіцієнт – 1,298701) та із зарплати не потрібно доутримувати суми, обчислені з негрошогово доходу.

Тут слід знати, що принцип відображення у бухобліку буде однаковий не залежно від того який коефіцієнт буде застосований. Але найоптимальнішим на переконання автора є саме застосування коефіцієнта який враховує і суму ПДФО і суму військового збору – 1,298701. Сам же принцип полягає у донарахуванні доходу за даними бухобліку із віднесенням такого донарахування на витрати (див. таблицю).

Але тут є ще один нюанс. У такому разі база для нарахування ЄСВ також буде більшою. Тобто враховуватиме донараховану за натуркоефіцієнтом суму доходу.

Зміст господарської операції | Кореспонденція рахунків | Сума, грн | |

Дт | Кт | ||

Сплачено за відвідування фітнес зали Савченко О.С. | 377 | 311 | 1000,00 |

Нараховано зарплату Савченко О.С. | 92 | 661 | 20000,00 |

Визнано витрати на оплату відвідування фітнес зали | 92 | 663 | 1000,00 |

Закрито розрахунки за відвідування фітнес зали | 663 | 377 | 1000,00 |

Донараховано зарплатний доход Савченко О.С. у зв’язку із застосуванням натуркоефіцієнта (1000 грн х 1,298701 - 1000 грн) | 92 | 663 | 298,70 |

Утримано податок на доходи: | |||

(20000 грн х 18%) | 661 | 641 | 3600,00 |

(1298,70 грн х 18%) | 663 | 641 | 233,77 |

Утримано військовий збір: | |||

(20000 грн х 5%) | 661 | 642 | 1000,00 |

(1298,70 грн х 5%) | 663 | 642 | 64,94 |

Нараховано ЄСВ ((20000 грн + 1298,70 грн) х 22%) | 92 | 651 | 4685,71 |

Сплачено: Примітка. Див. блок щодо сплати податкових платежів під таблицею 1 | |||

(3600 грн + 233,77 грн) | 641 | 311 | 3833,77 |

(1000 грн + 64,94 грн) | 642 | 311 | 1064,94 |

| 651 | 311 | 4685,71 |

Виплачена зарплата на картрахунок Савченко О.С. (20000 грн - 3600 грн - 1000 грн) | 661 | 311 | 15400,00 |

Висновки

- Під час застосування другого підходу (ситуація 2) суми податкових платежів із ПДФО та військового збору звісно більші ніж у ситуації 1.

- Але такий варіант дій однозначно відповідає і економічній суті застосування натуркоефіцієнту, і власне букві ПКУ (ніхто ж не забороняє нам нарахувати більшу суму оподатковуваного доходу).

Василь ЦИГАНЕНКО, експерт з питань трудового законодавства, оплати праці та оподаткування, головний редактор kadroland

Читайте більше:

Індексація і доплата до рівня мінзарплати: як діяти роботодавцям

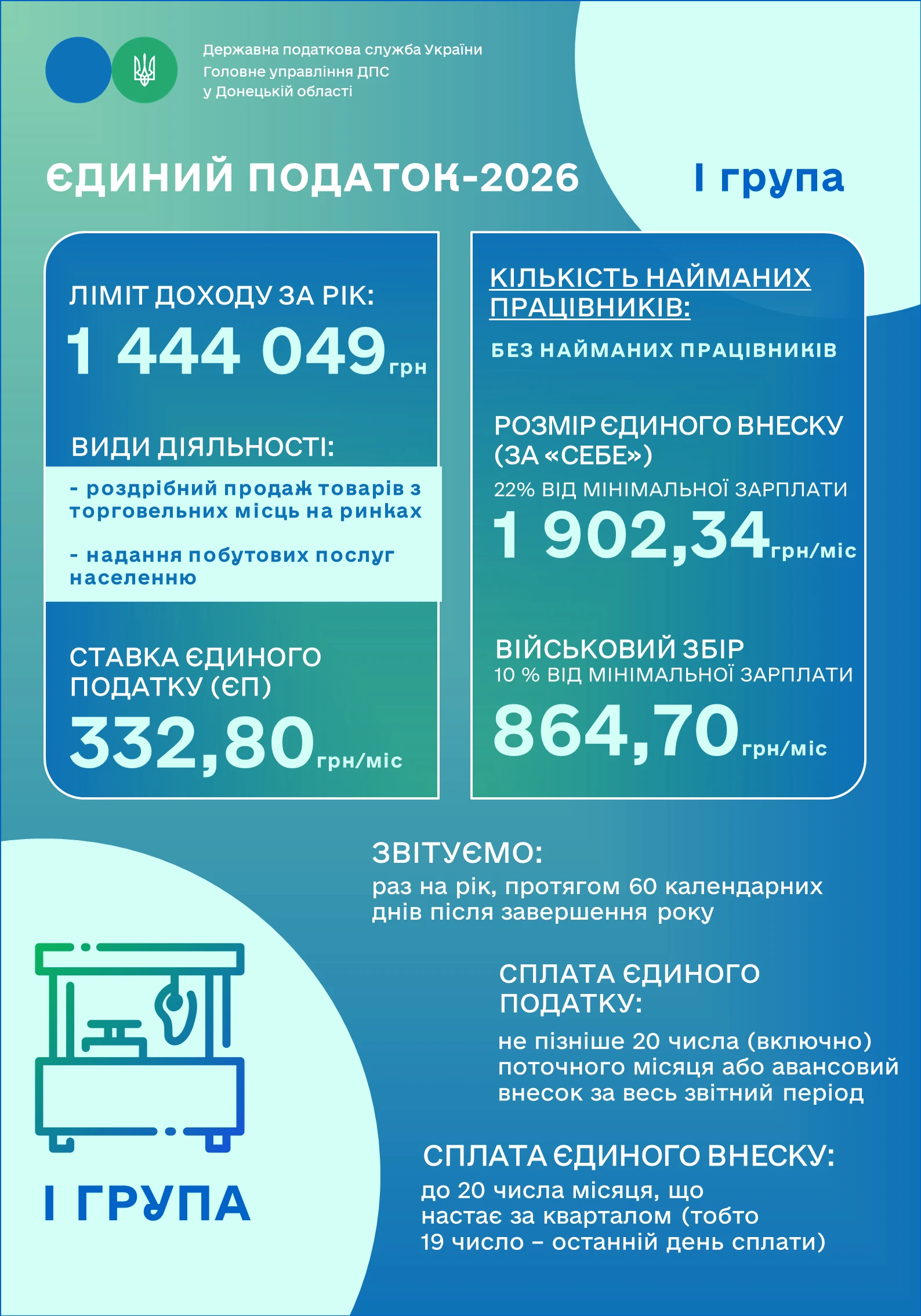

Податки із заробітної плати 2026: як утримувати

Мінімальна заробітна плата у 2026 році

Заробітна плата у 2026 році: структура, форми, мінімальний розмір, порівняння з МЗП

Мінімальний ЄСВ: ТОП-10 випадків донарахування

Сервіси для бухгалтера:

Калькулятор індексації зарплати