- Нецільова матеріальна допомога

- Бухоблік нецільової матеріальної допомоги

- Оподаткування нецільової матеріальної допомоги

- Цільова матеріальна допомога

- Бухоблік цільової матеріальної допомоги

- Оподаткування цільової матеріальної допомоги

- Допомога на оздоровлення

- Бухоблік допомоги на оздоровлення

- Допомога на лікування і медичне обслуговування

- Бухоблік допомоги на лікування та медичне обслуговування

- Оподаткування допомоги на лікування та медичне обслуговування

Нецільова матеріальна допомога

Нецільовою вважається допомога, яка надається без встановлення визначених умов або напрямів (пп.170.7.1 ПКУ) і носить разовий характер.

Надається на підставі заяви працівника та наказу (розпорядження) керівника підприємства. У заяві може зазначатися причина звернення за допомогою.

Матеріальна допомога працівникам нараховується відповідно до умов колективного та/або трудового договору.

Порядок нарахування матеріальної допомоги визначається локальним документом на підприємстві. За основу можна взяти Порядок надання державним службовцям матеріальної допомоги для вирішення соціально-побутових питань, затверджений постановою КМУ від 8.08.2016 №500, яким передбачено надання матеріальної допомоги у розмірі середньомісячної заробітної плати.

У такому разі можна керуватися новою редакцією п. 7 Порядку обчислення середньої заробітної плати, затверджений постановою КМУ від 08.02.1995 №100 (далі – Порядок №100), яка діє з 12.09.2023:

У разі коли середня місячна заробітна плата визначена законодавством як розрахункова величина для нарахування матеріальної (грошової) допомоги, вона обчислюється шляхом множення середньоденної заробітної плати на середньомісячне число робочих днів у розрахунковому періоді. Середньоденна заробітна плата визначається шляхом ділення заробітної плати за фактично відпрацьовані протягом 12 місяців робочі дні на число відпрацьованих робочих днів.

Під час обчислення середньої заробітної плати за 12 місяців виходячи з посадового окладу чи мінімальної заробітної плати середньоденна заробітна плата визначається шляхом ділення суми, розрахованої відповідно до абзацу двадцять третього пункту 4 цього Порядку, на число робочих днів за останні 12 календарних місяців, що передують місяцю, в якому відбувається подія, з якою пов'язана відповідна виплата, згідно з графіком роботи підприємства, установи, організації.

Середньомісячне число робочих днів розраховується шляхом ділення на 12 сумарного числа робочих днів за останні 12 календарних місяців згідно з графіком роботи підприємства, установи, організації, встановленим з дотриманням вимог законодавства.

Таким чином для нарахування допомоги за таким алгоритмом застосовуються наступні формули:

Розмір матеріальної (грошової) допомоги = Середньоденна заробітна плата х Середньомісячне число робочих днів;

Середньоденна заробітна плата = Заробітна плата за фактично відпрацьовані протягом 12 місяців робочі дні / Число відпрацьованих робочих днів протягом 12 місяців робочі дні;

Середньомісячне число робочих днів = Сумарне число робочих днів за останні 12 календарних місяців згідно з графіком роботи підприємства (установи, організації) / 12;

Бухоблік нецільової матеріальної допомоги

У бухгалтерському обліку нарахування допомоги за рахунок коштів роботодавця відображається за дебетом субрахунку 949 «Інші витрати операційної діяльності» та кредитом субрахунку 663 «Розрахунки за іншими виплатами».

Оподаткування нецільової матеріальної допомоги

ПДФО та ВЗ. Не включається до оподатковуваного доходу сума нецільової благодійної допомоги, у тому числі матеріальної, що надається резидентами – юридичними особами на користь платника податку протягом звітного податкового року сукупно у розмірі, що не перевищує суми граничного розміру доходу, до якого застосовується податкова соціальна пільга. Кількість виплат такої допомоги працівникам протягом року не обмежується.

Сума перевищення вказаного доходу оподатковується у джерела виплати на загальних підставах.

У додатку 4ДФ Податкового розрахунку сума допомоги нецільового характеру вказується із ознакою доходу 169. Розмір допомоги відображається у графах 3 та 3а. Графи 4, 4а, 5 та 5а не заповнюються. Якщо сума допомоги перевищує неоподатковуваний граничний розмір, то ПДФО та ВЗ із суми перевищення відображаються відповідно у графах 4, 4а, 5 та 5а.

Якщо загальна сума отриманої нецільової допомоги від декількох податкових агентів протягом звітного податкового року перевищує вказаний розмір, то працівник зобов'язаний подати річну податкову декларацію (пп. 170.7.3 ПКУ).

ЄСВ. Сума нецільової допомоги не включається до бази нарахування ЄСВ (п.14 розділу І Переліку видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов’язкове державне соціальне страхування,

затверджений постановою КМУ від 22.12.2010 №1170; далі – Перелік №1170).

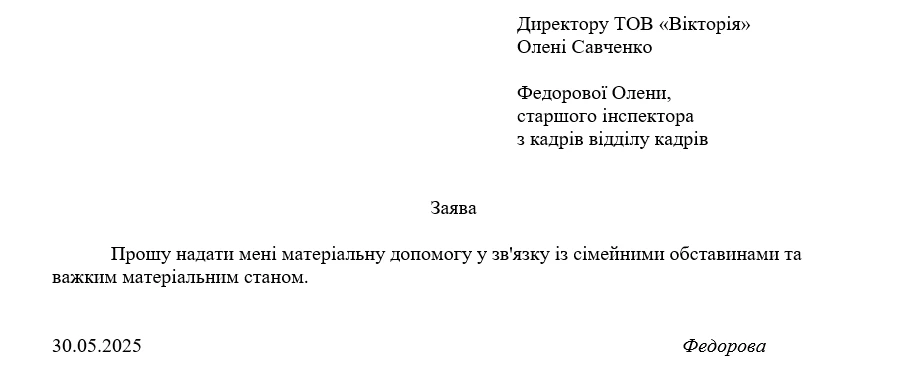

Зразок Заяви про матеріальну допомогу у зв’язку із сімейними обставинами

Завантажуйте шаблон та зразок Заява про матеріальну допомогу у зв’язку із сімейними обставинами

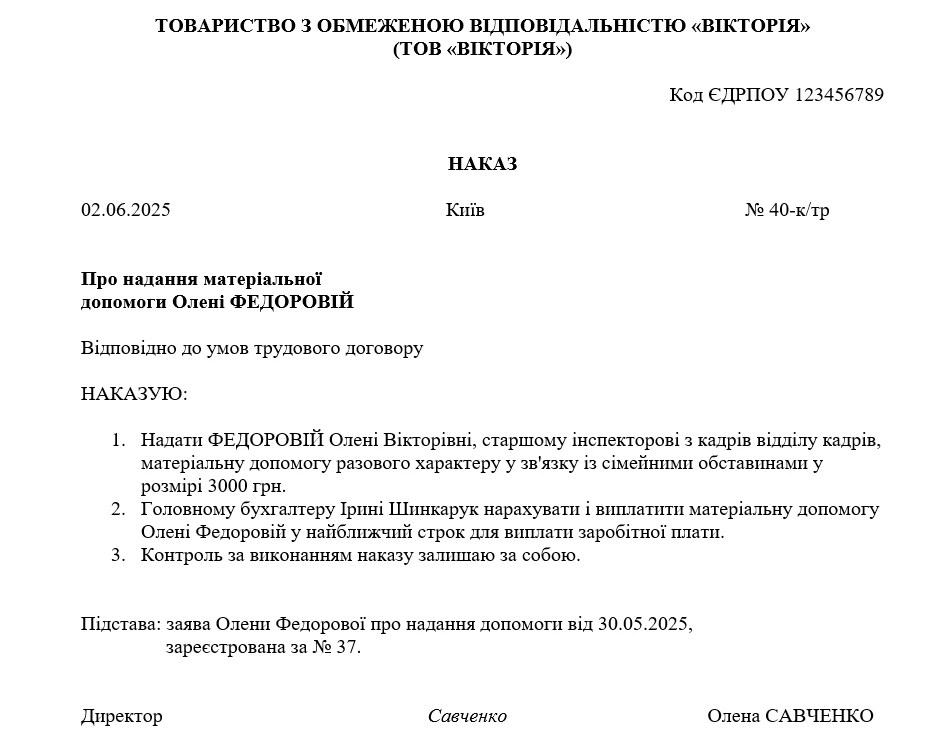

Зразок Наказу про матеріальну допомогу у зв’язку із сімейними обставинами

Завантажуйте шаблон та зразок Наказ про матеріальну допомогу у зв’язку із сімейними обставинами

Цільова матеріальна допомога

Цільовою є благодійна допомога, що надається під визначені умови та напрями її витрачання, які вказані у пп. 165.1.54, 170.7.4, 170.7.8 ПКУ.

Надається на підставі заяви працівника та наказу (розпорядження) керівника підприємства. У заяві зазначається причина та підстави звернення за допомогою.

Бухоблік цільової матеріальної допомоги

У бухгалтерському обліку нарахування допомоги за рахунок коштів роботодавця відображається за дебетом субрахунку 949 «Інші витрати операційної діяльності» та кредитом субрахунку 663 «Розрахунки за іншими виплатами».

Оподаткування цільової матеріальної допомоги

ПДФО та ВЗ. Не включається до оподатковуваного доходу цільова благодійна допомога, що надається резидентами –юридичними особами у будь-якій сумі (вартості) на цілі, вказані у пп. «а» – «ж» пп. 170.7.4 ПКУ, зокрема закладу охорони здоров'я для компенсації вартості платних послуг з лікування платника податку або члена його сім'ї першого ступеня споріднення. Ця допомога надається не безпосередньо працівнику, а закладу, який за рахунок цієї допомоги має надати набувачу допомоги певні послуги (лікування, навчання тощо).

У додатку 4ДФ Податкового розрахунку сума допомоги цільового характеру вказується із ознакою доходу 169. Розмір допомоги відображається у графах 3 та 3а, а графи 4, 4а, 5 та 5а не заповнюються.

Цільова матеріальна допомога (у грошовій формі) повинна бути використана її набувачем протягом строку, встановленого умовами її надання, але не більше 12 календарних місяців, наступних за місяцем отримання такої допомоги (пп.170.7.5 ПKУ). Не використана в установлений строк допомога включається до складу загального річного оподатковуваного доходу її отримувача за умови, що він її не повернув благодійнику. Строк використання допомоги може бути продовжено (пп.170.7.6 ПKУ).

ЄСВ. Сума цільової допомоги не включається до бази нарахування ЄСВ (п.14 розділу І Переліку № 1170).

Допомога на оздоровлення

Допомога на оздоровлення, яка надається працівникам у разі щорічної відпустки, є допомогою систематичного характеру, якщо надається всім або більшості працівників відповідно до колективного, трудового договору або положення про оплату праці, прийнятого на підприємстві.

Порядок нарахування матеріальної допомоги визначається локальним документом на підприємстві. За основу можна взяти Порядок надання державним службовцям матеріальної допомоги для вирішення соціально-побутових питань, затверджений постановою КМУ від 08.08.2016 №500, яким передбачено надання матеріальної допомоги у розмірі середньомісячної заробітної плати.

Така допомога може надаватися як за умови подання працівником заяви, так і без неї. Про надання допомоги на оздоровлення вказується у наказі про надання щорічної відпустки.

Відповідно до пп. 2.3.3 Інструкції зі статистики заробітної плати, затвердженої наказом Держкомстату від 13.01.2004 №5:

систематична матеріальна допомога за рахунок коштів роботодавця вважається складовою фонду оплати праці, позаяк належить до інших заохочувальних та компенсаційних виплат.

Бухоблік допомоги на оздоровлення

У бухгалтерському обліку нарахування допомоги відображається за дебетом відповідного субрахунку для обліку витрат (23, 91, 92, 93) та кредитом субрахунку 661 «Розрахунки за заробітною платою».

Оподаткування допомоги на оздоровленн

ПДФО та ВЗ. Сума допомоги на оздоровлення підлягає оподаткуванню ПДФО та ВЗ відповідно до пп. 164.2.1 ПKУ як «доходи у вигляді заробітної плати, нараховані (виплачені) платнику податку відповідно до умов трудового договору (контракту)».

У додатку Д4 Податкового розрахунку сума допомоги на оздоровлення відображається у складі заробітної плати з ознакою доходу «101».

ЄСВ. Допомога на оздоровлення систематичного характеру є складовою фонду оплати праці і її сума включається до бази нарахування єдиного внеску.

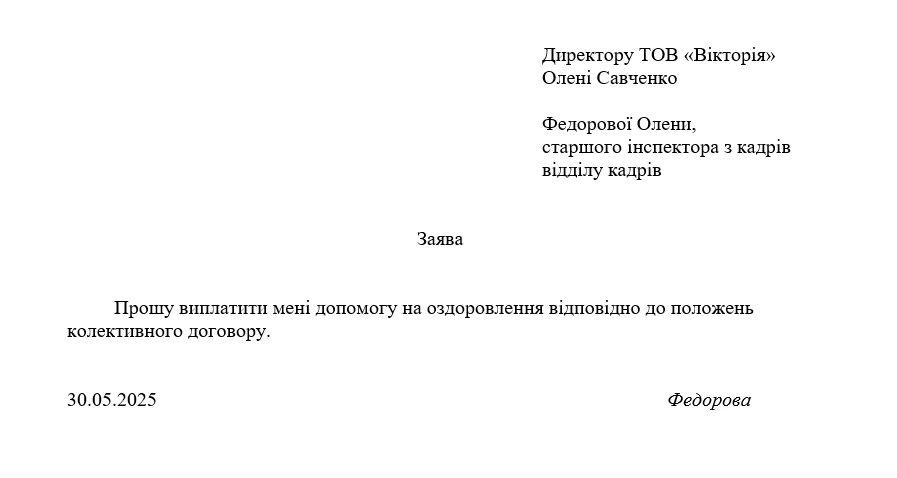

Зразок Заяви про надання матеріальної допомоги на оздоровлення

Завантажуйте шаблон та зразок Заява про надання матеріальної допомоги на оздоровлення

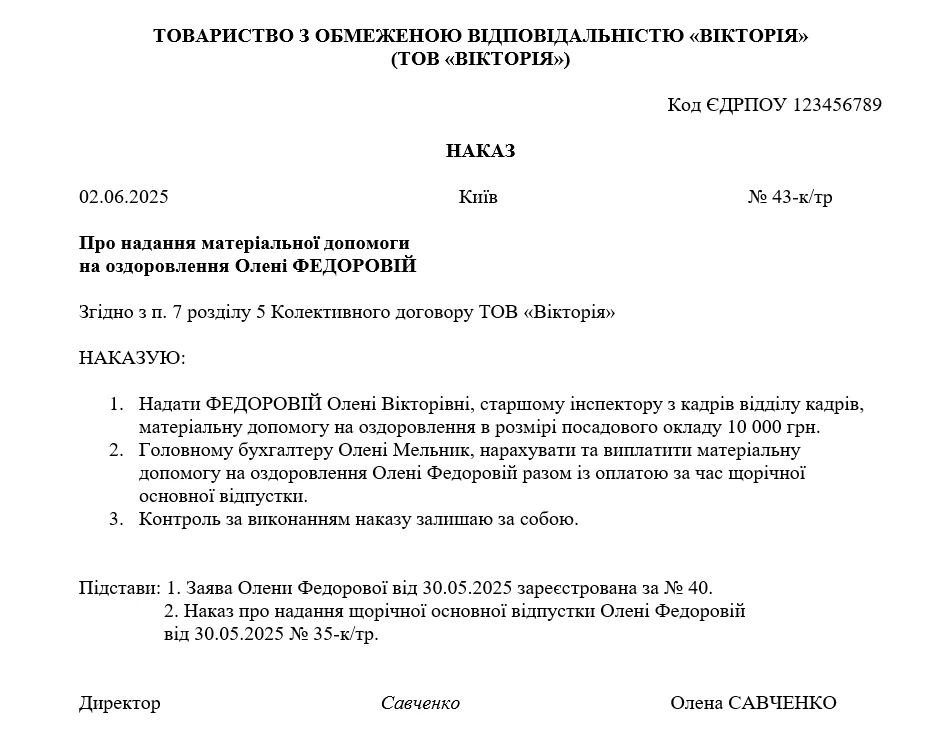

Зразок Наказу про надання матеріальної допомоги на оздоровлення

Завантажуйте шаблон та зразок Наказ про надання матеріальної допомоги на оздоровлення

Допомога на лікування і медичне обслуговування

Така допомога надається на підставі заяви працівника з обґрунтуванням причин надання допомоги (до якої додаються підтвердні документи) та наказу (розпорядження) керівника підприємства.

Бухоблік допомоги на лікування та медичне обслуговування

У бухгалтерському обліку нарахування допомоги за рахунок коштів роботодавця відображається за дебетом субрахунку 949 «Інші витрати операційної діяльності» та кредитом субрахунку 663 «Розрахунки за іншими виплатами».

Оподаткування допомоги на лікування та медичне обслуговування

ПДФО та ВЗ. Звільняється від оподаткування надана роботодавцем сума допомоги на лікування та медичне обслуговування працівника за наявності відповідних підтвердних документів (пп.165.1.19 ПKУ).

Для здійснення попередньої оплати лікування чи обслуговування підтвердними є документи, що засвідчують цільовий характер надання коштів. Якщо допомогу отримано вже після надання послуг фізичній особі, то підтвердними документами, які доводять факт лікування або медичного обслуговування, є:

- документи, що підтверджують потребу фізичної особи – платника податку в лікуванні та медичному обслуговуванні (зокрема, наявність та характеристики хвороби, травми, отруєння, патологічного стану платника податку). До таких документів належать довідки, виписки з амбулаторних карт, рецепти;

- документи про надання послуг, які ідентифікують постачальника послуг та платника податку, якому надаються такі послуги, обсяги та вартість таких послуг: договори, платіжні та розрахункові документи, акти надання послуг, інші відповідні документи залежно від необхідного лікування або медичного обслуговування, хвороби та її стану (див. ІПК ДПС від 10.07.2018 №3055/6/99-99-13-02-03-15/ІПК).

Також немає значення, де проводиться лікування – в Україні чи за її межами (див. ІПК ДФС від 10.07.2018 №3055/6/99-99-13-02-03-15/ІПК). У пп.165.1.19 ПКУ не встановлено граничний неоподатковуваний розмір для такої допомоги, тобто надавати її можна в межах тих сум, які зазначено у відповідних підтвердних документах.

У додатку 4ДФ Податкового розрахунку сума допомоги на лікування та медичне обслуговування вказується із ознакою доходу 143. Розмір допомоги відображається у графах 3 та 3а. Графи 4, 4а, 5 та 5а не заповнюються незалежно від розміру допомоги за наявності підтвердних документів.

Якщо ж допомога на лікування надана з порушенням вимог пп.165.1.19 ПКУ (наприклад, відсутні підтвердні документи), то така допомога є додатковим благом і має оподатковуватися ПДФО та військовим збором. У додатку 4ДФ її слід вказувати з ознакою доходу «126».

ЄСВ. На суму допомоги на лікування, наданої працівникам, ЄСВ не нараховується (п.14 р.І Переліку №1170).

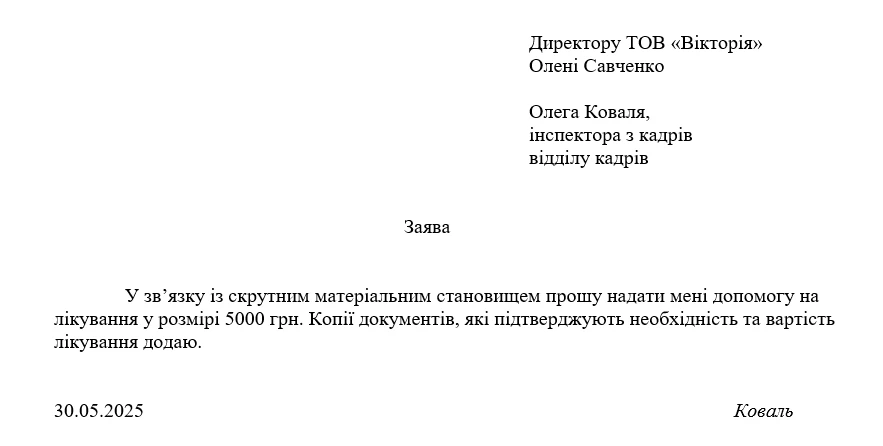

Зразок Заяви про матеріальну допомогу на лікування

Завантажуйте шаблон та зразок Заява про матеріальну допомогу на лікування

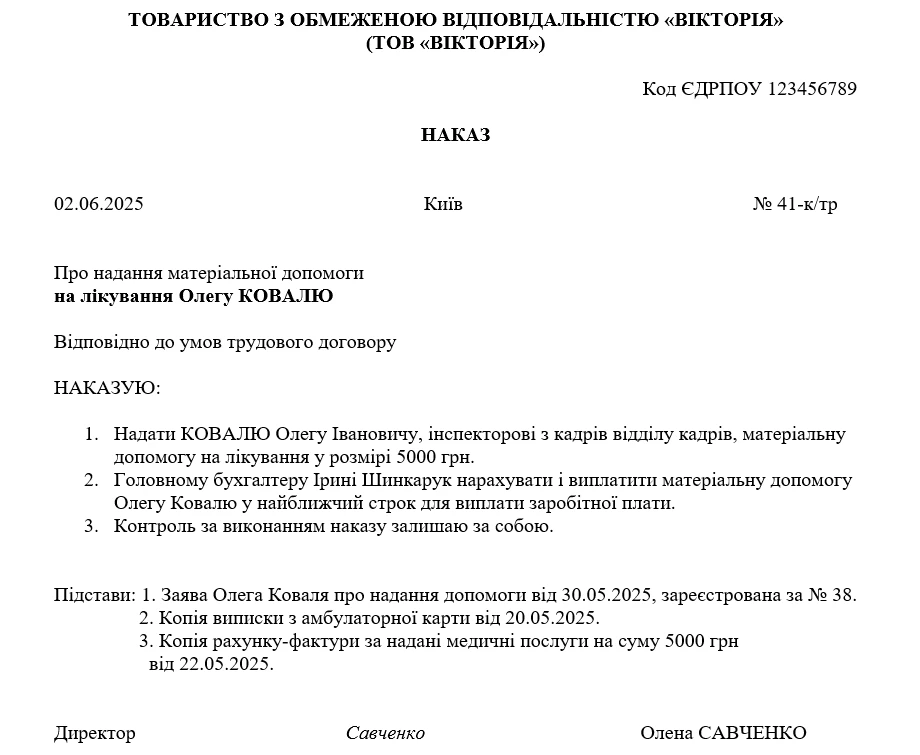

Зразок Наказу про матеріальну допомогу на лікування

Завантажуйте шаблон та зразок Наказ про матеріальну допомогу на лікування

Джерело: 7еminar

Шаблони та зразки документів:

Заява про надання матеріальної допомоги у зв'язку із сімейними обставинами

Наказ про надання матеріальної допомоги у зв'язку із сімейними обставинами

Заява про надання матеріальної допомоги на оздоровлення

Наказ про надання матеріальної допомоги на оздоровлення

Заява працівника про матеріальну допомогу на лікування

Наказ про надання працівнику матеріальної допомоги на лікування