Базові і єдині правила виправлення помилок в Д5 та в 4ДФ

Досвідчені бухгалтери завжди кажуть, що коригування помилок в Д5 та 4ДФ це справа елементарна, оскільки тут діє принцип «нулика-одинички» чи «виключення-включення».

Основне, що треба запам’ятати викладено в декількох тезах:

- коригувати помилки у 4ДФ та Д5 можна через «Звітний новий», якщо не закінчився строк подання звіту за поточний квартал та через «Уточнюючий» – якщо виправляємося після звітної дати.

- В коригувальних звітах зазначаємо лише ті дані, які підлягають коригуванню: правильні дані сюди не дублюємо.

- для того, щоб видалити неправильний запис в 4 ДФ у графі 10 ставимо «1», щоб додати правильний запис, – ставимо «0»;

- для того, щоб видалити неправильний запис в Д5 у графі 20 ставимо «1», щоб додати правильний запис, – ставимо «0»;

- порядок заповнення 4ДФ та Д5 з типом «Звітний новий» та «Уточнюючий» однаковий.

- не передбачена можливість виправлення помилок у заголовній частині Податкового розрахунку та дотабличних частинах його додатків (лист ДПСУ від 18.03.2021 №3070/5/99-04-03-01)

Виправлення в 4ДФ

Як виправляти помилки пояснено у розд. V Порядку заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, затверженого наказом Мінфіну від 13.01.2015 №4 (далі – Порядок №4).

Якщо говоримо про коригувальні 4ДФ, то тут працює правило «співставлення з бухобліком» Тобто, якщо помилку виявили за звітний або минулі квартали та потрібно донарахувати чи то сторнувати суми доходу та / або ПДФО та ВЗ у поточному кварталі, то таке коригування відображається у 4ДФ типу «Звітний» за той місяць, у якому виправлено помилку та який припадає на звітний квартал.

По суті, у 4ДФ за квартали, що минули ще помилки немає, позаяк коригування доходу відбувається у поточному кварталі (місяці).

Під час виправлення помилок в 4 ДФ можна керуватися такими приписами:

Припис №1. Податковий розрахунок, сформований для виправлення помилок за звітний (податковий) та за попередній періоди, не має містити інших додатків, крім тих, у яких проводиться коригування (абз. 3 п. 2 розд. V Порядку №4).

Припис №2. До уточнюючого 4ДФ пишемо лише ті дані, які потребують коригування. Правильні дані, що раніше подані і прийняті та які не потребують виправлення, до уточнюючого 4ДФ не вносять.

Припис №3. Для виправлення помилок , заповнюють рядки із зазначенням у графі 10 «Ознака (0, 1)» ознаки:

- «1», якщо рядок треба вилучити. При цьому повністю повторюють неправильний рядок з раніше поданого звіту;

- «0», якщо рядок треба ввести. З цією ознакою вносять рядок з правильними даними.

Якщо помилка одночасно допущена і у сумових показниках і у несумових даних, то помилки коригують так:

- несумові помилки виправляють у 4ДФ з типом «Уточнюючий». Разом з тим у графах 4 та 5 зазначають ті суми ПДФО та ВЗ, які були відображені раніше;

- сумові помилки, внаслідок яких потрібно донарахувати / сторнувати дохід, ПДФО та ВЗ, коригують у 4ДФ за місяць звітного кварталу, коли виправили таку помилку. Тобто співставляємо дані бухобліку і 4ДФ за відповідні звітні періоди.

Припис №4. Не відображають суму штрафу та/або пені у 4ДФ .

Припис №5. Не заповнюють підсумковий рядок розділу І уточнюючого (звітного нового) 4ДФ.

Коригування несумових помилок в Додатку Д1

Несумові помилки виправляються однаково як для Д1 для так і для 4ДФ. Опишемо в декількох елементарних правилах.

Правило 1. Помилки у реквізитах, що не стосуються сум доходів та / або ЄСВ, виправляються у Д1, з типом:

- «Звітний новий» – подається до закінчення граничного строку подання звіту за поточний звітний квартал (протягом 40 к. дн., що настають за останнім днем звітного кварталу), або

- «Уточнюючий» – подається після закінчення граничного строку подання.

Правило 2. Податкові розрахунки, які коригуються заповнюють на підставі інформації з раніше поданих розрахунків і містять інформацію лише у рядках з реквізитами та сумами нарахованого ЄСВ, які уточнюються. Іншими словами, рядки, у яких допущено помилку, повторюються повністю (у тому числі неправильні показники). Замість них вписуються рядки з правильною інформацією.

Правило 3. Використовується ідентичний порядок заповнення Податкового розрахунку з типом «Звітний новий» і «Уточнюючий» у випадку виправлення помилок у реквізитах. Помилки які допущені у реквізитах Податкового розрахунку та Д1 коригуємо так:

- для виключення одного помилкового рядка з попереднього звіту повторюємо всі графи такого рядка й у графі 25 Д1 зазначаємо «1» – на виключення рядка;

- для введення правильного або пропущеного рядка потрібно повністю правильно заповнити всі його графи і у графі 25, зазначити «0» – на введення рядка;

- якщо необхідно лише додати інформацію, то вводимо тільки рядок з ознакою «0».

Правило 4. Якщо в Податковому розрахунку за минулий звітний період допущено помилку і в сумах, і в реквізитах, то для виправлення помилок необхідно формувати окремо два Податкові розрахунки з типом «Уточнюючий» за один звітний період, а саме:

- перший формуємо і подаємо для виправлення помилок в реквізитах (несумові помилки);

- другий – для виправлення помилок у сумових показниках.

Виправлення сумових помилок в додатку Д1

Коли настає час виправлення помилок у зарплатній звітності, слід в першу чергу поставити декілька запитань:

- Яка це помилка, сумова чи не сумова?

- Якщо помилка несумова, то як її виправити?

- Якщо помилка сумова, як її виправити та за який період виправляти, за той, що минув? Чи ще не настав граничний строк подання звіту ?

Справа в тому, що сумові помилки в Додатку Д1 виправляються за різними правилами залежно від періоду коригування. Якщо виправляємо сумову помилку у звіті з типом «Звітний новий», то діємо один в один, як і під час виправлення несумових помилок. Якщо ж, необхідно виправити сумові помилки після завершення звітного періоду, то вже дивимося, яку саме помилку виправляємо, чи то донарахування ЄСВ, чи сторнування ЄСВ або ж можливо робимо донарахування доходів. І саме залежно від того яку саме помилку виправляємо то так і будемо діяти.

Унаочнимо в таблиці базові правила виправлення помилок, що стосуються сум.

За допомогою КТН «2, 3» можна виправити будь-яку сумову помилку в Д1, а також додати / видалити рядки без сумових показників, які були пропущені / зайво зазначені в раніше поданому Д1.

Разом з тим виправити такі помилки можна так:

- за допомогою Податкового розрахунку з типом «Уточнюючий», сформованого за той звітний період, в якому допущено помилку. Він міститиме безпосередньо сам Розрахунок та додаток Д1 до нього з коригуючими рядками;

- у складі Розрахунку за поточний квартал з типом «Звітний».

Причому незалежно від обраного варіанту, порядок виправлення буде однаковим. У Д1 варто сформувати рядок на працівника, щодо якого допущено помилку, зазначаючи серед іншого у графі 10 – місяць і рік, за який вона виправляється, а в графі 09:

- КТН «2», якщо донараховується база та/або ЄСВ чи потрібно додати рядок, який не було зазначено в поданому Д1;

- КТН «3», якщо зменшується база та/або ЄСВ або потрібно видалити зайвий рядок з раніше поданого Д1.

З коригуючого Д1 сумові показники необхідно перенести до розд. І Податкового розрахунку, а саме:

- до граф 4 (4.1 – 4.4.3) – якщо збільшили суму нарахувань з ЄСВ;

- до граф 6 (6.1 – 6.4.3) – якщо зменшили.

Донарахування доходів в Д1

Донарахування доходів, що включаються до бази нарахування ЄСВ або ж сторнування доходів для цілей нарахування ЄСВ – це НЕ помилка.

Донарахована, сторнована сума уключається до ФОП (фонду оплати праці) того місяця у якому проведено донарахування чи сторнування. Або ще в народі називають «суми згортаються» разом із поточним зарплатним показником.

Донарахування чи зменшення ЄСВ

Для помилок допущених у сумових показниках є декілька способів виправлень:

- у податковому розрахунку з типом «Уточнюючий» за звітний квартал, у якому допущено помилку;

- у податковому розрахунку з типом «Звітний» за наступні звітні квартали.

У Додатку Д1 з типом «Уточнюючий» для виправлення помилки у сумових показниках, яка допущена у минулих звітних періодах, якщо треба донарахувати ЄСВ, слід заповнювати наступним чином:

- у графі 8 – код ЗО, який відповідає доходу на який нараховується ЄСВ;

- у графі 09 – КТН 2;

- у графі 10 – місяць за який виправляється помилка;

- у графах 16 та 17 – сума доходу, який помилково не включено до бази нарахування ЄСВ (якщо база визначена правильно, а помилка пов’язана лише з розміром, графи 16 і 17 не заповнюються);

- у графі 19 – суми доутриманого ЄСВ (у випадку помилки допущеної у базі або ставці для утримань до 2016);

- у графі 20 – суми донарахованого ЄСВ (для періодів з травня 2015);

- усі інші графи заповнювати слід у загальному порядку.

Якщо помилку в бухобліку виправлено, але помилково не відображено у Податковому розрахунку з типом «Звітний» за квартал у якому виправили помилку у бухобліку, слід подавати Податковий розрахунок з типом «Уточнюючий» за той звітний квартал у якому припустилися помилки.

У випадку, якщо не визначено у минулому звітному періоді додаткової бази нарахування або занижено її розмір , в такому випадку суму визначеноїабо додатково визначеної додаткової бази за місяці минулих звітних періодів пишемо до графи 18, а суму донарахованого до неї ЄСВ пишемо до графи 20. У графі 09 зазначаємо код типу нарахувань «2», а не «13».

Зменшення суми ЄСВ

«Зменшити» суму ЄСВ можна через «Уточнюючий» чи через «Звітний».

Для цього заповнюються:

- у графі 09 – КТН «3»;

- у графі 16 та 17 – суми доходу, який помилково включено до бази нарахування ЄСВ (якщо база визначена правильно і помилка пов’язана лише з розміром ставки, то графи 16 і 17 не заповнюються);

- у графі 20 - зазначаємо суми надмірно нарахованого ЄСВ.

Якщо в бухобліку помилку виправлено та не відображено у Податковому розрахунку з типом «Звітний» за квартал у якому виправили помилку в бухобліку, тоді виправлення слід уносити через Податковий розрахунок з типом «Уточнюючий» за той звітний період у якому допущено помилку. Разом з тим у Д1 слід заповнити відповідний рядок з КТН «3».

Якщо визначено помилково у минулих місяцях додаткову базу нарахування ЄСВ або завищено її розмір, суму на яку завищено додаткову базу за минулий місяць слід уносити до графи 18, суму зайво нарахованого ЄСВ - до графи 20. У графі 09 слід зазначити КТН «3».

Не допускається внесення від’ємних значень з КТН «13» за минулі місяці!

Як виправити помилку, якщо забули або загубили працівника

Якщо у минулих звітних періодах не відобразили дані, тобто роботодавець забув зазначити відомості, що стосуються однієї або декількох осіб, або ж занизив їх (разом з тим в бухобліку база нарахування та ЄСВ зазначена правильно), то в Д1 з типом «Уточнюючий » виправлення провадиться через застосування коду типу нарахувань «2».

Також код типу нарахувань застосовується й тоді, коли в працівника не було доходів. Наприклад, працівник знаходився у відпустці без збереження зарплати і його не відобразили в Д1. Здавалось би, що помилка несумова, та в уточнюючому Д1 цього працівника «додаємо» з кодом типу нарахувань «2», іншої можливості виправити такої помилки немає.

Сумісництво і основне місце роботи в одному рядку: як виправити

Виправлення такої помилки залежить від того, коли саме відбуватиметься виправлення помилки, до закінчення звітної кампанії чи вже після спливу строку подання звіту.

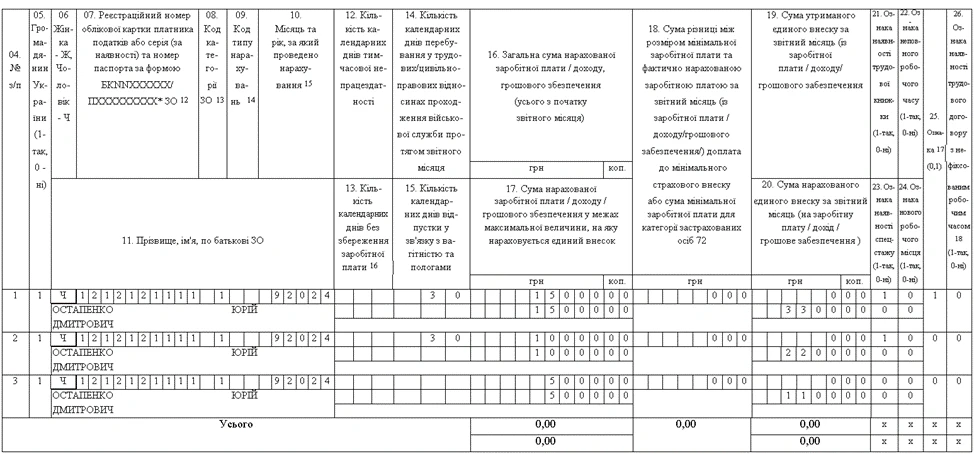

Приклад 1. По працівнику відобразили один рядок в додатку Д1 за вересень 2024 року у Податковому розрахунку за 3 квартал 2024 року, зазначивши основне місце роботи. Сума доходу складає 15000,00 грн та ЄСВ 3300,00 грн. Але, працівник на одному підприємстві працює і за основним місцем роботи і за сумісництвом, тож інформацію слід було відображати двома рядками в додатку Д1. І це виявили до закінчення граничного строку подання об’єднаного звіту за 3 квартал 2024 року. І при цьому вже подано і прийнято звіт типу «Звітний», де нарахування відображено у одному рядку. На роботі за основним місцем роботи його дохід склав 10000,00 грн і ЄСВ - 2200,00 грн. А за сумісництвом дохід у працівника за вересень складає відповідно 5000,00 грн та ЄСВ – 1100,00 грн.

Виправлятимемо помилку через застосування ознаки «1» та «0» в Податковому розрахунку з типом «Звітний новий» за 3 квартал 2024 року у додатку Д1 за вересень 2024 року. При цьому заповнимо три рядки:

Рядок 1 повністю повторюємо з уже поданого та прийнятого звіту типу «Звітний» за 3 квартал 2024 року, тобто він буде містити таку інформацію:

- графа 08 «категорія» – зазначаємо «1»(найманий працівник на загальних підставах);

- графа 09 «тип нарахувань» – не заповнюємо;

- графа 10 «місяць, рік» – зазначаємо «09.2024»;

- графа 11 «прізвище», «ім’я», «по батькові» – відображаємо відповідно дані працівника;

- графа 14 «кількість днів перебування у трудових відносинах» – вказуємо 30;

- графи 16 та 17 (дохід) – зазначаємо 15000,00;

- графа 20 «сума нарахованого єдиного внеску» – 3300,00;

- графа 21 – відображаємо ознаку наявності трудової книжки, тобто 1;

- графа 25 «ознака 0,1» – вказуємо «1» на виключення рядка з неправильною інформацією.

Рядок 2 – нарахування за основною посадою:

- графа 08 «категорія» – зазначаємо 1, найманий працівник на загальних підставах;

- графа 09 «тип нарахувань» – не заповнюємо;

- графа 10 «місяць, рік» – зазначаємо «09.2024»;

- графа 11 «прізвище», «ім’я», «по батькові» – відображаємо відповідно дані працівника;

- графа 14 «кількість днів перебування у трудових відносинах» – вказуємо 30;

- графи 16 та 17 (дохід) – зазначаємо 10000,00 (зарплата за основним місцем роботи);

- графа 20 «сума нарахованого єдиного внеску» – пишемо 2200,00;

- графа 21 – відображаємо ознаку наявності трудової книжки, тобто «1»;

- графа 22 – вказуємо ознаку неповного робочого часу;

- графа 25 «ознака 0,1» – вказуємо «0» на включення рядка з правильною інформацією.

Рядок 3 – нарахування за сумісництвом:

- графа 8 «категорія» – зазначаємо 1, найманий працівник на загальних підставах;

- графа 9 «тип нарахувань» – не заповнюємо;

- графа 10 «місяць, рік» – зазначаємо «09.2024»;

- графа 11 «прізвище», «ім’я», «по батькові» – відображаємо відповідно дані працівника;

- графа 14 «кількість днів перебування у трудових відносинах» – не зазначаємо (ці дні вказуються по одному рядку, у нашому випадку у рядку 2 із зарплатою за основним місцем роботи);

- графи 16 та 17 (дохід) – зазначаємо 5000,00;

- графа 20 «сума нарахованого єдиного внеску» – пишемо 1100,00;

- графа 21 - відображаємо ознаку відсутності трудової книжки, тобто «0» (сумісництво);

- графа 22 – вказуємо ознаку неповного робочого часу для роботи за сумісництвом «1»;

- графа 25 «ознака 0,1» - вказуємо «0» на включення рядка з правильною інформацією.

Приклад 2. По працівнику відобразили один рядок в додатку Д1 за січень 2023 року у Податковому розрахунку за І квартал 2023 року, зазначивши основне місце роботи. Сума доходу складає 15000,00 грн та ЄСВ 3300,00 грн. Але, працівник на одному підприємстві працює і за основним місцем роботи і за сумісництвом, тож інформацію слід було відображати двома рядками в додатку Д1. Виявили помилку в вересні 2024 року. В звіті з типом «Звітний», нарахування відображено у одному рядку. На роботі за основним місцем роботи його дохід склав 10000,00 грн і ЄСВ – 2200,00 грн. А за сумісництвом дохід у працівника за січень складає відповідно 5000,00 грн та ЄСВ – 1100,00 грн.

Помилку виправляємо у вересні 2024.

У цьому разі помилку слід виправити через застосування кодів типу нарахувань «2» та «3» в додатку Д1 з типом «Уточнюючий», адже маємо сумову помилку.

Перша помилка – завищена база за основним місцем роботи: мали показати нарахування 10000,00 грн та ЄСВ 2200,00 грн, а показали 15000,00 грн та ЄСВ 3300,00 грн. Тобто маємо завищення бази на 5000,00 грн та ЄСВ 1100,00 грн – ось це зайве нарахування і знімаємо, використавши КТН «3» в графі 09 Д1. Це ми і відображуємо у першому рядку:

- графа 8 «категорія» – зазначаємо 1, найманий працівник на загальних підставах;

- графа 9 «тип нарахувань» – зазначаємо «3»;

- графа 10 «місяць, рік» – зазначаємо «01.2023»;

- графа 11 «прізвище», «ім’я», «по батькові» – відображаємо відповідно дані працівника;

- графа 14 «кількість днів перебування у трудових відносинах» – вказуємо 31;

- графи 16 та 17 (дохід) – зазначаємо 5000,00;

- графа 20 «сума нарахованого єдиного внеску» – пишемо 1100,00;

- графа 21 – відображаємо ознаку наявності трудової книжки, тобто «1».

Друга помилка – не показали базу та ЄСВ за сумісництвом: мали показати нарахування 5000,00 грн та ЄСВ 1100,00 грн, але не показали. Тобто маємо заниження бази на 5000,00 грн та ЄСВ на 1100,00 грн – ось це і додаємо, використавши КТН «2» в графі 09 Д1. Це ми і відображаємо у другому рядку:

- графа 8 «категорія» – зазначаємо «1», найманий працівник на загальних підставах;

- графа 9 «тип нарахувань» – зазначаємо «2»;

- графа 10 «місяць, рік» – зазначаємо «01.2023»;

- графа 11 «прізвище», «ім’я», «по батькові» – відображаємо відповідні дані працівника;

- графа 14 «кількість днів перебування у трудових відносинах» – не вказуємо, бо вони відображені у рядку із зарплатою за основним місцем роботи;

- графи 16 та 17 (дохід) – зазначаємо «5000,00»;

- графа 20 «сума нарахованого єдиного внеску» – вказуємо «1100,00»;

- графа 21 – відображаємо ознаку сумісництва, тобто «0»;

- графа 22 – вказуємо ознаку неповного робочого часу – «1».

Висновки

- Коригування помилок в Д5 та 4ДФ відбувається за принципом «нулика-одинички» чи «виключення-включення».

- Як виправляти помилки пояснено у розд. V Порядку заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, затверженого наказом Мінфіну від 13.01.2015 №4.

- Існують певні приписи та правила щодо коригування помилок в Д5 та 4ДФ.

Галина КАЗНАЧЕЙ, незалежний експерт з питань трудового законодавства та оплати праці

Статті на тему:

Зміни в зарплатній звітності: нові ознаки доходів для форми 4ДФ