Відразу домовимося, коли ми говоримо про оренду земельної ділянки, ми маємо на увазі землю державної або комунальної форми власності. Адже за приватні землі декларацію з плати за землю не подають.

Хто має сплачувати плату за землю і подавати декларацію

Перелік платників плати за землю наведений у п. 269.1 Податкового кодексу України (далі – ПКУ). Так, платниками:

- земельного податку є власники земельних ділянок, земельних часток (паїв) та землекористувачі, яким відповідно до закону надані у користування земельні ділянки державної та комунальної власності на правах постійного користування;

- орендної плати землекористувачі (орендарі) земельних ділянок державної та комунальної власності на умовах оренди.

Отже, у разі придбання земельної ділянки або укладення договору оренди СГ має нарахувати плату за землю (земельний податок або орендну плату) за таку ділянку і подати відповідну декларацію.

Чи повинен подавати декларацію з плати за землю СГ – платник єдиного податку, який на протязі року придбав або орендував земельну ділянку?

Перш за все нагадаємо, що не є платниками земельного податку платники єдиного податку (далі – ЄП) (пп. 4 п. 297.1 ПКУ):

- першої – третьої груп за земельні ділянки, що використовуються для провадження господарської діяльності (крім діяльності з надання земельних ділянок та / або нерухомого майна, що розташоване на таких ділянках, в оренду (найм), позичку, на іншому праві користування);

- четвертої групи за земельні ділянки, що використовуються для ведення сільськогосподарського товаровиробництва.

Тобто, якщо земельна ділянка придбана єдинником для використання у своїй господарській діяльності, то він звільняється від обов’язку подання декларації, нарахування і сплати земельного податку.

А от від сплати орендної плати платники ЄП не звільняються. Тож, у разі укладення з органом місцевого самоврядування договору оренди орендар має подати декларацію з плати за землю із позначкою «Орендна плата».

З якого періоду слід сплачувати земельний податок / орендну плату?

Як передбачено п. 287.1 ПКУ, власники землі та землекористувачі сплачують плату за землю з дня виникнення права власності або права користування земельною ділянкою.

Тобто в разі придбання земельної ділянки або укладення договору оренди слід нарахувати земельний податок / орендну плату з дати набуття права власності / користування до кінця року. Наприклад, якщо земельну ділянку придбано 15 листопада, то саме з цієї дати виникає обов’язок сплати земельного податку.

Порядок подання декларації з плати за землю

Порядок подання декларації залежить від того, подавало підприємство цього року декларацію по територіальній громаді (далі – ТГ), де розташовані новопридбані земельні ділянки, чи ні.

Так, якщо СГ вже має земельні ділянки на території відповідної ТГ, тобто воно подавало звітну декларацію, то наразі йому потрібно подати уточнюючу декларацію (далі – УД) і відобразити нарахування земельного податку / орендної плати за новопридбані ділянки / за новоукладеними договорами.

Якщо ж на території відповідної ТГ раніше ділянок не було, то до органу ДПС, до якого відноситься така ТГ, слід подати звітну декларацію.

У який строк потрібно подати УД або звітну декларацію?

Це слід зробити протягом 20 календарних днів місяця, що настає за місяцем, в якому придбано земельну ділянку / укладено договір оренди (п. 286.4 ПКУ).

Наприклад, якщо ділянка придбана 15 листопада цього року, то декларацію слід подати не пізніше 20 грудня. Податок потрібно при цьому нараховувати з 15 листопада.

Зверніть увагу: право оренди виникає не з моменту укладення договору, а з моменту реєстрації права оренди в Державному реєстрі речових прав на нерухоме майно (далі – Реєстр прав) (ст. 19 Закону від 06.10.1998 №161-XIV «Про оренду землі»)

Наприклад, якщо договір оренди укладено 22 жовтня, а право оренди зареєстровано в Реєстрі прав 8 листопада, то оренда плата має нараховуватися з 8 листопада.

Проте зазначимо, що податківці надаючи відповідь на питання, з якої дати має нараховуватися орендна плата, рекомендують враховувати також умови договору оренди (роз'яснення у ЗІР, категорія 111.02). Так, вони зазначають, що орендна плата сплачується орендарем з дня державної реєстрації права оренди земельної ділянки, якщо інше не встановлено умовами договору. Тобто, якщо договором оренди передбачено, що орендна плата має сплачуватися не з дати державної реєстрації права оренди, а з дати укладення договору, то сплачувати потрібно так, як прописано в договорі оренди (тобто з дати його укладення).

За якою формою подається УД або звітна декларація?

Звітна декларація, як і УД, подається за формою, що діє на дату її подання, тобто за формою, затвердженою наказом Мінфіну від 16.06.2015 №560 (у редакції наказу Мінфіну від 18.02.2022 №83). Електронний ідентифікатор декларації – J / F0602008.

Як подати декларацію, якщо СГ не перебуває на обліку в органі ДПС за місцем розташування земельної ділянки?

Декларація з плати за землю подається за місцем розташування земельної ділянки (п. 286.2 ПКУ)

Тому, щоб мати можливість сплачувати податки та подавати звітність, СГ повинен стати на облік у податковому органі, до якого відноситься територія, де розташована земельна ділянка. Адже відповідно до п. 63.3 ПКУ платники податків із метою здійснення податкового контролю підлягають реєстрації або взяттю на облік у контролюючих органах, зокрема за місцем розташування об’єктів оподаткування або об’єктів, які пов’язані з оподаткуванням або через які провадиться діяльність.

Місцезнаходження таких об’єктів оподаткування, яке відрізняється від місцезнаходження самого СГ, називається неосновним місцем обліку.

Процедуру взяття юридичних осіб та їхніх відокремлених підрозділів на облік у контролюючих органах прописано в Порядку обліку платників податків і зборів, затвердженого наказом Мінфіну від 09.12.2011 №1588 (далі – Порядок №1588).

Є два варіанти реєстрації суб’єкта господарювання за неосновним місцем обліку.

Варіант 1. Подання заяви про взяття його на облік за неосновним місцем обліку за формою №17-ОПП.

Така заява подається за формою J(F)1312203 до органу ДПС протягом 10 робочих днів після реєстрації майна (у нас – земельної ділянки). Тобто, заяву слід подати протягом 10 робочих днів після державної реєстрації права оренди або права власності на земельну ділянку. Зробити це можна:

- або за місцем розташування земельної ділянки – у такому разі в розд. 3 заяви заявник може вказати контролюючий орган, до якого вона подається, та вибрати адміністративно-територіальні одиниці (за місцезнаходженням об’єктів оподаткування), які обслуговуються таким органом;

- або за своїм місцезнаходженням (основним місцем обліку) – тоді в розд. 3 заяви платник може вказати всі контролюючі органи, у яких бажає стати на облік за неосновним місцем обліку, та вибрати адміністративно-територіальні одиниці (за місцезнаходженням об’єктів оподаткування), які обслуговуються такими органами.

Варіант 2. Подання Повідомлення за формою №20-ОПП.

Протягом 10 робочих днів після придбання земельної ділянки або укладення договору оренди СГ має подати до органу ДПС за основним місцем обліку Повідомлення про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність за формою №20-ОПП (п. 8.4 Порядку №1588). Електронний ідентифікатор форми – J(F)1312002.

Якщо земельна ділянка придбана / орендована не за основним місцем обліку, тоді у ф. №20-ОПП у гр. 11 потрібно поставити відповідну позначку про взяття на облік за неосновним місцем обліку. На підставі такої позначки СГ поставлять на податковий облік за місцем розташування земельної ділянки, яке буде вказане у цій формі.

Зверніть увагу! Подання заяви за формою №17-ОПП не звільняє платника від обов’язку подання форми №20-ОПП.

Порядок заповнення декларації з плати за землю

При поданні декларації за придбані у власність ділянки заповнюється розділ І «Розрахунок суми земельного податку» декларації.

А при укладенні договору оренди розділ ІІ «Розрахунок суми орендної плати».

СГ може подавати декларацію або раз на рік (у ній розраховується сума податку / орендної плати на весь рік), або щомісяця. На нашу думку, зручніше подавати річну декларацію, а потім тільки щомісяця сплачувати земельний податок чи орендну плату.

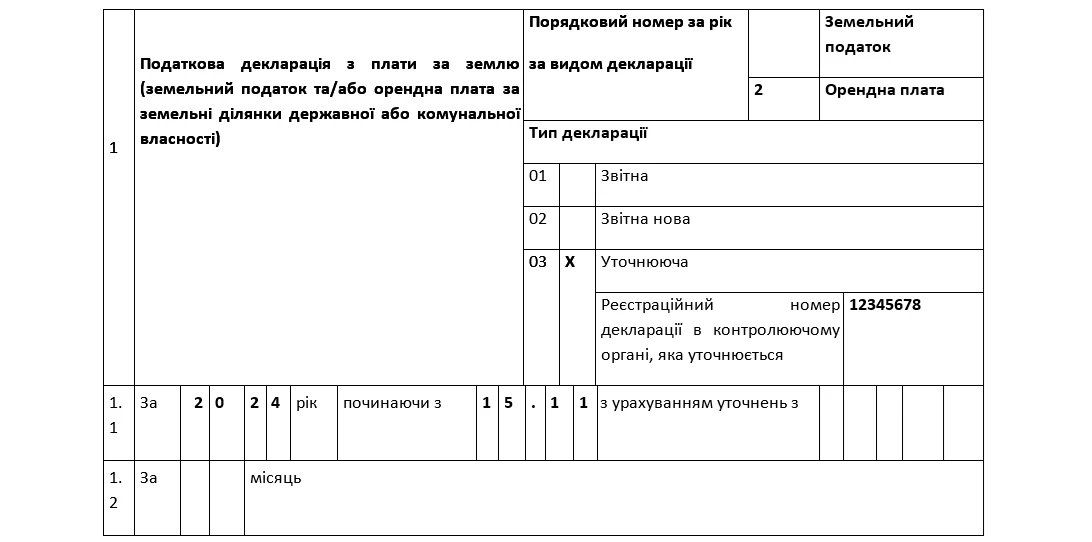

Заповнення заголовної частини декларації

У рядку 1 заголовної частини слід указати:

- у полі «Порядковий номер за рік за видом декларації» – номер, який дорівнює послідовно наростаючому числу поданих відповідних декларацій. Нагадаємо, декларації з позначкою «земельний податок» нумеруються окремо від декларацій із позначкою «орендна плата». Якщо платник уперше подає звітну декларацію, то вона матиме номер «1». У разі подання УД за відповідний період, вона матиме порядковий номер «2», тому що номер «1» мала звітна декларація. Наступні УД (якщо буде потрібно їх подати) із цього податку матимуть номери «3», «4» і т. д.;

- полі «Тип декларації» – позначку «Х» навпроти клітинки «01 – звітна», якщо подається звітна декларація або «03 – Уточнююча», якщо подається УД.У разі подання УД у цьому полі також слід навести реєстраційний номер декларації, що уточнюється. Тут ставиться номер, за яким у контролюючому органі було зареєстровано звітну декларацію, тобто ту, показники якої уточнюються. Якщо до такої декларації вже подавалися УД, то зазначається номер попередньої УД;

- полі «за 20__ рік» – звітний рік, в якому придбана ділянка або укладений договір оренди,наприклад, «2024»;

- поле «за __ місяць» не заповнюється (його заповнюють тільки платники, які подають декларацію щомісячно);

- у полі «починаючи з» зазначається дата, з якої набуто право власності / право оренди на земельну ділянку. Наприклад, якщо земельну ділянку придбано 15 листопада, тут вказується «15.11»;

- поле «з урахуванням уточнень з» не заповнюється.

Усі інші рядки заголовної частини УД заповнюються так само, як і в річній декларації.

Заповнення табличної частини декларації

Тут у декларації із земельного податку заповнюють розд. І «Розрахунок земельного податку», у декларації з орендної плати – розд. II «Розрахунок орендної плати».

Якщо подається УД, то потрібно також заповнити розділ III «Розрахунок податкового зобов’язання».

У розділі I наводяться дані про всі земельні ділянки, які перебувають у власності або постійному користуванні платника на території відповідної ТГ.

При цьому в колонці 7 зазначається частка володіння земельною ділянкою у місяці, в якому придбано земельну ділянку. Показник цієї колонки розраховується за формулою: кількість днів володіння земельною ділянкою у місяці / загальна кількість днів у місяці. Наводиться у форматі з чотирма десятковими знаками. Наприклад, якщо ділянку придбано 15 листопада, тут вказується 0,5333 (16 д. : 30 д.).

У колонці 8 відображається кількість повних місяців володіння земельною ділянкою у звітному році.

У колонках 17 та 23 слід навести річну суму земельного податку за придбаною земельною ділянкою, розрахованою за період із дати придбання до кінця року за формулою, наведеною у цих колонках.

Розділ II заповнюється у разі подання декларації щодо орендної плати.

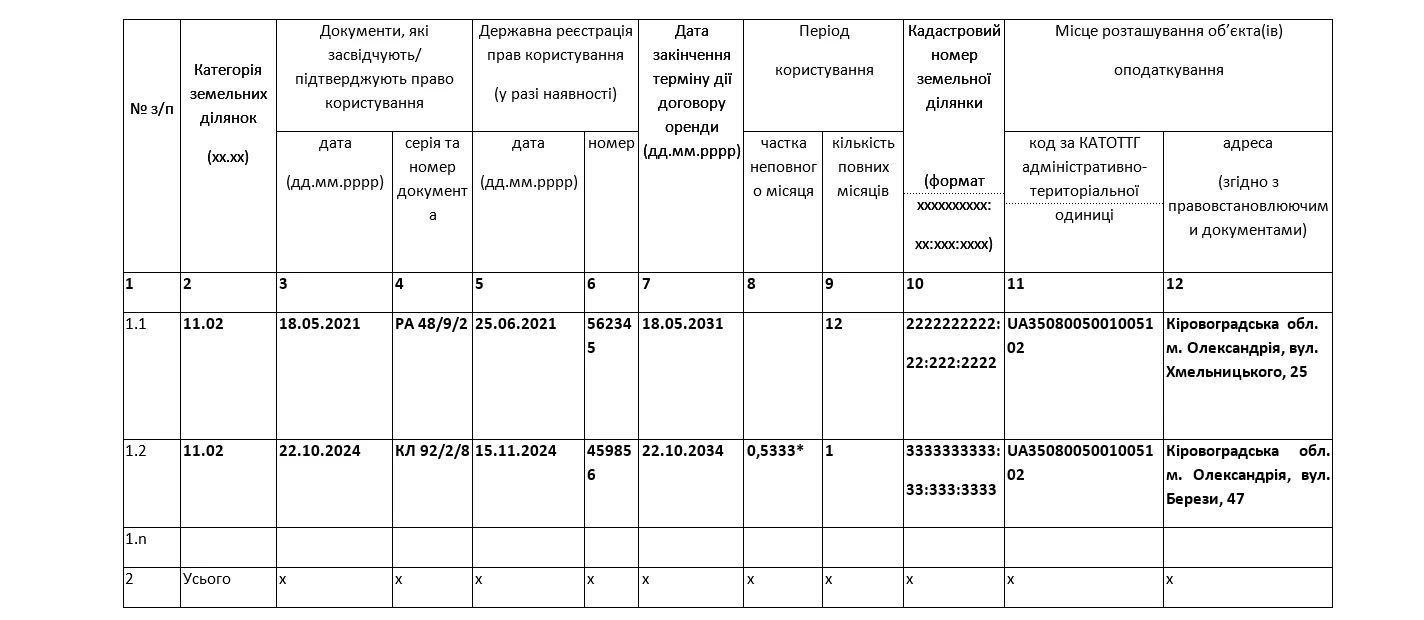

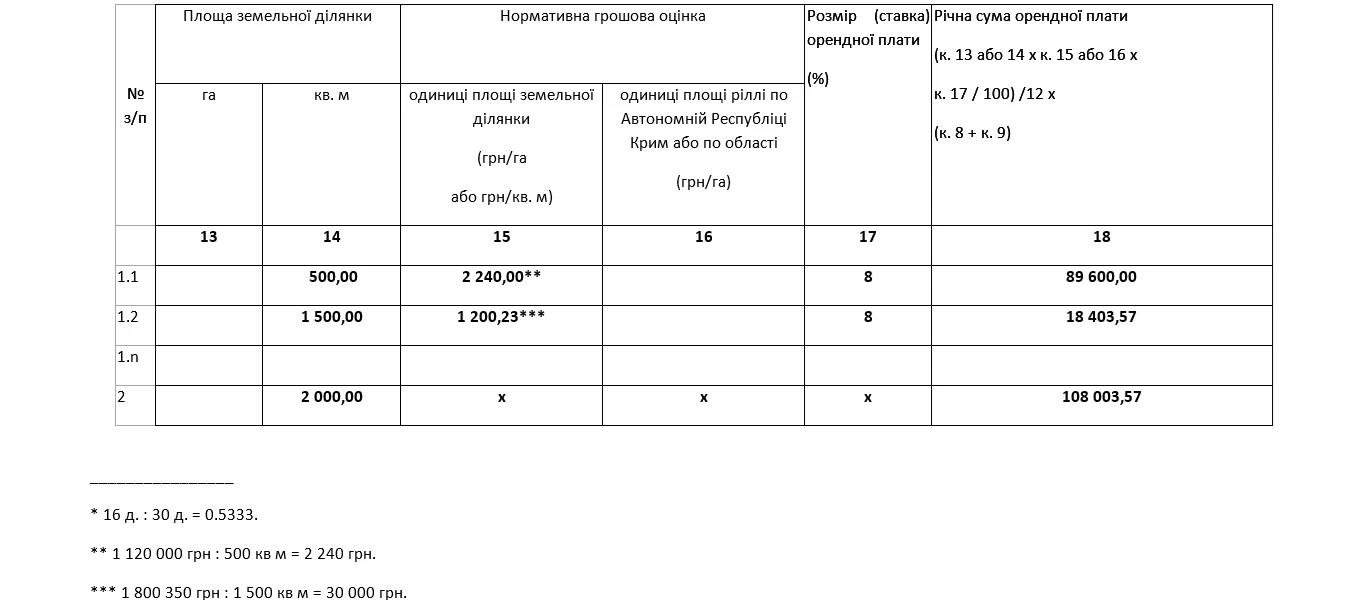

При цьому щодо земельної ділянки, на яку придбано право користування, зазначається:

- у колонці 8 – частка користування земельною ділянкою у місяці, в якому придбано право оренди. Показник цієї колонки розраховується за формулою: кількість днів користування у місяці / загальна кількість днів у місяці, а наводиться у форматі з чотирма десятковими знаками;

- колонці 9 – кількість повних місяців користування у звітному році. Наприклад, якщо право оренди зареєстроване 11 листопада, тобто в цьому місяці підприємство користувалося ділянкою 20 днів, то в колонці 8 проставляємо 0,6667 (20 д. : 30 д.), а в колонці 9 – 1 міс. (грудень);

- колонці 18 – сума орендної плати за фактичний період користування, розрахована за формулою, наведеною у цій колонці.

У розділі III розраховується сума земельного податку (орендної плати), яка підлягає сплаті за звітний рік з урахуванням уточнень, а саме:

- у колонці 3 рядка 3 указується річна сума нарахованого податку / орендної плати з урахуванням уточнень. Цей показник береться з рядка 2 колонки 23 розд. І (для земельного податку) або рядка 2 колонки 18 розд. ІІ (для орендної плати). У колонках 4–15 річна сума розбивається за місяцями;

- рядку 4 – дані зі звітної декларації або попередньої УД, якщо УД уже подавалася у звітному році (ряд. 3 декларації, що уточнюється);

- рядках 5 та 5.1 – сума збільшення податку / орендної плати (ряд. 3 – ряд. 4). Рядок 5.2 не заповнюється;

- рядки 6, 7 та 8 не заповнюються.

Покажемо на умовному числовому прикладі, як заповнити УД у разі укладення нового договору оренди.

Приклад. Юридична особа 22 жовтня цього року уклала договір оренди земельної ділянки з органом місцевого самоврядування площею 1 500 кв. м. Нормативна грошова оцінка земельної ділянки 1 800 350 грн. Право оренди зареєстроване в Державному реєстрі прав 15 листопада. На території цієї територіальної громади підприємство вже має в оренді земельну ділянку площею 500 кв. м, НГО 1 120 000 грн. Відповідно до умов договору ставка орендної плати становить 8% НГО.

Земельні ділянки розташовані на території м. Олександрія Олександрійського району Олександрійської ТГ Кіровоградської області.

Розрахуємо суму орендної плати за нову земельну ділянку:

1) річна сума орендної плати – 144 028 грн (1 800 350 грн х 8%);

2) місячна сума орендної плати – 12 002,33 грн (144 028 грн : 12 міс.);

3) орендна плата за 16 днів листопада – 6 401,24 грн (12 002,33 грн : 30 д. х 16 д.);

4) річна сума орендної плати за 2024 рік (за частину листопада і за грудень) – 18 403,57 грн (6 401,24 грн + 12 002,33 грн).

Оскільки право оренди зареєстроване у листопаді, то УД треба подати до 20 грудні. На підставі наведи даних заповнимо УД.

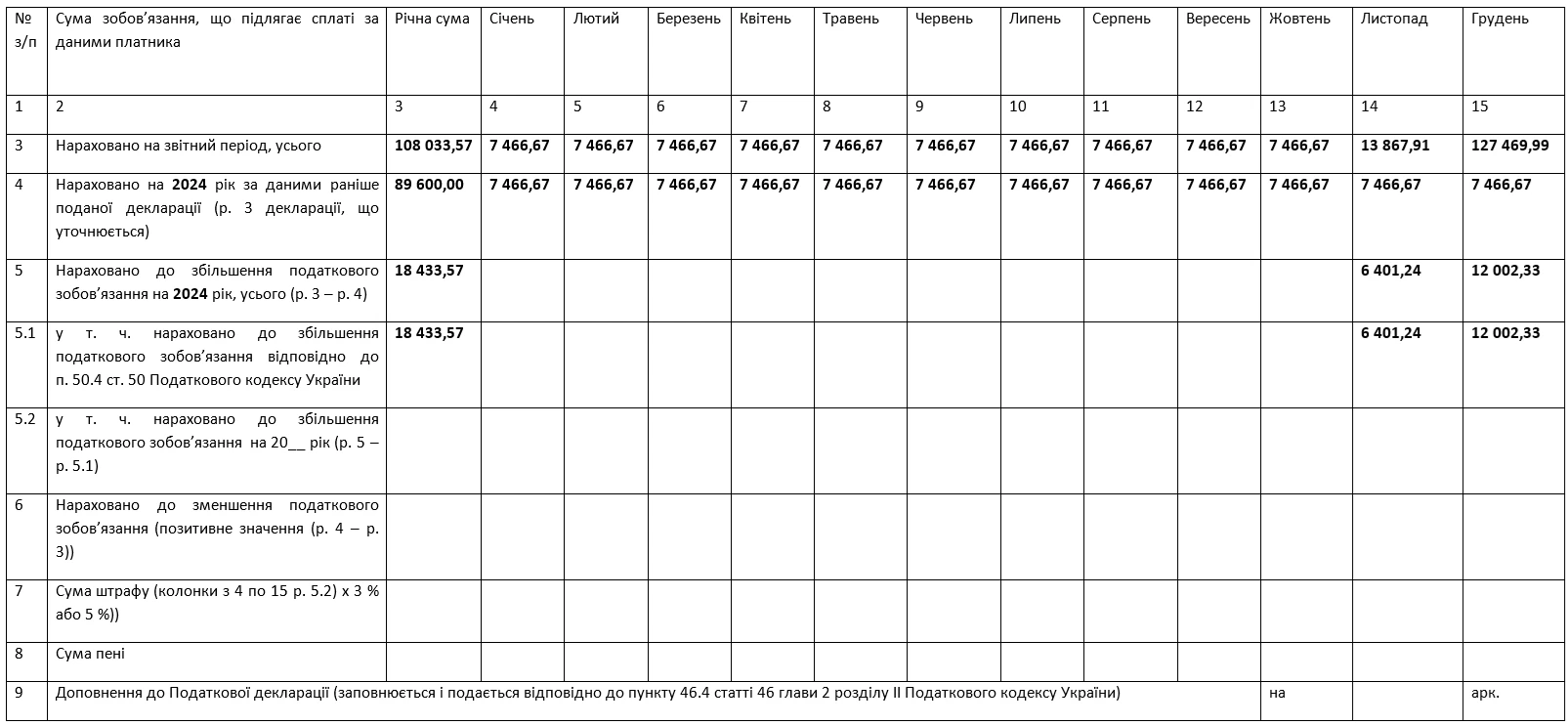

Фрагмент зразку уточнюючої декларації з плати за землю

<…>

<…>

ІІІ. Розрахунок (уточнення) податкового зобов’язання

Віра ЛИСНЯК, консультант з питань оподаткування та бухгалтерського обліку

Статті на тему:

Форма № 20-ОПП: алгоритм заповнення та зразки

Шаблони та зразки документів:

Заява про взяття на облік за неосновним місцем обліку / форма № 17-ОПП

Довідник: