Базова податкова соціальна пільга: хто має право

Базова ПСП дорівнює 50% розміру прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленому на 1 січня звітного податкового року (пп. 169.1.1 ПКУ). На 01.01.2024 року встановлено прожитковий мінімум 3028 грн, відповідно розмір ПСП – 1514 грн. Такий же розмір прожиткового мінімуму для працездатної особи, а отже і пільги очікується і в наступному 2025 році.

Протягом року розмір ПСП не змінюється, навіть якщо розмір прожиткового мінімуму зростає.

Скористатися ПСП можна тільки за одним місцем роботи за умови, що заробітна плата не перевищує граничний розмір. Ця величина визначається шляхом множення розміру місячного прожиткового мінімуму на 1,4 та округлення до найближчих 10 гривень (п.169.4.1 ПКУ).

В 2024 році граничний розмір дорівнює: 3028 грн х 1,4 = 4239,20 грн, після заокруглення отримуємо 4240 грн.

ПСП застосовується до загального місячного доходу у вигляді заробітної плати.

Право на ПСП працівник підтверджує відповідними документами, перелік яких визначений Порядком надання документів для застосування податкової соціальної пільги, затвердженим постановою КМУ від 29.12.2010 №1227.

ПСП надається з дня отримання роботодавцем заяви працівника про застосування пільги та документів, що підтверджують таке право. Податкова соціальна пільга застосовується до місячного доходу, незалежно від дня подання в даному місяці заяви працівником (ЗІР, категорія 103.08.04).

ПСП можна користуватися в місяці прийому на роботу та в місяці звільнення. Але потрібно враховувати, що пільга надається з урахуванням останнього місячного податкового періоду, в якому платник податку був звільнений з місця роботи. Тож якщо працівник за останнім місцем роботи користувався ПСП в місяці звільнення, за новим місцем роботи в цьому місяці він не може скористатися правом на зменшення податку.

Податкова соціальна пільга не застосовується до заробітної плати, якщо працівник одночасно отримує стипендію, що виплачується з бюджету.

Податкова соціальна пільга на дітей

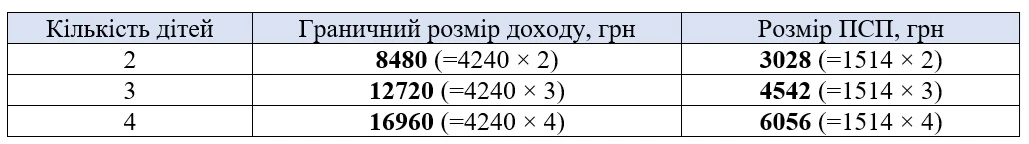

Працівник, який виховує двох та більше дітей до 18 років, має право на базову соціальну пільгу в розрахунку на кожну дитину (п.169.1.2 ПКУ). Така пільга надається до закінчення року, в якому дитині виповнилося 18 (ЗІР, категорія 103.08.02)

Граничний розмір зарплати, який дає право на пільгу, та розмір ПСП збільшуються пропорційно кількості дітей.

Отримати ПСП на дітей може один із батьків. Для застосування пільги надаються:

- заява про застосування пільги;

- копії свідоцтв про народження дітей або документ, що підтверджує встановлення батьківства, чи документи, які підтверджують вік дитини (дітей).

Підвищені розміри ПСП

Пільга в розмірі 150 % від базової (2271 грн) надається таким категоріям осіб:

- одиноким матерям (батькам), вдовам (вдівцям), опікунам, піклувальникам у розрахунку на кожну дитину віком до 18 років. Одинокою матір'ю (батьком) вважаються особи, які на момент застосування роботодавцем пільги не перебувають у шлюбі, зареєстрованому згідно із законом;

- працівникам, що утримують дитину з інвалідністю – у розрахунку на кожну таку дитину віком до 18 років;

- чорнобильцям першої або другої категорії осіб;

- учням, студентам, аспірантам, ординаторам, ад'юнктам;

- особам з інвалідністю I або II групи, у тому числі з дитинства;

- особам, які мають довічну стипендію як громадянину, що зазнав переслідувань за правозахисну діяльність, включаючи журналістів;

- учасникам бойових дій на території інших країн у період після Другої світової війни, на яких поширюється дія Закону України від 22.10.1993 №3551-XII «Про статус ветеранів війни, гарантії їх соціального захисту».

Граничний розмір доходу для застосування підвищеної ПСП залишається незмінним – 4240 грн.

Слід врахувати, що особи, які мають статус учасників бойових дій і брали участь в АТО, не є пільговою категорією платників, що мають право на збільшений розмір ПСП (лист від 04.09.2015 №8397/В/99-99-17-03-03-15). Однак такі платники мають право на застосування базової ПСП, як будь-який платник податку, за умови дотримання відповідних вимог ст. 169 ПКУ.

Такий же підхід зберігається і стосовно осіб, які отримали статус учасника бойових дій внаслідок участі у здійсненні заходів, необхідних для забезпечення оборони України, захисту безпеки населення та інтересів держави у зв'язку з військовою агресією російської федерації проти України.

Пільга, що дорівнює 200% базової пільги (3028 грн) на практиці майже не застосовується. Адже така пільга надається обмеженому колу осіб, зокрема це Герої України, Герої Радянського Союзу, особи, які нагороджені чотирма і більше медалями «За відвагу». Повний перелік пільгових категорій визначений пунктом 169.1.4 ПКУ.

Податкова соціальна пільга для сумісників

Податкова соціальна пільга надається тільки за одним місцем нарахування заробітної плати. Працівник має право самостійно обрати місце отримання ПСП за основним місцем роботи чи за сумісництвом (п.169.2.2 ПКУ).

Для зовнішніх сумісників головною умовою для отримання пільги є наявність заяви про застосування ПСП та дохід, що не перевищує граничний розмір. Вимагати довідку з основного місця роботи про те, що працівник не користувався пільгою роботодавець не повинен.

При визначенні права на пільгу внутрішнього сумісника, користуємось правилом, що пільга надається за одним місцем роботи. Тому рахуємо сукупний дохід за основним місцем роботи та внутрішнім сумісництвом. Якщо отриманий результат менше ніж 4240 грн – застосовуємо пільгу.

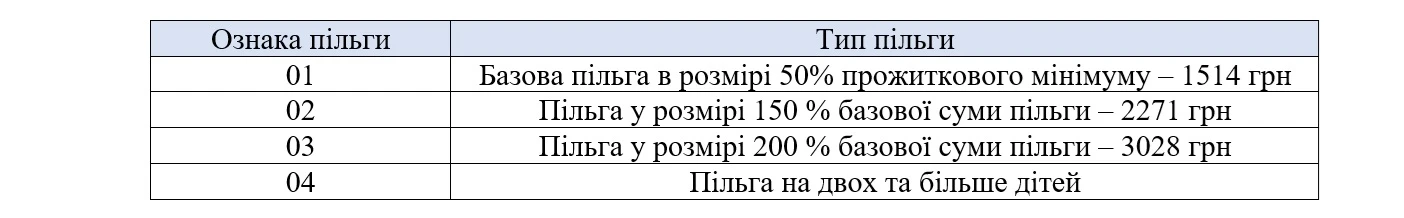

Податкова соціальна пільга у 4ДФ

Відображення податкової соціальної пільги в додатку 4ДФ має свої особливості. В графі 3а зазначаємо суму фактично нарахованої заробітної плати без вирахування ПСП. В графі 4а показуємо розрахований ПДФО з урахуванням пільги. Зверніть увагу, сума в графі 4а не буде дорівнювати 18% від суми в графі 3а. Ознаку пільги зазначаємо в графі 9.

Працівник може мати право одразу на дві пільги. В такому разі в Додатку 4ДФ відводимо два рядки.

Наприклад, у працівниці троє дітей, одна дитина з інвалідністю. Жінка має право на пільгу в розмірі 100% від базової пільги на двох дітей та 150% на дитину з інвалідністю.

Для працівниці в додатку 4ДФ формуємо два рядки. В обох рядках в графі 6 зазначаємо ознаку доходу «101», а у графі 9 – ознаку податкової соціальної пільги «02» та «04» відповідно. Перший рядок заповнюємо в загальному порядку з відображенням усіх граф, а в другому рядку у графах 3а, 3, 4а, 4, 5а та 5 проставляються прочерки. Тобто в другому рядку заповнюємо лише графи 1, 2, 6 та 9.

Припинення застосування ПСП

Законодавство не вимагає щороку оновлювати заяву на застосування податкової соціальної пільги (ЗІР, категорія 103.08.03). Роботодавцю слід самостійно слідкувати за дотриманням умов, що дають право на застосування пільги, зокрема визначати вік дитини та граничну суму доходу.

Проте існують випадки, коли бухгалтер не може проконтролювати зміну підстав для застосування ПСП. Наприклад, одинока матір взяла шлюб, працівник почав користуватися пільгою за іншим місцем роботи, студент отримав бюджетну стипендію або пільга на дітей застосовується до доходів обох батьків. В такій ситуації працівнику слід подати заяву про відмову від застосування податкової соціальної пільги.

Податкова соціальна пільга приклади

Приклад 1. Базова соціальна пільга

Працівнику за жовтень 2024 нарахована заробітна плата в сумі 4100 грн. Оскільки це менше, ніж 4240 грн, застосовуємо ПСП.

ПДФО = (4100 грн – 1514 грн) × 18 % = 465,48 грн.

Приклад 2. ПСП в місяці звільнення

Працівнику при звільненні нараховано 1328 грн. Визначимо базу для нарахування ПДФО: 1328 грн – 1514 грн = -186 грн.

Оскільки отримали від’ємне значення, база для нарахування ПДФО – 0,00 грн, відповідно податок з зарплати не утримується.

Приклад 3. ПСП на дітей

Мати двох дітей отримує заробітну плату 8000 грн, що менше ніж граничний розмір доходу, що дає право на застосування ПСП – 8480 грн.

Розрахуємо ПДФО: ПДФО = (8000 грн – 1514 грн × 2) × 18 % = 894,96 грн.

Приклад 4. Пільга для одиноких матерів

Одинока мати виховує одну дитину. В серпні жінці нараховано 4200 грн, в вересні – 4400 грн. Жінка має право на ПСП в розмірі 150 % - 2271 грн.

Розмір нарахованого доходу дозволяє застосувати ПСП тільки в серпні, оскільки у вересні розмір зарплати більше ніж 4240 грн.

ПДФО (серп.) = (4200 грн – 2271 грн) × 18% = 347,22 грн

ПДФО (верес.) = 4400 грн × 18 % = 792,00 грн.

Приклад 5. Три дитини, одна з інвалідністю

Заробітна плата працівниці 11200 грн. Граничний дохід, що дає право на застосування ПСП: 4240 грн × 3 = 12720 грн.

На двох дітей застосовується базова пільга, на дитину з інвалідністю – підвищена пільга в розмірі 150% від базової.

ПДФО = (11200 грн – 1514 грн × 2 – 2271 грн) × 18% = 1062,18 грн

Приклад 6. У працівниці дві дитини, одна навчається в ВНЗ

Жінка має двох дітей 15 та 18 років. Старший – студент ВНЗ. Оклад працівниці – 8000 грн. Застосовувати пільгу можна тільки до закінчення року, в якому старшій дитині виповнилось 18. Навчання в ВНЗ не є підставою для ПСП.

Таким чином пільгу застосовуємо у 2024 році: ПДФО = (8000 грн – 1514 грн × 2 ) × 18 % = 894,96 грн, починаючи з наступного року пільга не застосовується.

Приклад 7. ПСП для працівника, який одночасно є ФОП

ФОП працює за основним місцем роботи на 0,5 ставки з посадовим окладом 8300 грн. Оскільки до доходу від підприємницької діяльності пільга не застосовується, працівник має право на ПСП.

ПДФО = (4150 грн – 1514 грн) × 18% = 474,48 грн.

Приклад 8. Пільга Герою України

Працівник має звання Герой України та отримує за сумісництвом 4200 грн. За основним місцем роботи пільгою не користується.

До доходу слід застосовувати підвищену ПСП – 3028 грн.

ПДФО = (4200 грн – 3028 грн)×18 % = 210,96 грн.

Приклад 9. ПСП студенту

Працівник працює неповний робочий день і навчається в ВНЗ. За місяць йому нараховується 4100 грн. Оскільки дохід не перевищує граничний розмір, застосовується ПСП 150% від базової.

ПДФО = (4100 грн – 2271 грн) × 18% = 329,22 грн.

Цей же студент за результатами сесії отримав стипендію і втратив право на пільгу. Під час отримання стипендії пільга не застосовується.

Приклад 10. ПСП батьку двох дітей

Працівник отримує 4000 грн і надав копії свідоцтв про народження дітей. Відомо, що пільгою на дітей користується мати. Тож до доходу працівника можна застосовувати лише базову ПСП.

Приклад 11. Перехідні відпускні

Працівнику в вересні нараховано заробітну плату за вересень 4000 грн та 3500 грн відпускних за жовтень.

Оскільки ПСП застосовується до загального місячного доходу, нарахована сума за вересень (7500 грн) не дає права на пільгу.

При річному перерахунку ПДФО відпускні слід віднести до того місяця, за який вони нараховані. Тож працівник буде мати право на ПСП і в вересні і в жовтні.

Наслідки незаконної ПСП

Якщо працівник отримував пільгу з порушенням норм законодавства, він втрачає право на отримання податкової соціальної пільги за всіма місцями отримання доходу починаючи з місяця, в якому мало місце таке порушення.

Працівнику слід подати всім роботодавцям заяву про відмову від пільги. Кожний роботодавець має утримати з працівника суму недоплати ПДФО та штраф у розмірі 100 % від суми недоплати. Утримання проводяться з найближчої виплати зарплати, а якщо сума недостатня – за рахунок наступних виплат (п. 169.2.4 ПКУ). Нагадуємо, загальний розмір відрахувань не може перевищувати 20% заробітної плати.

Після повного погашення штрафу та недоїмки з ПДФО працівник може подати нову заяву на застосування ПСП.

Якщо на момент виявлення порушення працівник звільнився, він має самостійно сплатити означені суми і подати декларацію про майновий стан та доходи.

Висновки

- Базова податкова соціальна пільга дорівнює 50% розміру прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленому на 1 січня звітного податкового року (у 2024 році – 1514 грн.) і протягом року розмір ПСП не змінюється, навіть якщо розмір прожиткового мінімуму зростає.

- У 2024 році право на ПСП мають працівники, заробітна плата яких не перевищує граничний розмір – 4240 грн.

- ПСП надається з дня отримання роботодавцем заяви працівника про застосування пільги та підтверджуючих документів і застосовується до місячного доходу, незалежно від дня подання в даному місяці заяви.

Ольга БОНДАРЕНКО, незалежний експерт із трудового законодавства, Слов'янськ

Шаблони та зразки документів:

Заява про застосування податкової соціальної пільги

Заява про відмову від застосування податкової соціальної пільги

Заява про застосування податкової соціальної пільги (дитина з інвалідністю)