Очистити фільтр

08 січня

Охоронна діяльність під забороною: відмова від ЄП – до 20.01, реєстрація платником ПДВ – до 10.01.2026

ТОВ на єдиному податку 5%. Має КВЕД 80.10, 80.20, 43.21, 80.30. Чи обов'язково з 2026 року переходити на загальну систему та реєструватись платником ПДВ? якщо так, то як це зробити та в які терміни?

05 січня

02 січня

Охоронна діяльність: які КВЕД не підлягають «спрощенці» з 1 січня 2026 року: нове роз'яснення від ДПС!

З 1 січня 2026 року набрали чинності зміни до Податкового кодексу України, якими охоронну діяльність виключено з переліку видів діяльності, дозволених для перебування на спрощеній системі оподаткування. У зв’язку з цим юридичні особи, що провадять діяльність за «охоронними» КВЕДами, втрачають право застосовувати єдиний податок і мають подати заяву про відмову від спрощеної системи. Податкова служба рекомендує зробити це не пізніше 20 січня 2026 року включно, аби дотриматися вимог Закону №4698 та уникнути податкових ризиків

01 січня

Охоронна діяльність несумісна зі спрощеною системою з 1 січня 2026 року: ЗІР

З 1 січня 2026 року змінюються правила застосування спрощеної системи оподаткування для суб’єктів, що здійснюють охоронну діяльність. Податковий кодекс прямо забороняє таким ФОП і юридичним особам перебувати на окремих групах єдиного податку, що вже підтверджено позицією ДПС у ЗІР

31 грудня 2025 р.

Законопроєкт №14348: охоронну діяльність можуть повернути до спрощеної системи

У Верховній Раді зареєстровано законопроєкт №14348, який пропонує змінити підпункт 291.5.1 ПКУ та виключити положення, що обмежує право фізичних і юридичних осіб, які здійснюють охоронну діяльність, бути платниками єдиного податку другої та третьої групи. Ініціатори законопроєкту вважають, що чинні обмеження не мають економічного та правового обґрунтування та суперечать принципам податкового законодавства

Вплив мінімальної заробітної плати на обсяг доходу для переходу на ЄП

ФОП третьої групи, яка на початку року була змушена перейти на загальну систему оподаткування через перевищення граничного доходу, може повернутися на спрощену систему у поточному році. Для цього необхідно дотриматися вимог Податкового кодексу щодо обсягу доходу, строків подання заяви та інших умов, передбачених для платників єдиного податку

30 грудня 2025 р.

Розрахунок доходу для переходу на ЄП: що враховувати

ФОП, який працює на загальній системі оподаткування, може перейти на спрощену систему лише за умови дотримання встановлених ПКУ строків і лімітів доходу. Ключовим є правильне визначення доходу за рік, що передує переходу, з урахуванням запланованих надходжень до кінця поточного року

Повернення переплати ФОП після мобілізації: коли починає спливати 1095 днів

Податківці уточнили, що відлік строку на подання заяви про повернення переплат починається з дня виникнення переплати, тобто дати фактичної сплати коштів, якщо вони перевищили нараховані зобов’язання

29 грудня 2025 р.

ФОП І або ІІ груп працює не за податковою адресою, але в межах однієї ради: яка ставка ЄП

Для фізичних осіб-підприємців першої та другої груп єдиного податку ставки встановлюються місцевими радами і залежать від прожиткового мінімуму та мінімальної заробітної плати відповідно. Ці ставки є фіксованими, але є важливий нюанс: якщо ведеться діяльність за межами території реєстрації, то застосовується максимальний розмір ставки єдиного податку

28 грудня 2025 р.

24 грудня 2025 р.

Повернення авансу ФОП-єдинником: як скоригувати у декларації

Повернення авансу або передоплати після розірвання договору впливає на облік доходів ФОП – платника єдиного податку. Важливо правильно відобразити такі операції у декларації, щоб уникнути завищення доходу та податкових ризиків. Порядок дій залежить від того, в якому саме податковому періоді відбулося повернення коштів

Оплата від третьої особи: чи може ФОП 2 групи приймати гроші від дружини орендаря без втрати ЄП

Оплата за оренду приміщення, укладену між двома ФОП, може надходити від третьої особи – наприклад, дружини орендаря. Законодавство дозволяє таке виконання зобов’язання, якщо замовником у договорі залишається ФОП, а саме він підписує акти наданих послуг. У такому разі ризику втрати статусу платника єдиного податку для орендодавця немає. Водночас важливо, щоб замовником не була юрособа чи ФОП на загальній системі – тоді виникне порушення правил для 2 групи

Акт у грудні, оплата у січні: як сплачує військовий збір ФОП-спрощенець

Податківці роз’яснюють, що ФОП третьої групи сплачують військовий збір у розмірі 1 % від доходу за датою надходження коштів на рахунок. Якщо оплата за акти виконаних робіт у грудні 2025 року надійде у січні 2026 року, нарахування та сплата військового збору відбувається у січні

23 грудня 2025 р.

Заборонені КВЕД «Охоронна діяльність» для «спрощенки» з 1 січня: чому важливо отримати ІПК

Податковий кодекс України не містить чіткого та вичерпного переліку КВЕДів, які охоплюються поняттям «охоронна діяльність». У пп. 291.5.1 ПКУ використовується лише загальне формулювання – «здійснення охоронної діяльності», без деталізації видів економічної діяльності за КВЕД. Саме тому, з урахуванням відсутності чіткого переліку в ПКУ та неоднакової практики ДПС на місцях, найбільш безпечним рішенням для суб’єктів господарювання є отримання ІПК. ІПК дозволить зафіксувати офіційну позицію податкового органу саме щодо вашого КВЕДу та фактичної діяльності

19 грудня 2025 р.

Платник єдиного податку надав ПФД, яку не повернули через рік: які наслідки

Приватне підприємство платник єдиного податку надало поворотну фінансову допомогу ТОВ на загальній системі оподаткування строком на 1 рік. Термін повернення коштів минув, але гроші не надійшли. Які наслідки виникають у платника єдиного податку?

18 грудня 2025 р.

Чи може бухгалтер бути ФОП-«єдинником»

Діяльність у сфері бухгалтерського обліку та діяльність у сфері аудиту за своєю сутністю є різними видами діяльності, то фізичні особи – підприємці, які надають виключно бухгалтерські послуги мають право перебувати на спрощеній системі оподаткування та бути платниками єдиного податку

17 грудня 2025 р.

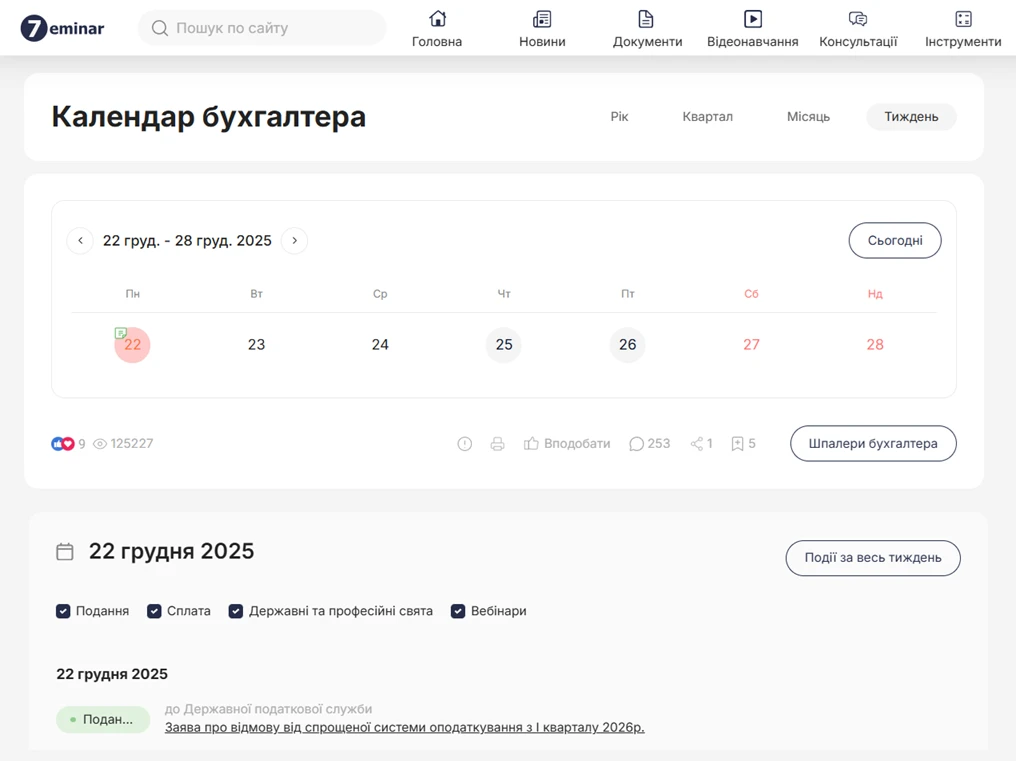

Для відмови від спрощеної системи з 1 січня 2026 року подайте заяву до 22 грудня (включно)

Суб’єкти господарювання, які бажають відмовитися від спрощеної системи оподаткування з 1 січня 2026 року, мають подати відповідну заяву до контролюючого органу не пізніше 22 грудня (включно). Заява може бути подана особисто, поштою, електронними засобами чи через державного реєстратора. Подані заяви не можна відкликати

Єдиний податок 2026: яку групу обрати ФОПу, ліміти, строки сплати

Правильно обрана група єдиного податку – це початок успішної роботи на спрощеній системі оподаткування. В цій статті ми розглянемо умови роботи на 1, 2 та 3 групі єдиного податку для ФОП та основні показники роботи у 2026 році. Допоможемо розрахувати податкове навантаження та визначитись із групою, яка буде найбільш відповідати вашим потребам