Що таке фактична перевірка

Фактичну перевірку податківці здійснюють за місцем фактичного провадження платником податків діяльності, розташування господарських або інших об'єктів права власності такого платника. Таку перевірку проводять щодо:

- дотримання норм законодавства з питань регулювання обігу готівки;

- порядку здійснення платниками податків розрахункових операцій;

- ведення касових операцій;

- наявності ліцензій, свідоцтв, у тому числі про виробництво та обіг підакцизних товарів;

- дотримання роботодавцем законодавства щодо укладення трудового договору;

- оформлення трудових відносин з працівниками (найманими особами) (пп. 75.1.3 Податкового кодексу України (далі – ПКУ)).

Що треба перевірити у направленні на перевірку

Фактичну перевірку податківці мають право провести на підставі рішення керівника (його заступника або уповноваженої особи) органу ДПС. Це рішення оформлюють наказом, копію якого вручають платнику податків або його уповноваженому представнику, або особам, які фактично проводять розрахункові операції під розписку до початку проведення такої перевірки (п. 80.2 ПКУ).

Стаття 81 ПКУ регламентує, що посадові особи органу ДПС мають право приступити до проведення фактичної перевірки за наявності підстав для їх проведення, визначених у пункті 80.2 ПКУ, та за умови пред'явлення таких документів:

1. Копія наказу про проведення перевірки, в якому зазначаються:

- дата видачі;

- найменування органу ДПС;

- найменування та реквізити суб’єкта (прізвище, ім’я, по батькові фізичної особи – платника податку, який перевіряється) та у разі проведення перевірки в іншому місці – адреса об’єкта, перевірка якого проводиться;

- мета, вид (фактична перевірка);

- підстави для проведення перевірки;

- дата початку і тривалість перевірки;

- період діяльності, який буде перевірятися.

2. Службове посвідчення осіб, які зазначені в направленні на проведення перевірки);

3. Направлення на проведення такої перевірки, в якому зазначаються:

- дата видачі;

- найменування органу ДПС;

- реквізити наказу про проведення відповідної перевірки;

- найменування та реквізити суб'єкта (ПІБ фізичної особи – платника податку, який перевіряється) або об'єкта, перевірку якого проводять. Тому перевірте правильність зазначення реквізитів підприємства або фізичної особи, яка є об’єктом перевірки (назва, код ЄДРПОУ або ІПН, місцезнаходження);

- мета, вид перевірки (фактична). Якщо в направленні не зазначено, що це фактична перевірка, то це може бути порушенням, оскільки для кожного виду перевірок передбачені свої вимоги;

- підстави. Має бути зазначена конкретна підстава для фактичної перевірки, яка може включати такі обставини: отримання скарги або інформації про можливі порушення податкового або іншого законодавства; підозра щодо порушення касової дисципліни, відсутності ліцензій, використання неоформлених працівників; інші підстави, передбачені статтею 80 ПКУ;

- дата початку та тривалість перевірки;

- посада та прізвище посадової (службової) особи, яка проводитиме перевірку.

У направленні на фактичну перевірку важливо ретельно перевірити правильність його оформлення, оскільки цей документ дає органам ДПС право на проведення перевірки. Тож, перевірте всі реквізити у направленні на фактичну перевірку,наявність копії наказу на перевірку і службові посвідчення податківців.

Непред'явлення платнику податків (його посадовим (службовим) особам або його уповноваженому представнику, або особам, які фактично проводять розрахункові операції) цих документів або пред'явлення зазначених документів, що оформлені з порушенням вимог, встановлених п. 81.1 ПКУ, є підставою для недопущення посадових (службових) осіб органу ДПС до проведення фактичної перевірки.

Відмова платника податків та / або посадових (службових) осіб платника податків (його представників або осіб, які фактично проводять розрахункові операції) від допуску до перевірки на інших підставах, ніж непред’явлення документів або пред’явлення документів, оформлених з порушенням вимог, не дозволяється.

При пред'явленні направлення платнику податків та / або посадовим (службовим) особам платника податків (його представникам або особам, які фактично проводять розрахункові операції) такі особи розписуються у направленні і зазначають своє прізвище, ім’я, по батькові, посаду, дату і час ознайомлення.

Якщо платник податків та / або його посадові (службові) особи (представники або особи, які фактично проводять розрахункові операції) відмовилися розписатися у направленні на перевірку, то посадові (службові) особи органу ДПС складають акт, який засвідчує факт відмови. У такому випадку акт про відмову від підпису у направленні на перевірку є підставою для початку проведення такої перевірки (п. 81.1 ПКУ).

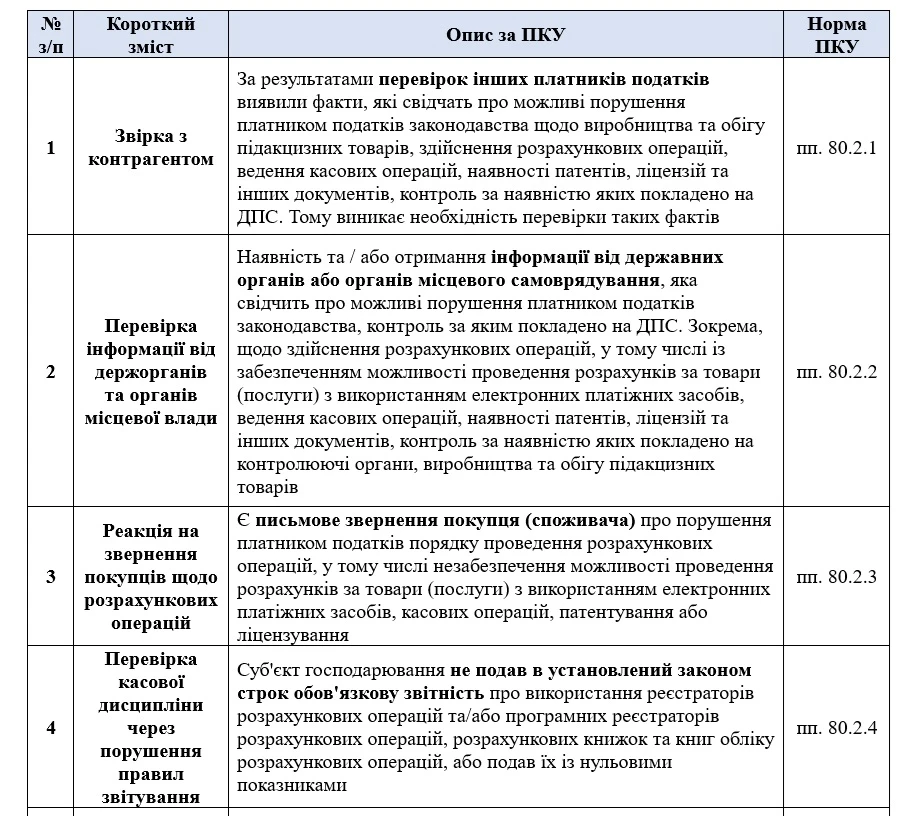

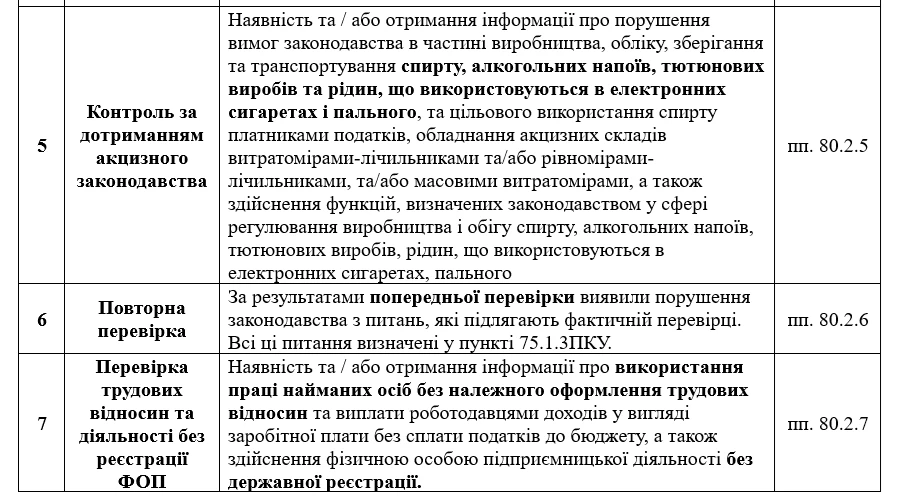

Які підстави для проведення фактичної перевірки

Фактичну перевірку проводять за наявності хоча б однієї з семи підстав.

Підстави для проведення фактичної перевірки

Якщо орган ДПС не дотримав порядку проведення фактичної перевірки, у тому числі, щодо обґрунтування її підстав, періоду та місця проведення, то податкові повідомлення-рішення (ППР), що прийняті на підставі такої незаконної перевірки, не можна вважати правомірними, вони підлягають скасуванню. Про це зазначено у постанові ВСУ від 31.07.2024 №821/789/18.

Що перевіряють під час фактичної перевірки

Фактичну перевірку проводять дві і більше посадові особи органу ДПС у присутності посадових осіб суб'єкта господарювання або його представника та / або особи, що фактично здійснює розрахункові операції (пп. 80.7 ПКУ).

Фактична перевірка дозволяє перевірити діяльність суб'єкта господарювання із фокусом на обставини, які неможливо виявити при документальній перевірці.

Під час фактичної перевірки перевіряють, зокрема:

1. Дотримання касової дисципліни:

- наявність та правильність ведення касових документів (касові книги, прибуткові та видаткові касові ордери);

- використання РРО (реєстраторів розрахункових операцій) та відповідність реальних операцій даним РРО;

- дотримання обмежень на готівкові розрахунки, визначених законодавством.

2. Правильність обліку товарних залишків:

- наявність товарів у відповідності до облікових даних;

- облік надходження та вибуття товарно-матеріальних цінностей;

- дотримання порядку маркування підакцизних товарів (якщо це передбачає законодавство).

3. Ліцензії та дозволи:

- наявність необхідних ліцензій на ведення певної господарської діяльності (наприклад, ліцензії на роздрібну торгівлю алкоголем, тютюном);

- контроль дотримання умов ліцензій (місце провадження діяльності, вид діяльності, дотримання умов продажу тощо).

4. Роздрібну торгівлю алкоголем та тютюновими виробами:

- дотримання правил роздрібної торгівлі підакцизними товарами (правила реалізації, маркування, наявність акцизних марок);

- контроль вікових обмежень на продаж певних товарів.

5. Дотримання законодавства про працю:

- наявність неоформлених працівників (тобто, перевірка фактичної присутності працівників і їх реєстрації як офіційно працевлаштованих);

- перевірка відповідності обліку робочого часу, виплат заробітної плати та інших умов трудового договору;

- виплата заробітної плати та дотримання мінімальних соціальних стандартів.

Під час фактичної перевірки в частині дотримання роботодавцем законодавства щодо укладення трудового договору, оформлення трудових відносин з працівниками (найманими особами), в тому числі тим, яким установлено випробування:

- перевіряють наявність належного оформлення трудових відносин;

- з'ясовують питання щодо ведення обліку роботи, виконаної працівником, обліку витрат на оплату праці, відомості про оплату праці працівника.

Для з'ясування факту належного оформлення трудових відносин з працівником, який здійснює трудову діяльність, податківці можуть використовувати документи, що посвідчують особу, або інші документи, які дають змогу її ідентифікувати (посадове посвідчення, посвідчення водія, санітарна книжка тощо) (п. 80.6 ПКУ).

Під час проведення перевірки посадові особи, які здійснюють таку перевірку, можуть проводити хронометраж господарських операцій. За результатами хронометражу складають довідку (п. 80.8 ПКУ).

При фактичній перевірці:

- немає попередження. Платника податків не інформують заздалегідь про проведення фактичної перевірки, що дозволяє отримати об’єктивні результати;

- податківці виїжджають на місце. Інспектори приходять на місце здійснення господарської діяльності підприємства або підприємця.

- податківці фіксують порушення. Під час перевірки інспектори можуть фотографувати, опитувати свідків та працівників.

Яка тривалість фактичної перевірки

Фактична перевірка має бути проведена у стислі строки, оскільки її основне завдання – виявити реальні факти порушень або підтвердити їх відсутність.

Граничні строки проведення фактичної перевірки встановлені статтею 82 ПКУ (п. 80.9 ПКУ). Отже, тривалість фактичних перевірок не має перевищувати 10 діб. Продовжити строк таких перевірок може керівник (його заступник або уповноважена особа) органу ДПС не більш як на 5 діб (п. 82.3. ПКУ).

Підставами для подовження строку перевірки є:

- заява суб'єкта господарювання у разі необхідності подання ним документів, які стосуються питань перевірки (пп. 82.3.1 ПКУ);

- змінний режим роботи або підсумований облік робочого часу суб'єкта господарювання та / або його господарських об'єктів (пп. 82.3.2 ПКУ).

На тривалість перевірки впливають:

- обсяг перевірених питань. Якщо під час фактичної перевірки виникає потреба в додаткових дослідженнях, це може збільшити час перевірки;

- складність господарських операцій. Для підприємств, які здійснюють великий обсяг операцій або мають складну структуру обліку, перевірка може зайняти більше часу;

- наявність порушень. Якщо під час перевірки виявлені порушення, і потрібно здійснити додаткові перевірки, наприклад, перевірити конкретні операції або підтвердити облікові документи, строк перевірки може бути подовжений;

- кількість інспекторів. Якщо для проведення перевірки залучена більша кількість інспекторів, це може прискорити її проведення.

Зазначені строки дають податківцям достатньо часу для виявлення порушень, водночас вони забезпечують підприємствам певний рівень захисту від надмірно тривалих перевірок.

Як оформлюють результати перевірки

Порядок оформлення результатів фактичної перевірки регламентує стаття 86 ПКУ (п. 80.10 ПКУ) .

Акт (довідку) про результати фактичних перевірок складають і підписують у двох примірниках посадові особи органу ДПС, які проводили перевірку. Його реєструють не пізніше наступного робочого дня після закінчення перевірки. Акт (довідку) про результати зазначених перевірок підписує особа, яка здійснювала розрахункові операції, платник податків та його законні представники (у разі наявності).

Акт (довідку) підписують за місцем проведення перевірки або у приміщенні органу ДПС.

Якщо платник податків, його законні представники або особа, яка здійснювала розрахункові операції, відмовляються підписати акт (довідку), то посадові особи органу ДПС складають акт, що засвідчує факт такої відмови. Один примірник акта або довідки про результати перевірки не пізніше наступного робочого дня після його складення реєструють в журналі реєстрації актів органу ДПС і не пізніше наступного дня після його реєстрації вручають або надсилають платнику податків, його законному представнику або особі, яка здійснювала розрахункові операції.

Якщо платник податків або його законні представники відмовляються від отримання примірника акта (довідки) перевірки чи немає можливості його їм вручити з будь-яких причин, такий акт або довідку надсилають платнику податків у порядку, визначеному статтею 58 ПКУ для надсилання (вручення) ППР. У цих випадках орган ДПС складає відповідний акт або робить позначку в акті або довідці про результати перевірки (п. 86.5 ПКУ).

Якщо під час перевірки не виявили порушень, це зазначають в довідці, і перевірка завершується без подальших санкцій.

Якщо ж виявили порушення, платнику податків надають акт (на нього можна подати заперечення), а потім ППР та / або протокол про адміністративне правопорушення (їх можна оскаржити).

Висновки

- Фактичну перевірку податківці здійснюють за місцем фактичного провадження платником податків діяльності, розташування господарських або інших об'єктів права власності такого платника.

- Фактичну перевірку податківці мають право провести на підставі рішення керівника (його заступника або уповноваженої особи) органу ДПС.

- Існує 7 вичерпних підстав для проведення фактичної перевірки.

- Фактична перевірка дозволяє перевірити діяльність суб'єкта господарювання із фокусом на обставини, які неможливо виявити при документальній перевірці.

- У випадку виявлення порушення податківці складають акт перевірки, а якщо ні – то довідку.

Альона САДОВА, консультант з бухобліку та оподаткування

Шаблони та зразки документів:

Податковий навігатор «Фактичні перевірки: підстави проведення та умови допуску»