Ви дізнаєтесь:

- Хто стане платником військового збору

- Про об’єкт та ставку оподаткування військовим збором

- Про сплату, звітування та відповідальність за несплату військового збору

На сьогодні Закон про підвищення податків підписано й опубліковано. Закон набирає чинності з дня, наступного за днем його опублікування, крім окремих норм, які запрацюють з 01.01.2025.

Платники військового збору

На жаль, під час голосування 10 жовтня 2024 року ВРУ не підтримала важливі поправки, які передбачали пільги для ФОП під час лікарняних, відпусток та на окупованих територіях, відстрочку сплати ВЗ, алгоритм дій для податкових агентів, і звільнення е-резидентів від військового збору. Ці пропозиції могли пом’якшити наслідки підвищення військового збору, але були відхилені. Тож наразі згідно Закону про підвищення податків платниками військового збору є:

1) особи, визначені п. 162.1 ПКУ, а саме:

-

фізичні особи – резиденти, які отримують доходи як з джерела їх походження в Україні, так і іноземні доходи (пп. 162.1.1 ПКУ);

-

фізичні особи – резиденти, які володіють та/або користуються (орендують (суборендують), на умовах емфітевзису, постійно користується) земельними ділянками, віднесеними до сільськогосподарських угідь, у частині мінімального податкового зобов’язання (пп. 162.1.11 ПКУ);

-

фізичні особи – нерезиденти, які отримують доходи з джерела їх походження в Україні (пп. 162.1.2 ПКУ);

-

податкові агенти (пп. 162.1.3 ПКУ). Ставка військового збору 5% почне діяти з дня набрання чинності Закону. В «Прикінцевих та перехідних положеннях» Закону про підвищення податком визначено, що доходи платників військового збору – осіб, визначених п. 162.1 ПКУ, нараховані за наслідками податкових періодів до набрання чинності цим Законом, оподатковуються за ставкою військового збору, що діяла до набрання чинності цим Законом, незалежно від дати їх фактичної виплати (надання), крім випадків, прямо передбачених ПКУ;

2) ФОП – платники єдиного податку першої, другої та четвертої груп;

3) Платники єдиного податку третьої групи (ФОП і юрособи).

Об’єкт оподаткування військовим збором

Об’єктом оподаткування військовим збором є:

-

для платників, зазначених у п. 162.1 ПКУ – доходи, визначені статтею 163 ПКУ;

-

для ФОП платників податку 1,2 та четвертої групи – щомісячна сума, що дорівнює розміру 10% мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року;

МЗП з 01.10 2024 по 31.12. 2024 – 7100 грн. МЗП з 01.01.2025 – 8000 грн.

- для платників єдиного податку третьої групи – доходи, визначені статтею 292 ПКУ.

Ставка військового збору

Ставка військового збору становить:

-

5% від об’єкта оподаткування (зарплати працівників і доходів фізосіб);

-

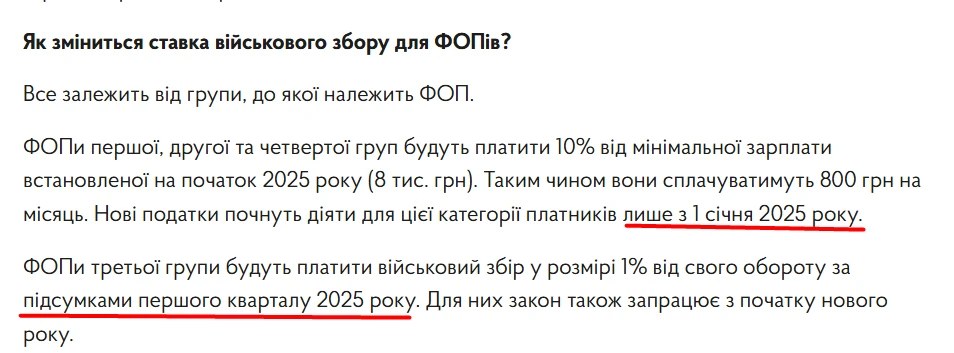

для ФОП – платників податку 1, 2 та четвертої груп – 10% розміру МЗП, встановленою законом на 1 січня податкового (звітного ) року;

ВЗ з 01.10 2024 по 31.12.2024 – 710 грн. ВЗ з 01.01.2025 – 800 грн.

-

для платників єдиного податку третьої групи – 1% від доходу, визначеного згідно зі статтею 292 ПКУ;

-

1,5% – для військовослужбовців та працівників Збройних Сил, Служби безпеки (платники, для яких зберігається ставка 1,5%).

Починаючи з 1 січня року наступного за роком, у якому буде припинено або скасовано воєнний стан, ставка збору для платників з-поміж осіб, що визначені п. 162.1 ПКУ, буде становити 1,5% від об’єкта оподаткування.

Для ФОПів – платників єдиного податку та юросіб третьої групи ставка військового збору запрацює з 1 жовтня і по 31 грудня року, у якому буде припинено або скасовано воєнний стан.

Сплата військового збору та звітування

ФОПи першої, другої та четвертої групи сплачують військовий збір авансовими внесками не пізніше 20 числа (включно) поточного місяця. Вони можуть сплатити військовий збір авансовим внеском за весь податковий (звітний) період (квартал, рік), але не більш як до кінця поточного звітного року. Авансові внески таким платникам нараховує ДПС.

ФОПи та юрособи третьої групи єдиного податку сплачують військовий збір протягом 10 кал. дн. після граничного строку подання податкової декларації платника єдиного податку за податковий (звітний) квартал.

ФОПи першої, другої, третьої та четвертої групи єдиного податку та юрособи третьої групи єдиного податку відображають суми військового збору (в тому числі щомісячні авансові внески військового збору) у складі податкової декларації платника єдиного податку. А це означає, що до декларації Мінфін має внести зміни.

Відповідальність за несплату військового збору

ФОПи першої, другої, третьої та четвертої групи єдиного податку та юрособи третьої групи єдиного податку несуть відповідальність за порушення правил сплати (перерахування) сум військового збору у розмірах, встановлених ПКУ за порушення правил сплати (перерахування) сум єдиного податку для відповідної групи платників єдиного податку.

Зокрема, штрафи для різних груп ФОПів складають:

-

ФОП перша та друга груп – у розмірі 50% від суми ВЗ, яку не сплатив підприємець

-

ФОП третьої групи:

- за несплату менше ніж 30 днів – 5% від суми несплаченого військового збору;

- за несплату понад 30 днів – 10% від суми несплаченого військового збору.

У разі умисної несплати військового збору відповідальність буде такою:

-

за перше порушення: штраф 25% від суми несплаченого військового збору;

-

повторна затримка сплати понад 90 кал. дн.: штраф 50% від суми боргу.

Колеги, звертаємо увагу на повідомлення-роз’яснення, яке 29.11.2024, розмістили на Урядовому порталі:

Маєте професійні питання за темами відео?

Ставте їх експертам у сервісі «Особистий консультант» безлімітно й отримуйте відповіді на кожне протягом доби.

Щоб отримати роз’яснення від лекторів, скористайтеся розділом «Консультації лекторів». Відповіді надаються у відеоформаті щовівторка.

Коментарів поки немає

Почніть розмову…