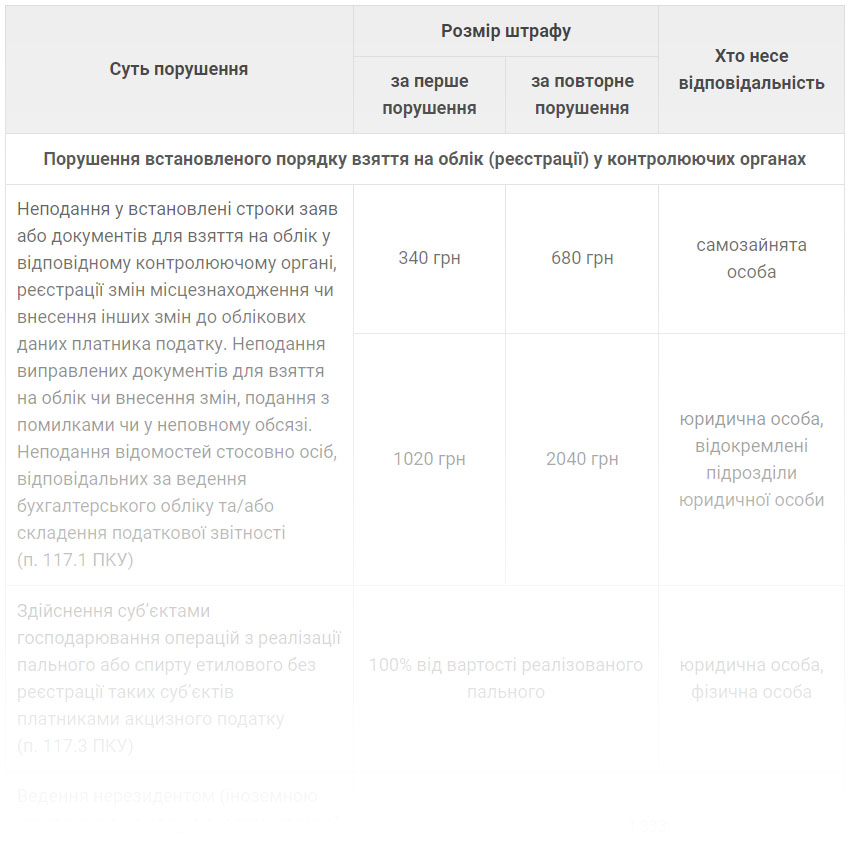

| Суть порушення | Розмір штрафу | Хто несе відповідальність | |

| за перше порушення | за повторне порушення | ||

| Порушення встановленого порядку взяття на облік (реєстрації) у контролюючих органах | |||

| Неподання у встановлені строки заяв або документів для взяття на облік у відповідному контролюючому органі, реєстрації змін місцезнаходження чи внесення інших змін до облікових даних платника податку. Неподання виправлених документів для взяття на облік чи внесення змін, подання з помилками чи у неповному обсязі. Неподання відомостей стосовно осіб, відповідальних за ведення бухгалтерського обліку та/або складення податкової звітності (п. 117.1 ПKУ) | 340 грн | 680 грн | Самозайнята особа |

| 1020 грн | 2040 грн | Юридична особа, відокремлені підрозділи юридичної особи | |

| Здійснення суб’єктами господарювання операцій з реалізації пального або спирту етилового без реєстрації таких суб’єктів платниками акцизного податку (п. 117.3 ПKУ) | 100% від вартості реалізованого пального | Юридична особа, фізична особа | |

| Ведення нерезидентом (іноземною юридичною компанією, організацією) діяльності через відокремлений підрозділ, у тому числі постійне представництво, без взяття на податковий облік (п. 117.4 ПKУ) | 100000 грн | Нерезидент | |

| Порушення строку та порядку подання інформації про відкриття або закриття банківських рахунків | |||

| Неподання органам ДПС в установлений ПKУ строк повідомлення про відкриття або закриття рахунків/електронних гаманців платників податків (п. 118.1 ПKУ) | 680 грн за кожний випадок неподання або затримки | Банки, інші фінансові установи, небанківські надавачі платіжних послуг, емітенти електронних грошей | |

| Здійснення видаткових операцій за рахунком/електронним гаманцем платника податків до отримання повідомлення органу ДПС про взяття рахунку на облік у податкових органах (п. 118.2 ПKУ) | 10% від суми усіх операцій за весь період до отримання повідомлення, здійснених з використанням таких рахунків*, але не менше 1700 грн | ||

|

* Kрім операцій з перерахування коштів до бюджетів або державних цільових фондів |

|||

| Неповідомлення банку або іншій фінансовій установі, небанківському надавачу платіжних послуг/емітенту електронних грошей при відкритті рахунку/електронного гаманця про відповідний статус платника податку (п. 118.3 ПKУ) | 680 грн за кожний випадок неповідомлення | ФОПи та особи, що проводять незалежну професійну діяльність |

|

| Порушення правил сплати (перерахування) податків | |||

| Несплата узгодженої суми грошового зобов’язання (крім випадків, передбачених у п. 124.2 ПKУ) протягом установлених строків (п. 124.1 ПKУ) | 5% від погашеної суми податкового боргу (у разі затримки до 30 к. дн.) |

Платник податків | |

| 10% від погашеної суми податкового боргу (у разі затримки більше 30 к. дн.) |

|||

| Порушення строку сплати до бюджету узгодженого грошового зобов’язання з акцизного податку на тютюнові вироби (п. 124.2 ПKУ) | 25% від суми грошового зобов’язання | Платник акцизного податку | |

| Порушення строку сплати до бюджету суми акцизного податку, передбаченого абзацом другим підпункту 222.1.2 ПКУ (п. 124.1-1 ПKУ) | 10% від суми акцизного податку | Платник акцизного податку | |

| Порушення правил нарахування, утримання та сплати (перерахування) податків у джерела виплати | |||

| Ненарахування, неутримання та/або несплата (неперерахування) податків до або під час виплати доходу на користь іншого платника податків (ст. 125-1 ПKУ) | 10% від суми податку, що підлягає нарахуванню та/або сплаті до бюджету | Платник податків, у тому числі податковий агент |

|

| 25% від суми податку, що підлягає нарахуванню та/або сплаті до бюджету (за дії, вчинені умисно) | |||

| 50% від суми податку, що підлягає нарахуванню та/або сплаті до бюджету (за повторне умисне порушення протягом 1095 днів) | |||

| 75% від суми податку, що підлягає нарахуванню та/або сплаті до бюджету (за всі наступні умисні повторні порушення протягом 1095 днів) | |||

| Порушення правил застосування спрощеної системи оподаткування фізичною особою – підприємцем | |||

| Несплата (неперерахування) або сплата (перерахування) не в повному обсязі єдиного податку авансових внесків з єдиного податку в порядку та в строки, визначені ПKУ (п. 122.1 ПKУ) | 50% від ставки єдиного податку | Фізична особа – платник єдиного податку 1 або 2 групи | |

| Визначення контролюючим органом суми податкового зобов’язання | |||

| Визначення органом ДПС суми податкового зобов’язання, зменшення суми бюджетного відшкодування та/або від’ємного значення суми ПДВ на підставах, визначених пп. 54.3.1, 54.3.2, 54.3.6 ПKУ (п. 123.1 - 123.3 ПKУ) | 10% (25% за умисні діяння) від суми визначеного податкового зобов’язання, завищеної суми бюджетного відшкодування | 50% від суми визначеного податкового зобов’язання, завищеної суми бюджетного відшкодування (за всі наступні умисні повторні порушення протягом 1095 днів) | Платник ПДВ |

| Використання сум, що не сплачені до бюджету внаслідок отримання (застосування) податкової пільги, не за призначенням та/або всупереч умовам чи цілям її надання згідно із законом з питань відповідного податку, збору, платежу (п. 123.4, 123.5 ПKУ) | стягнення до бюджету 100% (200% за умисне порушення) суми, що були використані не за призначенням та/або всупереч умовам чи цілям надання таких пільг | Платник податків (посадові особи платника податків) | |

| Порушення строків зберігання документів з питань обчислення і сплати податків та зборів | |||

| Незабезпечення зберігання первинних документів, облікових та інших регістрів, бухгалтерської та статистичної звітності, інших документів з питань обчислення і сплати податків та зборів протягом строків їх зберігання (п. 121.1 ПKУ) | 1020 грн | 2040 грн | Платник податку |

| Ненадання платником податків контролюючим органам оригіналів документів (крім документів, отриманих з ЄРПН) чи їх копій при здійсненні податкового контролю (п. 121.1 ПKУ) | 1020 грн | 2040 грн | Платник податку |

| Порушення платником податків порядку подання інформації про фізичних осіб – платників податків | |||

| Неподання, подання з порушенням встановлених строків, подання не в повному обсязі, з недостовірними відомостями або з помилками додатку 4ДФ (п. 119.1 ПКУ) | 1020 грн* | 2040 грн* | Податкові агенти |

| Оформлення документів, що містять інформацію про об'єкти оподаткування фізичних осіб або про сплату податків без зазначення реєстраційного номера облікової картки платника податків або з використанням недостовірного реєстраційного номера (п. 119.2 ПКУ) | 340 грн | Податкові агенти | |

| Неподання або несвоєчасне подання податкової звітності або невиконання вимог щодо внесення змін до податкової звітності | |||

| Неподання або несвоєчасне подання податкових декларацій (розрахунків), а також іншої звітності до органів ДПС (п. 120.1 ПКУ) | 340 грн за кожне неподання або несвоєчасне подання | 1020 грн за кожне неподання або несвоєчасне подання | Платники податків або інші особи, зобов'язані нараховувати і сплачувати податки та збори, платежі |

| Невиконання вимог самостійного внесення змін до податкової звітності в частині самостійного нарахування та сплати штрафу (п. 120.2 ПКУ) | 5% від суми недоплати та/або іншого зобов'язання | Платники податків | |

| Порушення строків реєстрації податкової накладної (ПН) та/або розрахунку коригування (РК) в ЄРПН та допущення помилок при зазначенні обов’язкових реквізитів податкової накладної | |||

|

Порушення граничного строку реєстрації ПН та/або РК в ЄРПН щодо:

|

Штраф у розмірі 2% обсягу постачання (без ПДВ), але не більше 1020 грн, при реєстрації в ЄРПН | Платник ПДВ, на якого покладено обов’язок щодо реєстрації ПН/РK | |

|

Відсутність реєстрації протягом граничного строку (ст. 201 ПKУ) ПН та/або РK, що зазначена в податковому повідомленні-рішенні, складеному за результатами перевірки щодо:

|

5 відсотків обсягу постачання (без ПДВ), але не більше 3400 грн | Платник ПДВ, на якого покладено обов’язок щодо реєстрації ПН/РK | |

| Порушення граничного строку реєстрації ПН та/або РК в ЄРПН щодо інших операцій (п. 120-1.1 ПKУ) |

Штраф у % від суми ПДВ, зазначеної в ПН/РK, в залежності від тривалості порушеного строку:

|

Платник ПДВ, на якого покладено обов’язок щодо реєстрації ПН/РK | |

| Відсутність реєстрації протягом граничного строку (ст. 201 ПKУ) ПН та/або РK, що зазначена в податковому повідомленні-рішенні, складеному за результатами перевірки щодо інших операцій (п. 120-1.2 ПKУ) | 50% від суми податкових зобов’язань з ПДВ, зазначеної в ПН та/або РK, або від суми ПДВ, нарахованого за операцією з постачання товарів/послуг, якщо ПН на таку операцію не складено | Платник ПДВ, на якого покладено обов’язок щодо реєстрації ПН/РK | |

| Відсутність реєстрації ПН/РК в ЄРПН після спливу 10 к. дн., наступних за днем отримання платником податку податкового повідомлення-рішення (п. 120-1.2 ПKУ) | 50% від суми податкових зобов’язань з ПДВ, зазначеної в ПН та/або РK, або від суми ПДВ, нарахованого за операцією з постачання товарів/послуг, якщо ПН на таку операцію не складено | Платник ПДВ, на якого покладено обов’язок щодо реєстрації ПН/РK | |

| Допущення продавцем товарів/послуг помилок під час зазначення обов’язкових реквізитів ПН, виявлених контролюючим органом за результатами перевірки, проведеної за заявою покупця (п. 120-1.3 ПKУ) | 170 грн та попередження про необхідність виправлення помилок | Платник ПДВ (продавець товарів/послуг) | |

| Невиконання податкового повідомлення-рішення контролюючого органу з попередженням про необхідність виправлення платником податків – продавцем помилок під час зазначення обов’язкових реквізитів ПН (п. 120-1.3 ПKУ) |

Штраф у % від суми ПДВ, зазначеної в ПН, в залежності від строку невиправлення помилок:

|

Платник ПДВ (продавець товарів/послуг) |

|

| Порушення порядку реєстрації акцизних накладних (АН) та розрахунків коригування (РК) до таких акцизних накладних в Єдиному реєстрі акцизних накладних (ЄРАН) | |||

| Порушення граничних термінів реєстрації перших примірників АН / перших примірників РК до акцизних накладних в ЄРАН, відсутність їх складання чи реєстрації в ЄРАН, встановлених за результатами проведення документальної перевірки (п. 120-2.1 ПКУ) |

Штраф у % від суми акцизного податку (АП) з відповідних обсягів пального або спирту етилового, зазначених у таких АН/РK, або від суми АП з відповідних обсягів пального або спирту етилового, на які не складені або не зареєстровані АН, в залежності від порушеного терміну:

|

Платник акцизного податку | |

| Відсутність з вини платника АП реєстрації першого примірника АН/ першого примірника РK в ЄРАН після спливу 10 к. дн. з дня отримання платником податку податкового повідомлення-рішення про застосування штрафу відповідно до п. 1202.1 (п. 120-2.2 ПKУ) | 50% від суми АП з відповідних обсягів пального або спирту етилового, на які платник податку зобов’язаний скласти АН/РK | Платник акцизного податку | |

| Відсутність з вини платника АП, який отримав пальне або спирт етиловий, реєстрації в ЄРАН другого примірника АН / другого примірника РК протягом більш як 120 к. дн. після граничного терміну реєстрації другого примірника АН/РК (п. 120-2.2 ПKУ) | 2 % суми АП з відповідних обсягів пального або спирту етилового, зазначених у такій АН/РК | Платник акцизного податку | |

| Відчуження майна, яке перебуває у податковій заставі | |||

| Відчуження майна, яке перебуває в податковій заставі, без згоди контролюючого органу (п. 116 ПKУ) | Штраф у розмірі вартості відчуженого майна | Платник податків | |

| Порушення порядку подання інформації контролюючим органам про угоди щодо оренди об'єктів нерухомості | |||

| Порушення порядку та/або строків подання інформації щодо посвідчення договорів оренди об'єктів нерухомості в разі вчинення такої нотаріальної дії (п. 119-1.1 ПКУ) | 680 грн за кожне порушення | 1360 грн за кожне порушення | Нотаріуси |

| Порушення порядку та/або строків подання інформації про укладені цивільно-правові договори (угоди) про оренду нерухомості (п. 119-1.2 ПКУ) | 680 грн за кожне порушення | 1360 грн за кожне порушення | Суб'єкти господарювання, які провадять посередницьку діяльність з надання послуг з оренди нерухомості (ріелтори) |

Податкові порушення

Що є на цій сторінці?